미 국채금리 상승에 기업들 조달금리 부담

시장선 "6% 상회할 것, 달러채 자금조달 미뤄"

[서울=뉴스핌] 김연순 기자 = 미국발 고금리 장기화 공포가 커지는 가운데 이를 가늠하는 지표인 10년 만기 국채금리가 연 4.8%를 넘어서며 한국 기업들의 달러 표시 채권 발행도 어려움을 겪고 있다. 지난달 LG에너지솔루션이 10억달러 규모의 달러 표시 채권 발행에 성공한 이후 시장에선 달러표시 채권 발행은 전무한 상태다.

12일 복수의 채권시장 해외 크레딧 관계자들에 따르면, 지난 9월 미국 연방공개시장위원회(FOMC) 이후 고금리 장기화 전망에 힘이 실리자 한국계 외화채권(Korean Paper, KP물) 신규 발행은 전무한 상황이다. 금리 인상에 부담을 느낀 기업들이 KP물 발행 시점을 미루고 있기 때문이다.

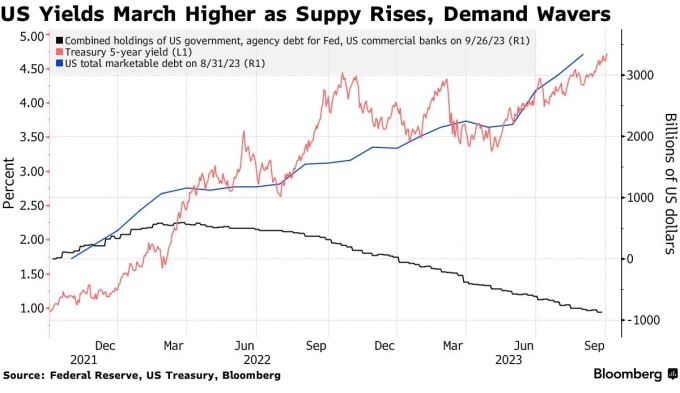

이영주 하나증권 애널리스트는 "기본적으로 시장에서 달러표시 채권 발행금리가 많이 높아져 있는 상황"이라며 "최근 3주 정도 시장금리가 미 국채금리 10년 기준으로 굉장히 빨리 올라가 있고 그 부분이 고스란히 기업들에게 전가가 되고 있다"고 분석했다.

미국의 국채금리가 상승하면 국내 국고채 금리가 오르고 기업들은 자금조달을 하려면 대출을 받거나 채권을 발행해야 한다. 달러표시 채권 발행의 경우 최근 시장금리 상승으로 자금조달에 부담이 커질 수 밖에 없는 구조란 얘기다.

앞서 LG에너지솔루션은 지난달 19일 ▲3년 만기 4억달러 ▲5년 만기 6억달러 등 총 10억달러 규모의 달러 표시 채권 발행에 성공했다. 발행 금리는 미국 3년, 5년 국채 금리 대비 각각 1%포인트(p), 1.3%p 높은 수준으로 결정됐다. 11일 기준 미국 국채 3년물은 4.76%, 5년물은 4.61%다.

시장에선 국내 기업들이 해외에서 달러표시 채권을 발행할 경우 금리는 6%를 상회할 것으로 추정하고 있다. 채권시장 한 관계자는 "발행금리는 선순위, 후순위, 만기에 따라 달라질 수 있는데 신용등급이 양호한 기업들의 경우에도 위험 프리미엄이 같이 얹어질 경우 실제 발행금리는 더 올라갈 가능성이 높다. 6% 이상일 것"이라고 전망했다.

모승규 신한투자증권 애널리스트는 "달러표시 채권의 경우 헤지비용이 크게 작용하기 때문에 수요자 쪽에서도 메리트가 없다"며 "원화채권 투자가 조금 더 매력이 있기 때문에 KP물을 발행하는 입장이나 사는 입장이나 니즈가 맞지 않는 국면"이라고 분석했다.

모 애널리스트는 이어 "기업들 입장에선 원화채로 발행할 때와 달러채로 채권을 발행했을 떄 조달금리 비교를 하는데 원화로 환산했을 때 메리트가 없다고 하면 발행이 잘 이뤄지지 않는다"며 "달러강세인 상황에선 메리트가 없고 급한 거 아니면 원화로 돌려서 발행을 하거나 (달러표시 채권 방행을) 미루는 경향이 있다"고 덧붙였다.

아울러 미국 프라임 레이트(prime rate)가 8.5%까지 치솟은 점 역시 기업들 입장에선 자금 조달에 부담으로 작용하고 있다는 분석이다. 프라임 레이트는 미국 상업은행이 가장 신용도가 높은 기업에 부과하는 최우대 여신금리다.

한 해외 크레딧 애널리스트는 "프라임 레이트 급등이 (기업들의 달러채권 발행에) 직접적인 상관관계가 있다고는 애기할 수 없지만 대출시장이든 채권시장이든 전체적으로 발행 난이도가 올라갔다고 볼 수 있다"고 평가했다.

y2kid@newspim.com