알짜 자회사 매각·최대 8%대 고금리 상품도 출시

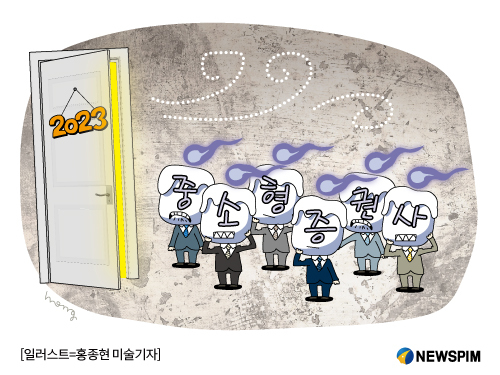

[서울=뉴스핌] 이윤애 기자 = 올해 상반기 중소형 증권사는 '자금 확보'가 최대의 과제다. 부동산 프로젝트파이낸싱(PF) 부실 위험이 상반기부터 본격화될 것이란 전망이기 때문이다. 투자의 위험도가 높은 중·후순위 위주로 투자해 위험 노출도가 더 높은 중소형 증권사들은 언제 부도 위험이 닥칠지 모른다는 긴장감이 상당하다.

2일 금융투자업계에 따르면 중소형 증권사는 '생존'을 위해 자금을 최대한으로 끌어모아야 한다는 분위기가 팽배하다. 구조조정과 회사채 발행, 알짜 자회사 매각 등 할 수 있는 건 다 하고 있다. 여기에 역마진 우려에도 최대 8%에 달하는 고금리 금융상품을 경쟁적으로 발행하고 나섰다.

자금 확보를 위해서는 회사채 발행이 가장 기본적인 수단이다. 하지만 레고랜드 사태 발생 이후 회사채와 단기 기업어음(CP)을 통한 자금 조달이 쉽지 않은 상황이다.

|

그러다 보니 지주사가 있고, 없고에 따라 회사채 발행 성공 여부가 결정되기도 한다. 지난해 하이투자증권은 지주사인 DGB금융지주의 지금보증으로 회사채 발행에 성공했지만 지주사가 없는 중소형사는 회사채 발행에 어려움을 겪었다.

회사채와 CP 조달이 막히자 중소형 증권사들은 최고 연 8%에 달하는 주가연계파생결합사채(ELB),기타 파생결합사채(DLB) 등 고금리 상품 발행을 통해 유동성 확보에 나섰다.

ELB와 DLB는 주가지수나 파생상품을 기초자산으로 채권과 결합한 상품이다. 한국예탁결제원에 따르면 지난해 10~11월 파생결합사채 발행액은 8조2166억원으로 전년 같은 기간(1조4790억원)과 비교해 4.5배 증가했다.

새해에 구조조정 및 알짜 자회사 매각, 증권사 매각설도 연이을 것으로 보인다.

가장 선두에 나선 건 케이프투자증권이었다. 케이프투자증권은 지난해 11월 법인부와 리서치사업부 폐지하고 관련 사업을 중단하며 업계에 적지않은 파장을 일으켰다. 해당 부서에 소속된 임직원은 약 30명으로 일부는 부서 폐지에 따라 재계약 대상에서 제외됐다.

이후 KB증권과 하이투자증권, 다올투자증권, 이베스트투자증권 등이 희망퇴직 및 감원에 나섰다.

현금을 확보하기 위해 알짜 자회사도 매각 대상에 올렸다. 다올투자증권은 다올태국법인과 다올인베스트먼트 등 알짜 자회사 매각을 추진하고 있다. 특히 다올인베스트먼트는 배달의민족(우아한형제들)과 토스(비바리퍼블리카) 등 유니콘에 잇달아 투자한 국내 '1세대 벤처캐피털(VC)'이란 평가를 받는 회사다. 업계에서는 다올투자증권의 현금 확보를 위한 절박감이 읽히는 대목이라고 평가한다.

자회사 뿐만 아니라 증권사 매각설도 심심치 않게 흘러 나온다. SK증권과 이베스트증권, 최근에는 유안타증권도 매각설에 휘말렸다.

유안타증권 관계자는 "이번 매각설은 사실 무근"이라며 "뉴스를 접한 대만 유안타그룹에서도 이해할 수 없고 불쾌하다는 입장을 표했다"고 했다. 유안타그룹은 지난 2014년 옛 동양증권을 인수해 국내로 진출한 대만계 증권사다.

지난해 중소형 증권사 매각설이 모두 '사실무근'으로 일단락 됐지만 업계에는 새해 어느 증권사가 어려울 것이라는 이야기들이 또 다시 나오고 있다.

중소형 증권사 한 관계자는 "새해 중소형 증권사들이 부동산 경기 위축, PF 만기 도래 등 전체적으로 더 큰 어려움을 겪을 것으로 보인다"면서 "다만 직접적으로 그 상황이 도래해야 위기의 정도를 알 수 있을 것"이라고 말했다.

이어 "두려운 것도 사실"이라며 "위기에 대비하기 위해 구조조정, 자회사 매각, 회사채 발행 등 할 수 있는 모든 수단을 동원해 현금 확보에 총력을 기울이고 있다"고 덧붙였다.

yunyun@newspim.com