[서울=뉴스핌] 양태훈 기자 = 메타버스 시대의 도래가 눈앞으로 다가온 듯하다. 최근 내로라하는 글로벌 정보통신기술(ICT) 회사들이 저마다 메타버스에 대한 청사진을 내걸고, 메타버스를 통한 디지털 혁명을 강조하고 있다. 이 중 가장 눈에 띄는 기업은 단연 '메타'다.

메타는 지난해 말 사명을 페이스북에서 메타로 변경하고, 향후 10년 내에 메타버스가 10억명의 이용자를 확보하는 동시에 수천억달러 규모 이상의 전자상거래가 이뤄지는 생태계를 형성할 것이라고 자신했다.

메타의 공헌처럼 시장의 기대감 역시 크다. 글로벌 컨설팅 업체인 애널리시스 그룹은 최근 보고서를 통해 메타버스 기술이 글로벌 경제에 미치는 영향력이 과거 모바일(스마트폰 등)과 유사한 형태로 발전할 것으로 예측했다. 나아가 애널리시스 그룹은 메타버스 플랫폼이 본격적으로 확산될 경우, 향후 10년 내에 메타버스가 전 세계 국내총생산(GDP)의 2.8%를 기여할 것이라는 분석까지 내놓았다.

애널리시스 그룹 측은 보고서에서 "예컨대 2022년에 메타버스 기술이 도입됐을 경우 세계 GDP에 3조 달러를 기여할 수 있게 된다"며 "모바일 기술과 마찬가지로 교육, 의료, 제조업, 직업 훈련, 통신, 엔터테인먼트, 리테일에 걸친 다양한 경제 분야를 변화시킬 수 있는 잠재력을 가지고 있다"고 메타버스의 향후 성장 가능성에 주목했다.

◆ 메타버스 대중화 견인하는 '오큘러스 퀘스트', 지난해 1000만대 판매 신화 달성

메타버스는 초월이라는 뜻을 지닌 '메타(Meta)'와 세상을 의미하는 '유니버스(Universe)'의 합성어로, 현실과 가상 간의 경계가 없는 새로운 세상을 뜻한다.

이 같은 메타버스를 현재 구현할 수 있는 가장 적합한 기술은 가상현실 및 증강현실 헤드셋으로 불리는 'HMD(Head Mounted Display)'다. 나아가 HMD의 출하량은 갈수록 증가하는 추세다. 시장조사업체 IDC는 지난 한 해에만 가상현실 및 증강현실 헤드셋 HMD의 출하량이 전년 대비 92.1% 늘어난 1120만대를 달성했다고 밝힌 바 있다.

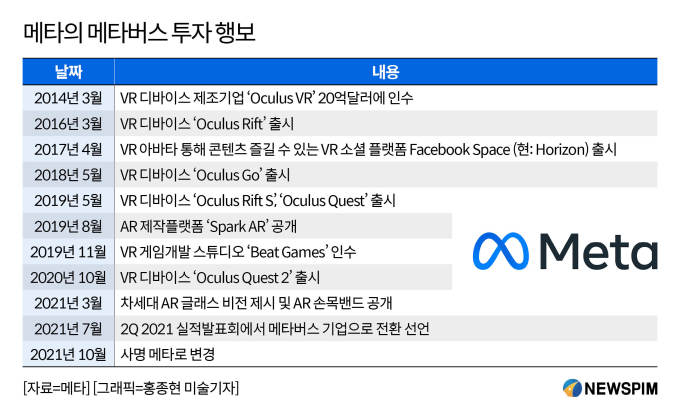

여기서 포인트는 1120만대에 달하는 HMD 중 90%(1000만대)가 메타의 '오큘러스 퀘스트2'라는 부분이다. 메타는 2014년 HMD 개발업체 '오큘러스'를 20억달러에 인수한 이후 다양한 HMD를 꾸준히 출시해왔다.

오큘러스 퀘스트2는 기존에 100만원대 고가의 HMD에서만 제공했던 고해상도와 120Hz(헤르츠)의 화면주사율, 핸드트래킹, 패스스루 등의 기능을 절반 수준인 40만원대 제품으로 모두 구현한 HMD다. 메타가 이르면 연내 후속 HMD인 '오큘러스 퀘스트3'를 출시할 예정인 가운데도 가장 완벽한 HMD으로 평가받으며 지속적인 판매량 기록을 갱신 중이다.

오큘러스 퀘스트2는 실제로 뛰어난 가성비는 수년 동안 누적된 메타의 개발 노하우와 든든한 서드파티가 더해져 기존보다 더욱 현실감 있게 발전된 실감형 메타버스를 경험할 수 있게 해준다.

대표적인 콘텐츠가 바로 '골프'다. 골린이인 기자가 오큘러스 퀘스트2로 '골프+' 게임을 한 달 동안 직접 체험하면서 여러 현실적인 허들을 극복할 수 있었다. 현실의 골프장이 그대로 가상 세계로 옮겨진 메타버스 골프인 만큼 게임 규칙 습득부터 스윙 연습, 비거리 훈련, 가상의 머리올리기까지 현실 세계의 골프와 굉장히 가까워 질 수 있다.

게임이 아닌 연습으로 골프를 즐기는 게 목적이라면 기자처럼 골프 연습채와 콘트롤러를 연결하는 액세서리를 별도로 구입하면 된다. 물론 타격감은 실제와 차이가 있지만, 운동효과는 가상현실이라도 18홀 완주에 피로감을 느낄 정도로 충분하다.

실제로 HMD 피트니스가 현실의 운동만큼 활동적인 영향을 끼친다는 연구결과도 있다. 일례로 VR 보건운동연구소(VR Institute of Health & Exercise)는 실험을 통해 가상현실 골프 게임을 이용한 실험자의 신진대사율이 3.03분에 3.29칼로리를 소모한다는 사실을 입증한 바 있다.

◆ 오큘러스 퀘스트가 쏘아올린 메타버스, 차세대 인터넷으로 발전 기대

마크 저커버그 메타 최고경영자는 메타버스의 비전에 대해 "메타버스는 차세대 인터넷으로 발전하게 될 것"이라고 언급한 바 있다. 스티븐 스필버그 감독이 영화 '레디 플레이어 원'에서 보여준 것처럼 메타버스가 우리 일상에서 가장 큰 영역을 차지하는 시대가 올 수 있다는 이야기다.

더 구체적으로 메타는 앞으로 10년 내 메타버스가 인터넷처럼 우리 일상에 자리를 잡을 것으로 보고 있다. 과거의 인터넷 시대는 사용자가 인터넷에 접속(로그인)하는 시대였다면 메타버스는 현실과 연결된 또 다른 세계로 접촉(점프인)하는 변화를 가져올 것으로 기대하고 있다. 우리가 매일 이용하는 페이스북이나 트위터 등의 SNS보다 더욱 긴밀히 연결되고 소통할 수 있는 플랫폼으로 메타버스가 자리를 잡을 것이라는 게 메타의 비전이다.

이를 위해 메타는 페이스북 계정으로만 접속이 가능했던 오큘러스 퀘스트를 구글을 비롯한 다른 회사 계정으로 접속할 수 있도록 개방형 전략을 가속화하고 있다. 나아가 메타는 게임뿐만 아니라 피트니스, 소셜과 같은 콘텐츠로 메타버스 생태계를 확대하면서 현실과 가상세계와의 간극도 계속 좁혀나가고 있다. 이는 메타버스 시대가 온전히 자리를 잡기 위해서는 그 안에서 일어나는 일들이 현실세계처럼 지속적이고 실시간으로 일어나는 것이 매우 중요하기 때문이다.

|

이에 일각에서는 메타가 향후 도래할 메타버스 세계에서 가장 지배적인사업자로 부상할 것이라는 관측도 나온다. 현재의 인터넷 생태계는 애플과 구글의 지배력을 높지만, 메타버스 생태계 만큼은 메타처럼 지속적으로 투자를 이어온 회사가 드물다는 게 이유다.

실제 메타는 2014년 가상현실 기기 제조사 오큘러스 VR을 20억달러에 인수한 이후 오큘러스 리프트, 오큘러스 고, 오큘러스 퀘스트, 오큘러스 퀘스트2 등 다양한 기기를 출시하고, 지난해에는 사명을 메타버스 기업으로 전환을 의미하는 메타(구 페이스북)로 변경하는 등 매우 적극적인 공세를 펼치고 있다. 메타는 지난해에만 메타버스 분야에 약 100억달러 이상을 투자했다. 올해는 물론 앞으로도 메타버스 분야에 지속적으로 투자를 늘려 메타버스 시장을 장악한다는 게 메타의 포부다.

더욱이 메타는 미주국가기구(Organization of American States·OAS)에서 학생과 소상공인을 대상으로 직업 및 기술 숙련 훈련 코스를 제공하고, 아프리카 전역에 몰입형 기술 기반으로 디지털 스토리텔링의 경계를 확장해 크리에이터들을 지원하는 활동을 펼치는 등 메타버스 기반을 꾸준히 구축해왔다. 메타가 메타버스 시대의 도래를 대비해 서울대, 홍콩대, 하워드대, 싱가포르국립대와 메타버스 관련 윤리 문제와 개인정보보호 문제, 메타버스를 통한 경제적 영향 등에 대해 연구를 진행 중인 것도 선구자적인 행보다.

메타는 세계 최고 수준의 메타버스 관련 인프라도 보유하고 있다. 2013 년 'Facebook AI Research Lab'을 설립한 이후 알파벳과 마이크로소프트에 이어 세계에서 가장 많은 양질의 인공지능 논문을 발간하고 있다.

마크 저커버그 최고경영자는 이와 관련해 최근 열린 인사이드 더 랩 행사에서 "메타버스에서는 오늘날 가능한 것과는 차원이 다른 경험을 하게 된다. 이를 위해서는 하드웨어 기기부터 소프트웨어까지 모든 분야가 발전해야만 한다"며 "이런 발전에서 핵심적인 분야는 인공지능"이라고 강조한 바 있다.

dconnect@newspim.com