'가계소득 감소'·'글로벌 자산 버블' 리스크로 추가

52% "코로나 이후 기업실적 부진·신용위험 유의해야"

[서울=뉴스핌] 백지현 기자 = 국내외 경제·금융 전문가들이 코로나19 장기화 가능성과 미국 대선 이후 새로운 정부의 정책 불확실성을 금융시스템의 최대 리스크 요인으로 지목했다. 자산시장 가격의 급격한 상승 이후 버블 붕괴에 대한 우려도 새롭게 제기됐다.

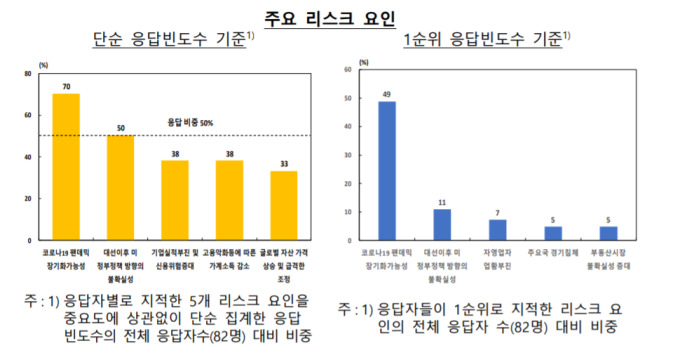

14일 한국은행이 발표한 '2020년 하반기 시스템 리스크 서베이' 결과 응답자 70%가 코로나19 팬데믹(전세계적 확산) 장기화 가능성을 리스크로 지목했다. 미 정부 정책 방향의 불확실성은 50% 응답률 그 다음으로 높았다. 기업실적 부진 및 신용위험 증대(38%) 고용악화 등에 따른 가계소득 감소(38%)가 뒤를 이었다.

이번 서베이는 지난 11월 10~25일까지 국내외 금융기관 임직원 및 주요 금융전문가 82명을 대상으로 실시됐다.

응답자들이 1순위로 선정한 리스크 요인만 집계했을 때는 코로나19 팬데믹 장기화 가능성이 49%로 가장 높았다. 미 정부 정책 방향의 불확실성(11%), 자영업자 업황부진(7%)이 그 다음으로 높았다. 이밖에 부동산시장 불확실성 증대(5%), 주요국 경기침체(5%), 재정 건전성 악화 우려(4%), 글로벌 자산 가격 상승 및 급격한 조정(4%)이 뒤를 이었다.

전문가들은 코로나19 팬데믹 장기화 가능성과 미 정부 정책 불확실성, 기업실적 부진은 대체로 1년이내 발생할 수 있는 단기적 리스크 요인으로 꼽았다. 한편, 고용악화 등에 따른 가계 소득 감소, 글로벌 자산 가격 상승 및 급격한 조정은 1~3년 사이에 실현될 가능성이 있다고 인식했다. 최근 글로벌 자산시장에서는 백신 상용화와 미국 대규모 경기 부양책 합의에 대한 기대감으로 위험자산 선호 심리가 이어지면서 주가가 사상 최고 수준을 기록하고 있다.

지난 5월 진행된 상반기 서베이 결과와 비교해 보면 코로나19 팬데믹 장기화 가능성이 여전히 가장 주요한 리스크 요인으로 조사된 가운데, 대선 이후 미 정부 정책 방향의 불확실성, 고용악화 등에 따른 가계소득 감소, 글로벌 자산가격 상승 및 급격한 조정이 5개 리스크 요인으로 새롭게 추가됐다.

한편, 이번 서베이에는 코로나19 장기화에 따른 리스크에 대해 주관식 질문이 추가됐다. 응답자 52%는코로나19 이후 중장기적 시계에서 가장 유의해야 할 금융안정 리스크 요인으로 '기업부문(중소기업・자영업자 포함) 실적 부진 및 신용위험'을 꼽았다. 이 밖에도 금융기관 건전성 저하(35%), 재정건전성 악화(24%), 경기침체(22%) 등 대답이 높은 응답률을 나타냈다.

특히, 포스트 코로나에서 은행·증권업 등 금융기관이 직면한 어려움에 대한 질문에는 금융기관의 건전성 저하, 비대면 중심으로의 영업환경 변화를 주로 언급됐다. 일각에서는 각종 정부의 지원정책으로 금융기관의 잠재적 부실이 과소 평가됐을 수 있다는 우려를 전했다.

코로나19 팬데믹에 타격을 많이 받는 업종은 여행사 및 기타 여행보조서비스업, 항공 여객 운송업, 음식점 및 숙박 시설 운영업이 높은 순위를 차지했다.

1년 안에 금융시스템 리스크가 발생할 가능성이 높다고 응답한 비중은 상반기 38%에서 20%로 하락했다. 오는 1~3년 내 안정성에 충격이 발생할 가능성이 높다고 응답한 비중은 31%에서 18%로 낮아졌다.

안정성이 높다고 응답한 비중은 48%에서 59%로 상승했다. 전문가들은 안정성 제고를 위해 가장 시급한 과제로 코로나19로 인한 실물 부문 충격이 금융 부문으로 전이될 가능성에 대비할 필요가 있다는 의견, 정부 지원정책 및 금융규제 완화 조치가 급격하게 정상화되지 않도록 유의해야 한다는 의견 등을 제시했다.

lovus23@newspim.com