최초의 BIPV 제품 '룽딩' 공개, BIPV 시장 진출

지속적 연구 개발로 기술∙생산∙가격경쟁력 확보

[서울=뉴스핌] 배상희 기자 = 포스트 코로나 시대의 핵심 과제로 꼽히는 '그린뉴딜' 정책. 그 중심에 선 신재생에너지 산업은 전세계가 눈독을 들이는 차세대 성장 산업으로 주목 받고 있다.

그린뉴딜은 '그린(Green)'과 '뉴딜(New Deal, 미국 루스벨트 대통령이 1930년대 대공황을 극복하기 위해 추진한 일련의 경제정책)'의 합성어로, 화석에너지 중심의 에너지 정책을 신재생에너지로 전환하는 과정을 통해 경기부양과 고용촉진을 유도해 내는 정책을 의미한다. 신종 코로나 바이러스(코로나19)의 출현은 환경파괴 및 이로 인한 기후변화와 밀접한 관련이 있는 만큼, 코로나19 사태를 기점으로 신재생에너지 산업의 성장 가치는 더욱 높아지고 있다.

신재생에너지 분야를 대표하는 고성장 태양광(PV) 산업의 경우 값싼 중국산 제품이 전세계 시장 점유율에서 절대적 우위를 차지하고 있다.

중국 태양광 전문포털사이트인 북극성태양광에너지발전망(北極星太陽能光伏網∙CPIA)에 따르면 지난해 전세계 시장에서 중국의 폴리실리콘, 웨이퍼, 태양광 셀(Cell), 모듈의 점유율은 각각 67%, 98%, 83%, 77%에 달했다.

다시 말해 '폴리실리콘(태양광 원재료 가공)→잉곳(폴리실리콘을 녹여 결정으로 만든 원통형 덩어리)→웨이퍼(잉곳을 얇게 절단해 만든 기판)→셀(태양전지)→모듈(태양전지를 한데 모아놓은 패널)→발전소(발전시스템)'로 이어지는 태양광 산업 생태계는 저가 공세를 펼치는 중국 기업들이 주도하고 있다고 해도 과언이 아니다.

중국의 태양광 제품의 생산능력 또한 매년 강화되는 추세다. 지난해 중국 기업의 다결정(polycrystalline) 실리콘, 웨이퍼, 셀, 모듈 생산능력은 각각 34만2000톤(t), 134.6기가와트(GW), 108.6GW, 98.6GW로 전년동기대비 각각 32%, 25.7%, 27.8%, 17%씩 늘었다.

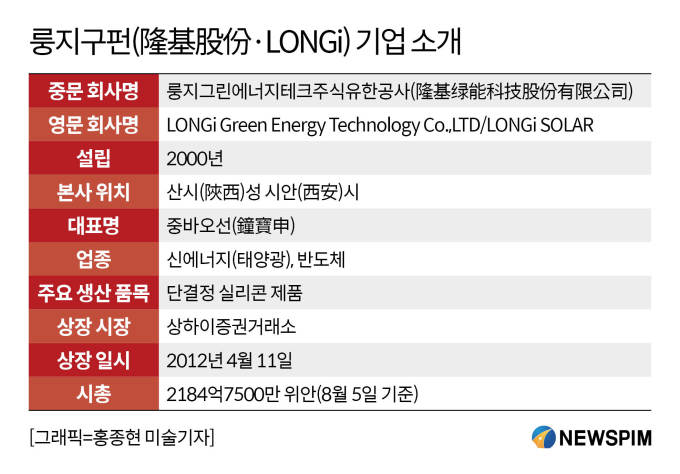

이처럼 전세계 태양광 시장은 가격경쟁력을 앞세워 생산능력을 늘려가는 중국 기업들을 중심으로 재편되고 있다. 룽지구펀(隆基股份∙LONGi 601012.SH)도 그 중 하나다. 국내에서 '론지솔라(LONGI SOLAR)' 또는 '융기실리콘'이라는 이름으로도 잘 알려진 룽지구펀은 세계 최대 고효율 단결정(monocrystalline) 실리콘 제품 생산업체로, 끊임없는 기술증강과 비용절감을 통해 제품∙가격경쟁력을 갖추고 중국 태양광 산업의 글로벌화를 선도하고 있다.

◆세계 1위 단결정 모듈 공급상…Hi-MO5∙BIPV 신제품 공개

룽지구펀은 세계 최대 규모의 단결정 웨이퍼 제조업체이자 단결정 모듈 출하량 1위 기업이다.

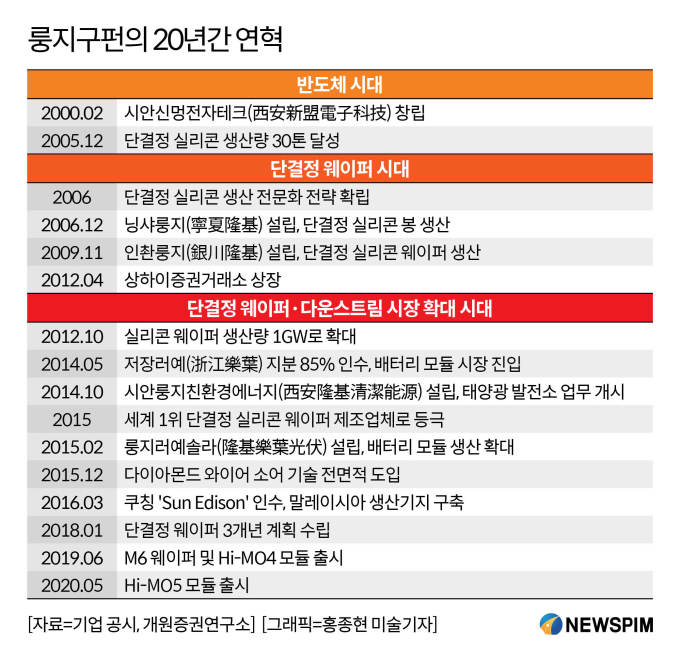

룽지구펀의 전신은 지난 2000년 설립된 시안신멍전자테크(西安新盟電子科技)로 본래 반도체 웨이퍼 생산 업체였다. 이후 2006년 들어 태양광 단결정 웨이퍼 제품 생산으로 업무 방향을 전환했고, 지속적인 기술 개발과 비용 절감 등을 통해 2015년에는 전세계 최대 단결정 실리콘 웨이퍼 제조업체로 거듭나게 된다. 배터리 모듈의 경우 2014년 저장러예(浙江樂業)의 지분 85%를 인수하며 관련 시장으로 정식 진입한 후 5년 만에 전세계 4위권 안에 드는 모듈 제조업체로 거듭났다.

단결정 웨이퍼와 단결정 모듈은 룽지구펀의 주요 생산품으로 지난해 기준 이 두 제품을 통해 거둬들인 영업수익은 각각 129억1300만 위안과 145억7000만 위안이었고, 전체 영업수익에서 차지하는 비중은 각각 39.25%와 44.29%에 달했다.

지난해 말 기준 룽지구펀의 단결정 웨이퍼와 단결정 모듈 생산능력은 각각 42GW와 14GW를 기록했다. 룽지구펀은 연례보고서를 통해 올해 말까지 단결정 웨이퍼의 연간 생산능력은 75GW 이상, 단결정 모듈의 연간 생산능력은 30GW 이상에 달할 것으로 예상했다. 이렇게 되면 1년 동안 룽지구펀의 주요 제품 생산능력이 배 가까이 늘어나는 셈이다. 올해 말까지 출하량 목표는 58GW와 20GW로 책정했다.

아울러 지난해 M6(166mm) 웨이퍼를 이용한 Hi-MO4 양면모듈을 출시한 데 이어, 올해 5월에는 M10(182mm)를 이용한 Hi-MO5 양면모듈 신제품을 선보인 상태다. Hi-MO5는 대규모 상용화를 이끈 P-Type의 PERC(Passivated Emitter and Rear Contact) 기술로 구현한 고효율 단결정 양면모듈로서 540W의 출력과 21.1%의 광전변환효율로 전 모델 대비 성능을 개선했다. 해당 제품은 6개월간의 연구기간을 거쳐 제작됐으며, 8월 양산을 시작할 계획이다.

룽지구펀은 건물 일체형 태양광 발전 시스템(BIPV, Building Integrated Photovoltaic System) 시장으로도 영역을 빠르게 확장할 것으로 기대를 모으고 있다.

지난 7월 13일 룽지구펀은 자사가 최초로 연구 개발한 BIPV 제품인 '룽딩(隆頂∙영문명 LONGiRoof)'을 출하했고, 8월 8일 정식으로 시장에 선보였다. BIPV는 건물 외부에 태양광 전지 모듈을 설치해, 건물을 아름답게 꾸미는 동시에 건물에 필요한 전기를 생산하는 차세대 태양광 발전 전지 시스템이다. 해당 제품은 1년 이상의 연구개발을 통해 탄생했으며, 앞서 룽지구펀은 시험생산 단계에서 투자액을 1억3400만 위안으로 늘린 바 있다.

◆ 코로나19 위기 속 볕드는 태양광산업 대표 테마주

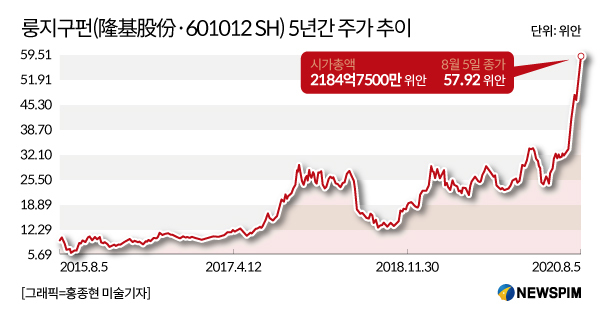

올해 코로나19 사태를 기점으로 신에너지 산업의 성장 가치가 더욱 높아지면서, 중국 A주(중국 본토증시에 상장된 주식)를 대표하는 태양광 테마주인 룽지구펀은 큰 폭의 플러스 성장을 기록했다.

1분기 룽지구펀의 영업수익은 86억 위안으로 전년동기대비 50.6% 증가했고, 순이익은 18억6000만 위안으로 전년동기대비 205%나 급증했다.

올해 1분기 눈에 띄는 실적 성장세를 통해 또 한번 그 성장 가치를 입증한 룽지구펀은 지난 7월 24일 오전 9시 31분(중국 현지시간) 장중 한때 시가총액(시총) 2014억2600만 위안(약 34조3700억원)을 돌파하며, 국내는 물론 전세계 태양광 기업 중 유일하게 시총 2000억 위안을 돌파한 기업이 됐다. 지난해 8월 28일 A주 시장에 상장된 태양광 기업 중 최초로 시총 1000억 위안을 돌파한 지 1년도 채 안돼 이뤄낸 성과다.

7월 24일을 기준으로 최근 1년간 룽지구펀의 주가는 103.43% 올랐다. 이날 장중 한 때 기록한2014억2600만 위안의 시총은 2012년 4월 11일 상장 당시의 시총인 59억800만 위안과 비교해 35배 가량 높아진 셈이다.

중신증권(中信證券)은 보고서를 통해 "하반기 태양광 제품 수요가 늘면서 폴리실리콘, 배터리 모듈, 태양광 유리 등 관련 수익도 빠르게 회복, 선두 기업은 안정적인 수익을 유지하고 생산량을 늘리며 업계 선두 지위를 공고히 하는 계기를 마련할 것"이라고 설명했다.

◆ 안정적 수익률과 기술∙가격경쟁력 앞세워 승승장구

중국 당국은 미래 고성장 산업인 신재생에너지 분야에 대한 정책적 지원 방향은 유지하되, 보조금 지원을 중단하는 등 그 규모를 단계적으로 축소하고 있는 상태다. 이에 중국 태양광 관련 기업들의 정책 보조금에 대한 의존도는 점차 줄어들고 있으며, 기업 내실을 기반으로 한 진정한 실력에 따른 평가 시대로 진입한 상태다.

이 같은 상황에서 룽지구펀은 △국내외 단결정 웨이퍼 및 모듈 시장에서 이미 높은 입지를 점하고 있고, 다운스트림 시장에서도 영향력을 확대하고 있다는 점 △꾸준한 매출 상승을 기반으로 안정적인 투자 수익률을 기록하고 있다는 점 △지속적인 기술혁신을 통해 생산능력과 제품경쟁력을 확대하고 비용절감을 통한 가격경쟁력도 보유하고 있다는 점 등에서 장기적인 성장가능성이 높다는 평가를 받고 있다.

앞서 언급했듯 국내외 시장에서 높은 점유율을 차지하고 있는 룽지구펀은 매년 꾸준한 매출 성장을 달성하며 안정적인 수익률을 거둬들이고 있다.

지난 2012년 룽지구펀은 중국 태양광 제품에 대한 미국과 유럽의 반덤핑 관세 부과 조치로 인해 실적에 큰 타격을 입었으나, 같은 해에 상하이증시 상장과 함께 중국 당국의 태양광 발전 산업 지원 및 비용절감 정책에 따른 혜택을 입은 이후부터 실적이 상승세를 타기 시작, 기업의 투자수익률은 꾸준히 높아지고 있다.

실제로 룽지구펀의 자기자본이익률(ROE)은 지속적으로 상승하고 있다. ROE는 쉽게 말해 내가 투자한 돈으로 회사가 얼마만큼의 돈을 벌고 있는 지를 보여주는 지표다. ROE가 높을수록 투자자들에게 그 만큼 많은 이익을 돌려준다는 뜻으로 해석되는 만큼, 투자 매력도 크다는 평가를 받는다.

중국 금융정보 제공업체 윈드(Wind)와 개원증권연구소가 제시한 데이터에 따르면 2012년 상장 이후부터 지난해까지 룽지구펀의 ROE는 -2.5%, 2.4%, 9.5%, 11.8%, 19.7%, 29.4%, 16.7%, 24%로 꾸준히 늘었다.

ROE의 지속적인 상승 추세는 매출 순이익률과도 연관이 있다. '매출 순이익률'은 매출액 단위당 얼마의 순이익을 거뒀는지를 파악하기 위한 지표로 보통 비율이 높을수록 수익성이 높은 것으로 판단한다.

2012년~2019년 룽지구펀의 매출 순이익률은 -3.1%, 3.2%, 8.1%, 8.8%, 13.5%, 21.7%, 11.7%, 16.9%를 기록했고, 같은 기간 ROE도 꾸준히 증가했다.

다음으로 부단한 기술 혁신을 통해 제품경쟁력과 생산능력을 높여온 것은 물론, 제품 생산 비용절감을 통해 가성비(가격 대비 성능)를 높여왔다는 점도 룽지구펀의 경쟁력 중 하나로 꼽힌다.

룽지구펀의 연구개발비가 전체 영업수익에서 차지하는 비용은 동종 업계 중 최고 수준이다. 지난2012년 상장 초기 당시 8400만 위안이었던 룽지구펀의 연구개발비는 지난해 16억7700만 위안으로 19배 증가했다. 2012년부터 2019년까지 투입된 연구개발비는 총 53억7200만 위안에 달하고, 이를 통해 현재까지 총 702개 항목의 기술연구 특허를 보유하고 있다. 기업의 연구원 수 또한 2013년 205명에서 작년 630명으로 6년 사이에 세 배 이상 늘렸다.

이 같은 기술 혁신은 생산 비용 절감으로 이어졌다. 개원증권(開源證券)연구소에 따르면 지난해 룽지구펀이 투입한 단결정 웨이퍼의 비(非)실리콘 생산 비용은 웨이퍼 한 장 당 0.74 위안으로, 2012년의 5.12위안 대비 85.6% 줄어들었다. 아울러 지난해 기준 룽지구펀이 투입한 웨이퍼 한 장당 생산 비용은 1.86위안으로 전년동기대비 29% 줄었다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com