공들인 'SKT'·샛별처럼 등장한 'KT스카이라이프' 2파전으로 압축

[서울=뉴스핌] 나은경 기자 = 유료방송 시장의 '알짜 매물' 현대HCN의 매각을 위한 본입찰 마감일(15일)이 하루 앞이다.

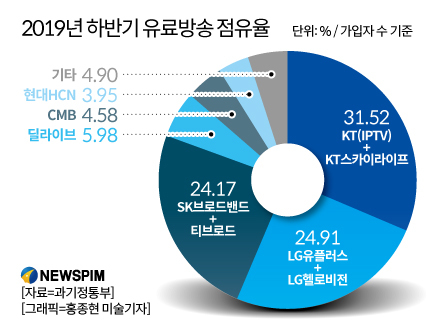

현대HCN과 여러 차례 빅딜설이 거론됐던 SK텔레콤과 위성방송과 유료방송의 시너지를 꿈꾸는 KT스카이라이프가 본입찰에 참여할 것으로 예상되는 가운데, 유료방송 인수합병 2라운드의 첫 타자로서 향후 딜라이브와 CMB 매각의 단초가 될 현대HCN의 인수가격에 업계의 관심이 쏠리고 있다.

14일 현대HCN에 따르면 내일(15일) 오후 현대HCN의 매각주관사인 크레디트스위스(CS)가 본입찰을 마감한다. SK텔레콤과 KT스카이라이프는 입찰에 참여할 것으로 예상되지만, 앞서 예비입찰에 참여했던 LG유플러스는 6000억원에 육박하는 현대HCN의 희망가격에 부담을 느껴 본입찰에는 참여하지 않을 것으로 점쳐진다.

현대HCN측에서는 복수 채널사용 사업자(MPP)인 현대미디어를 제외한 인수가격으로 5000억~6000억원 수준을, 예비입찰에 참여한 회사들은 4000억~5000억원대 초반을 원하고 있는 것으로 알려졌다.

|

현대HCN 가입자는 지난해 12월 기준 인터넷 27만명, 인터넷전화(VoIP) 11만6000명, 케이블TV 131만명이다. 또 서울 강남 주요지역을 방송권역으로 가지고 있어 가입자당 평균수익(ARPU)이 높다는 것이 장점이다.

뿐만 아니라 현대HCN은 오는 11월 1일을 목표로 현대퓨쳐넷(존속법인)과 현대HCN(신설법인)의 물적분할 절차를 진행 중인 상태다. 앞서 SK텔레콤과의 딜이 무산된 뒤 매각가격을 낮추기 위해 물적분할 절차를 밟아온 것. 이 경우 보유 중인 현금 3600억원 중 3400억원이 현대퓨처넷으로 귀속돼 매각가격을 더 낮출 수 있다.

심사 주체인 과학기술정보통신부는 지난달 방송통신 분야 M&A 사전동의 심사를 간소화·효율화하겠다고 밝히는 등 유료방송 재편에 적극적인 모습을 보이고 있어 분할심사는 큰 리스크없이 종료될 것이라는 게 업계의 관측이다.

이에 증권업계에서는 지난해 매각 절차가 진행된 LG헬로비전(옛 CJ헬로)와 티브로드의 사례를 들어 현대HCN의 인수가격이 4000억~5000억원 사이에서 책정될 것으로 추정하고 있다.

남성현 한화투자증권 연구원은 "LG헬로비전의 경우 매각시 가입자수 400만명에 매각가격은 약 8000억원 수준으로 가입자당 38만원 정도에 인수됐다"며 "이를 토대로 계산하면 현대HCN은 약 4300억원이 될 것"이라고 내다봤다.

최남곤 유안타증권 연구원은 "케이블TV 가입자당 M&A 가치로 40만원을 적용하면 현대HCN 매각 가치는 약 5240억원 수준이 될 것"이라며 "현대미디어는 추가로 100억~200억원 사이에서 매각 가치가 인정될 것"이라고 분석했다.

한편, 업계에서는 이날 본입찰이 마감되면 오는 24일 우선협상대상자가 결정될 것으로 보고있다. 하지만 현대HCN 관계자는 "우선협상대상자 선정일자는 확정된 바 없다"며 말을 아끼고 있다.

nanana@newspim.com