이르면 오늘 오후 자구안 제출…자생력 위한 신사업 청사진 필요

[서울=뉴스핌] 이윤애 김진호 기자 = 두산그룹의 자구안 마련이 긴박하게 진행되고 있다. (주)두산의 '알짜' 자회사인 두산솔루스 매각에 이어 두산중공업의 핵심 계열사인 두산인프라코어, 밥캣의 자산 매각설까지 대두되고 있다.

두산그룹이 이르면 오늘 오후 자구안을 제출할 것으로 보인다. 두산중공업이 채권단으로부터 1조원 규모의 긴급경영안정자금 지원을 약속 받았지만 오는 27일 6000억원 규모의 외화공모채 만기가 도래해 추가 지원이 급한 상황이다.

채권단을 만족시킬 '고강도 자구안' 마련에 분주한 모양새다. 다만 채권단 내에서는 두산그룹의 '미래 먹거리'를 전부 매각했다가 쌍용차, 아시아나항공 처럼 또 다시 책임져야 할 상황이 올 것이라는 우려의 목소리도 있다.

◆두산솔루스 매각…미래 성장사업 포기‧대주주 사재출연 '설득될까'

10일 재계와 금융권에 따르면 두산그룹은 두산솔루스 매각을 통해 유동성 확보에 나섰지만 추가 자구안을 고민하는 것으로 알려졌다.

두산그룹은 국내 사모펀드(PEF) 운용사인 스카이레이크와 두산솔루스 매각 협상을 진행중이다. 경영권을 포함한 지분 51%를 스카이레이크에 매각하는 조건이며 거래금액은 5000억∼6000억원 수준으로 예상된다.

두산솔루스는 두산그룹의 미래성장을 이끌 핵심 계열사로 꼽힌다. 유기발광다이오드(OLED) 사업에서 안정적인 수익을 내고 있고 지난달 말 헝가리에 유럽 내 유일한 전지박 생산기지를 완공해 시범 가동중이다. 전지박은 전기차 배터리 음극재에 들어가는 소재로 두산솔루스는 장기적으로 전지박 매출로만 연 2조원을 넘어설 것으로 예상한다.

두산은 2014년 룩셈부르크 업체 '서킷포일'을 인수하면서 전지박 원천 기술 확보했고 2019년 사업부를 분리해 두산솔루스 법인을 출범했다. 지난해 매출액과 영업이익은 2030억원, 380억원이며 한화투자증권은 올해 매출액을 전년 보다 27% 증가한 3330억원으로 전망했다.

특히 박정원 두산그룹 회장 등 특수관계인(44%)과 ㈜두산(17%)이 지분 61%를 보유하고 있다. 재계에서는 매각을 통해 채권단의 사재출연 압박을 해소하려는 시도라고 본다.

◆ 인프라코어‧밥캣 분리 지배구조 개편…두산重 리스크 그룹 확산 차단

두산중공업의 알짜 계열사인 두산인프라코어와 두산밥캣이 지배구조 재편도 거론된다.

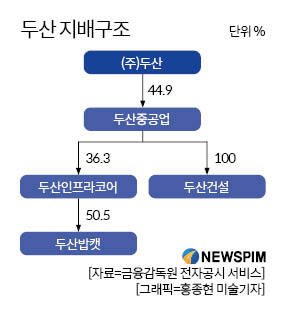

두산그룹 지배구조는 그룹 지주회사인 ㈜두산→ 두산중공업→두산인프라코어→두산밥캣으로 이어진다. 두산중공업의 재무 리스크가 자회사인 두산인프라코어와 손자회사인 두산밥캣에 전이돼 이들 회사의 신용도 역시 떨어져 자금 조달에 어려움을 겪을 수 있다는 지적이다.

두산중공업을 사업회사와 두산인프라코어, 두산밥캣 지분을 가진 투자회사로 분리해 투자회사를 (주)두산과 합병하는 방식으로 두산그룹 지배구조를 개선하는 시나리오가 유력하게 거론된다. 두산중공업 밑에는 100% 자회사인 두산건설만 남는다.

최진명 NH투자증권 연구원은 "두산중공업이 혼자 자생할 조건만 갖추면 분할·합병이 깔끔한 방안"이라고 말했다. 이동헌 대신증권 연구원도 "이런 식의 지배구조 개편은 과거 두산엔진 매각 때 활용한 방식으로, 별도의 비용이 필요하지 않아 가장 현실적"이라고 했다.

|

채권단 관계자는 "알짜자산 매각도 매각이지만 자구안은 두산이 영업 가능한 사업구조를 만들 수 있는 방안을 담는데 포커스가 맞춰져야 할 것"이라며 "사업 비중 변화 등을 통해 자생력을 갖출 수 있어야만 추가 금융지원을 검토할 수 있지 않겠냐"고 말했다.두산중공업은 2018년 두산엔진을 사업부문과 투자부문으로 쪼개 사업부문 지분은 사모펀드에 매각하고 바캣 지분 등을 포함한 투자부문을 흡수합병한 바 있다.

다만 두산중공업 입장에서는 두 자회사가 분리되면서 독자생존 방안을 마련해야 할 과제가 남겨진다. 특히 문재인 정부가 탈원전 정책을 펼치며 실적이 급속도로 악화된 상황이다.

채권단의 다른 관계자는 "사업구조 재편에 대한 뚜렷한 청사진이 없을 경우 자금지원을 밑빠진 독에 물붓기가 될 수 있다"고 우려했다.

두산그룹 관계자는 "여러 시나리오가 나오고 있지만 아직 정해진 것은 없다"며 "채권단과 협의해서 결정할 것"이라고 말했다.

yunyun@newspim.com