"CB 조기 상환 자금 여력 없는 상장사는 재무 부담"

[서울=뉴스핌] 김형락 기자 = 코로나19(신종 코로나 바이러스 감염증) 팬데믹(세계적 대유행) 사태로 코스닥 시장이 20% 넘게 내리면서 전환사채(CB) 투자자들의 조기 상환 청구도 늘었다. 주가가 전환가를 밑돌아 주식 전환이 어렵다고 판단한 CB 투자자들이 현금 확보에 나서면서다. 코스닥 조정이 길어질 경우 CB 조기상환청구권(풋옵션) 행사기간이 다가오는 상장사에 재무부담으로 작용할 것이라는 우려도 나온다.

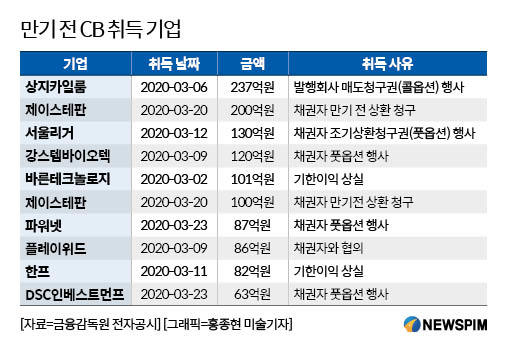

25일 금융감독원 전자공시에 따르면 이번달(전날 기준) 만기 전 CB 취득 공시는 총 49건이다. 작년 3월 보다 26건보다 88% 늘었다.

|

CB는 일정 조건 아래서 주식으로 전환할 권리를 지닌 채권이다. 주식 전환 전에는 사채로 확정 이자를 받을 수 있고, 전환 뒤에는 주가 차익을 노릴 수 있다. 주가가 주식 전환가를 밑돌아 만기일까지 주식으로 전환되지 않았을 때는 채무 기업(발행기업)이 채권자(투자자)에게 CB를 상환해야 된다.

CB 투자자들은 대부분 주가가 오르면 CB를 주식으로 전환해 주식시장에서 처분한다. CB 이자율이 0~3%대로 높지 않기 때문이다.

주가가 떨어지면 이를 반영해 보다 싼 가격에 주식으로 전환할 수 있도록 전환가 조정(리픽싱) 조항이 들어가기도 한다. CB를 발행한 회사가 지정한 제3자, 혹은 발행사 스스로 되사갈 수 있는 조건(콜옵션)을 붙여 발행하기도 한다. 채권자에게 만기 전 조기상환청구권을 부여하기도 한다.

주식 전환기간은 보통 CB 발행 후 1년, 풋옵션 행사기간은 발행 후 1년 6개월에서 2년 사이다.

|

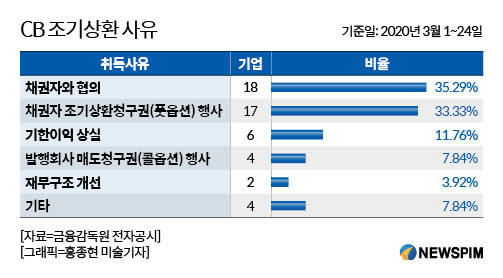

이번달 만기 전 CB 취득 사례 중 채권자와 발행회사 협의에 따른 조기 상환이 18건(35%)로 가장 많았다. 채권자가 풋옵션 청구기간 전에 투자금 상환을 요청하는 경우다. 채권자는 사채 이자 미지급 조건 등을 발행회사 합의한 뒤 투자금을 회수한다.

풋옵션 행사 사례도 17건(33%)으로 3분의 1 가량을 차지했다. 발행회사의 신용상태가 나빠져 투자금을 만기 전 회수하는 기한이익 상실(EOD)에 따른 상환 요구도 6건(12%) 있었다. 재무구조 개선을 위한 CB 취득은 2건(4%)에 그쳤다. 발행회사의 콜옵션 행사는 4건(8%) 있었다.

CB 취득 규모가 가장 큰 상장사는 상지카일룸이다. 상지카일룸은 이번달 CB 취득에 자기자금 약 263억원을 썼다. 취득한 CB는 재매각하거나 소각할 예정이다.

상지카일룸은 지난 6일 15회차 CB 총액 460억원 중 절반인 230억원에 대해 콜옵션을 행사했다. 채권자에게 원리금 237억원을 지급하면서다. 같은 날 16회차 CB 총액 40억원 50%인 20억원에 대해서도 콜옵션을 행사했다. 채권자에게 원리금 21억원을 상환하면서다. 앞선 3일에도 채권자와 상환 합의에 따라 11회차 CB 중 6억원을 조기 상환했다.

서울리거는 지난 12일 채권자의 풋옵션 행사로 3회차 CB를 130억원에 취득했다. 지난 11일 서울리거 종가는 1140원으로 3회차 CB 전환가(1780원)보다 36% 아래다. CB 취득자금은 지난달 25일 발행한 4회차 공모 신주인수권부사채(BW) 자금(200억원)을 이용했다. 취득한 CB는 소각할 예정이다.

바른테크놀로지는 지난 2일 29회차 CB를 101억원에 취득했다. 기한이익 상실 사유가 발생하면서다.

CB 기한이익 상실 발생 사유는 △발행회사가 파산하거나, 회생절차에 들어가는 경우 △감사의견 한정, 의견거절, 부적정을 받는 경우 △상장폐지, 관리종목, 투자주의 환기종목 지정되는 경우 등이다.

한국코퍼레이션은 지난 23일 기한이익 상실 사유로 10회차 CB를 55억원에 취득했다. CB 상환금액 중 36억은 채권자 풋옵션 행사로, 19억원은 채권자 간 3자합의를 통한 조기 상환 청구로 기존 대여금 채권과 상계(상호 간에 다른 채권, 채무를 상쇄하는 방법)했다. 같은 날 한국코퍼레이션은 감사인으로부터 2019년 감사보고서 감사의견 '의견거절'을 받았다.

한국코퍼레이션은 지난 17일에도 채권자의 풋옵션 행사로 10회차 CB 12억원 가량을 자기자금을 써서 취득했다. 남아있는 10회차 CB 권면총액은 18억원이다.

메자닌(CB, BW 등) 펀드를 운용하는 펀드매니저는 "코스닥 시장이 급락하니, CB 투자자들이 주식 전환이 어렵다는 판단에 조기 상환에 나선 것"이라며 "주가가 전환가 근처에 있으면 기다려 볼텐데, 주가가 30% 가까이 빠지니 빨리 현금을 확보하는 게 낫다는 판단을 내릴 수밖에 없다"고 말했다.

이어 "CB 조기 상환은 실적이 잘 나오는 회사에게는 부채비율을 낮추는 기회이지만, 그렇지 않은 상장사에게는 부담 요인"이라며 "2018년 4월 이후 코스닥벤처펀드들이 담았던 CB들은 주가가 리픽싱 밑으로 가 있는 경우가 많은데, 주가가 회복 기미를 보이지 않는다고 보는 투자자들은 조기 상환 신청을 준비하고 있을 것"이라고 전했다.

rock@newspim.com