[서울=뉴스핌] 김민경 기자 = 한국신용평가는 CJ그룹에 대해 "적극적 M&A에 힘입어 외형성장과 해외매출 증가추세가 지속될 것"이라고 전망했다. 공격적 투자로 차입금이 크게 늘어난 만큼 이익창출능력 확대가 동반되는 성과를 보여줄 시점이라고도 덧붙였다.

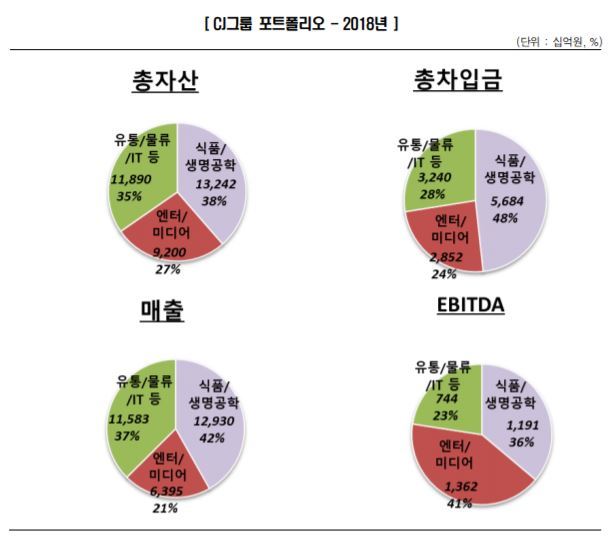

한신평은 29일 CJ 그룹분석 리포트를 통해 "글로벌 사업 확장을 통해 외형이 크게 성장했고 해외매출비중도 늘어날 전망이다. 하지만 다수의 M&A와 국내외 투자를 통해 재무부담이 증가한 만큼 수익성과 현금흐름도 개선돼야 할 것"이라고 진단했다.

계열사 CJ제일제당은 지난 2월 냉동식품 가공업체인 쉬완스컴퍼니 지분 70%를 취득했다. 직접 지분취득 9600억원, 인수금융 5600억원으로 약 1조5000억원 규모다. 인수 이후 차입금은 크게 늘었다. 올해 상반기 기준 CJ제일제당 연결기준 순차입금 규모는 작년 말 7조7000억원에서 11조1000억원으로 증가했다.

사업확장 성과로 외형은 확대됐지만 수익성은 저하됐다. 올해 상반기 기준 영업이익은 전년동기대비 10.3% 감소한 3544억원이었다. 확대된 자금투입 규모 대비 미미한 수익력 개선 효과로 재무안정성도 크게 떨어졌다. CJ제일제당의 상반기 조정순차입금/EBITDA(차입금 상환능력을 나타내는 지표)는 5.9배로 증가했다. 한신평이 제시하는 등급하향 가능성 확대 검토조건인 5배를 넘어선 수준이다.

한신평은 CJ그룹의 재무구조 개선여부를 모니터링한 후 신용등급에 반영할 것이라고 밝혔다. 한신평은 "통상 국내·외 식품사업의 하반기 실적이 상대적으로 양호하다는 점을 감안할 때 실적 개선 여지가 있다"며 "수익성 및 현금흐름 개선 추이와 더불어 자산매각 등을 통한 재무부담완화 계획이 실질 차입부담 감소로 이어지는지 여부를 모니터링할 것"이라고 말했다.

CJ대한통운이 발행했던 신종자본증권 역시 실질 재무부담 가중 요인이라고 봤다.

CJ대한통운은 지난 2016년 중국 물류업체 로킨(Rokin)에 이어 말레이시아 센츄리(Century), 중국 스피덱스(Speedex) 등 글로벌 물류네트워크 구축에 주력해왔다. 이 과정에서 자금수지 적자가 지속되고 있으며 이를 차입금 조달로 충당중이다.

한신평은 "CJ대한통운은 2018년 12월 2000억원에 이어 2019년 3월 3500억원의 신종자본증권을 발행했다"며 "신종자본증권에는 일부 부채성격이 내재돼있어 이를 감안하면 실질 재무부담은 더욱 가중될 것"이라고 분석했다.

cherishming17@newspim.com