반면 연기금은 5973억 순매수...삼성전자의 1.8배

“지수 반등·수익률 제고 위한 포트폴리오 조정” 분석

조정 장기화시 운용 손실 ‘눈덩이’ 우려도

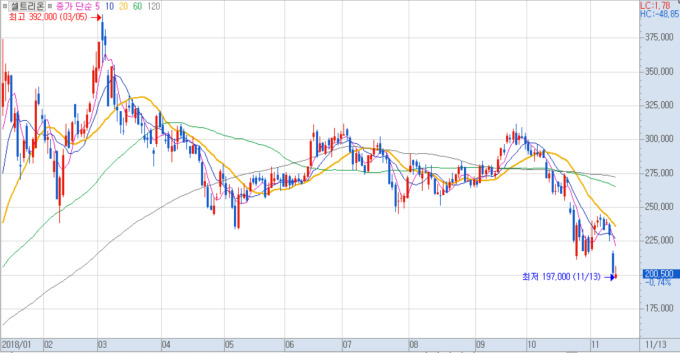

[서울=뉴스핌] 김민수 기자 = 지난 9월말 30만원선을 회복하며 반등을 모색하던 셀트리온 조정이 한달 넘게 이어지고 있다. 올해 초 50조원에 육박하던 시가총액도 25조원 수준으로 반토막이 났다.

이처럼 주가가 연일 하락세인 가운데 연기금은 셀트리온 주식을 꾸준히 매입, 그 배경이 관심이 모아진다. 증권가에선 셀트리온의 조정이 길어지면서 국민연금 등 연기금의 국내주식 손실 확대 우려가 곳곳에서 나오는 상황이다.

13일 유가증권시장에서 셀트리온은 전장 대비 1500원(0.74%) 내린 20만500원에 거래를 종료했다. 장 초반 2%대 약세로 출발하며 연중 최저치인 19만7000원을 터치한 뒤 오후 들어 반등에 나서기도 했지만 장 막판 약세로 전환하며 20만원대를 겨우 턱걸이했다.

셀트리온 하락은 10월부터 본격화됐다. 코스피를 비롯한 글로벌 증시 조정으로 공매도 거래가 급증하면서 이들의 주된 ‘먹잇감’인 셀트리온 낙폭도 확대됐다. 실제로 10월 한달간 셀트리온 공매도 거래대금은 1조2237억원으로 상장사 중 1위다. 해당 기간 주가는 29만7000원에서 21만7500원으로 26.77% 급락했다.

그럼에도 연기금의 셀트리온 러브콜은 꾸준하다. 지난달 8일 이후 무려 26거래일 연속 매수 우위다. 금액으로 따지면 5783억500만원이다. 매수 2위인 삼성전자(3193억9200만원)보다도 약 2500억원 이상 많다.

일단 시장에서는 연말 지수 및 수익률 조정을 위해 시총상위주 위주의 포트폴리오 리밸런싱에 따른 현상이라는 분석이 지배적이다.

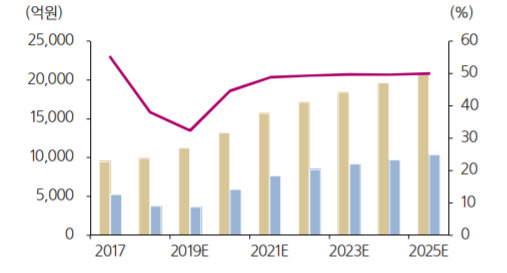

실제로 국내 주요 연기금들의 상반기 국내 주식 직접 투자 수익률은 대부분 마이너스(-)를 기록중이다. 최대 연기금인 국민연금이 –5.3%의 수익률을 기록한 것을 비롯해 교직원공제회(-7%), 사학연금(-6.61%), 공무원연금(-5.65%) 등도 손실이 두드러졌다.

여기에 10월 증시 폭락까지 합쳐질 경우 손실률은 더욱 커졌을 가능성이 높다. 때문에 외국인과 기관 비중이 높고 연말 배당수익을 기대해 볼 수 있는 시총 상위주 비중이 높아질 수밖에 없다는 설명이다.

익명을 요구한 증권사 관계자는 “국내 주식 수익률이 사상 최악인 사황에서 연기금이 시총상위주를 통해 수익률 관리에 나선 것으로 보인다”며 “5% 이상의 지분을 보유한 주요주주도 아닌 만큼 시총 4위인 셀트리온의 편입 비중이 상대적으로 더 컸을 수도 있다”고 진단했다.

문제는 기대와 달리 주가 하방 압력이 한층 심화되고 있다는 점이다.

지난달 23일 싱가포르 국부펀드 테마섹이 셀트리온 지분 2.9%를 블록딜로 처분했다는 소식이 전해진 뒤 주가는 17% 넘게 하락했다. 지난 9일에는 전년 동기 대비 영업이익이 44.16% 줄어든 3분기 실적이 공개됐다. 여기에 14일 삼성바이오 분식회계 최종 결론을 앞두고 투자심리가 급격히 악화되며 12일 하루에만 11.98% 빠지는 부침을 겪었다.

하지만 전문가들은 연기금의 셀트리온 매수 기조가 당분간 지속될 것으로 봤다. 패시브 투자 전략을 취하는 연기금 특성상 단기 낙폭이 큰 종목을 집중 매수하는 전략을 구사할 가능성이 높다.

10월 조정장 이후 지수 방어를 위해 연기금이 국내주식 비중을 높여야 한다는 일각의 주장이 일정 부분 영향을 미친 것이라는 분석도 나왔다. KRX300 활용한 코스닥 활성화와 지수 반등이라는 두 마리 토끼를 동시를 잡기 위해선 셀트리온 비중 확대는 필연적이라는 설명이다.

이에 대해 한 자산운용사 관계자는 “보통 연기금은 바이오주 편입을 피하는 경향이 있지만 시가총액이 큰 셀트리온은 예외”라며 “지수 추종으로 갈 수밖에 없는 상황에서 셀트리온 매수는 당분간 이어질 것 같다”고 봤다.

mkim04@newspim.com