[서울=뉴스핌] 최주은 기자 = 화장품 관련주들이 사드 우려 해소와 남북 경협 수혜 기대감 등 더블 호재를 맞아 급등세를 보이고 가운데 유독 한국콜마만 지지부진한 모습을 보이고 있어 주목된다. 증권가에선 한국콜마가 CJ헬스케어를 인수하면서 재무 부담이 커진 것을 주요 요인으로 분석하고 있다. 여기에 성장도 둔화되는 추세여서 현금 창출력을 낙관할 수 없는 상황이다.

30일 증권업계에 따르면 최근 화장품 관련 주들이 급등하는 가운데 한국콜마만 지지부진한 움직임을 보이고 있다. 지난달 2일 7만6000원이었던 한국콜마는 이달 27일 8만1800원에 장을 마쳤다. 약 두 달 동안 주가는 약 7.6% 가량 상승했다.

화장품 대장주인 아모레퍼시픽 주가는 24.4% 올랐다. 같은 기간 27만5500원에서 33만4500원이 됐다. 한국콜마와 사업구조(OEM:주문자상표부착/ODM:제조자개발생산)가 유사한 코스맥스(12만2500→15만5000원)와 아우딘퓨쳐스(1만3400원→1만8800원)도 각각 26.5%, 40.3%씩 오르는 등 큰 폭의 상승세를 보였다.

이처럼 화장품 주가 상승 탄력을 받은 것은 사드와 관련된 우려 해소로 유커 귀환에 대한 기대감 때문이다. 실제로 최근 중국인 입국자 수가 증가하고 면세점 실적 호조와 더불어 수출도 증가세를 보이고 있다. 여기에 남북 경제협력 이슈로 화장품 주가 동반 상승세다.

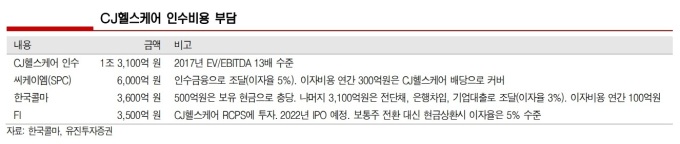

반면 한국콜마의 주가가 지지부진한 것은 CJ헬스케어 인수로 인한 차입과 이에 따른 재무 건전성 우려가 첫손에 꼽힌다. 한국콜마는 CJ헬스케어를 1조3100억원에 인수했다. 하지만 지난해 기준 한국콜마의 현금성 자산은 약 143억원으로 자금 대부분을 차입해야 하는 상황이다.

실제 한국콜마는 양수 금액 중 6000억원을 SPC인 씨케이엠(한국콜마 51%:FI 49%)에서 CJ헬스케어를 담보로 인수금융을 추진했다. 나머지 7100억원 중 3600억원을 한국콜마가 부담한다. 이 가운데 500억원은 보유 현금으로 충당하고, 나머지 3100억원은 전단채(500억원 발행 확정)와 은행차입, 기업대출 등으로 조달했다. 차입금 이자율은 연 3~5% 수준으로 연간 이자가 약 393억원에 달한다. 반면 한국콜마가 지난해 영업활동을 통해 벌어들인 돈은 53억원 수준에 머문다. 이는 한국콜마가 벌어들이는 돈으로 이자 갚기도 버겁다는 지적이 나오는 이유다.

|

이 같은 상황을 반영해 나이스 신용평가는 한국콜마의 장단기 신용등급을 모두 하향조정했다. 지난 23일 나신평은 한국콜마의 장기신용등급을 기존 ‘A(하향 검토)’에서 ‘A-(안정적)’로, 단기신용등급을 ‘A2(하향 검토)’에서 ‘A2-’로 각각 내렸다.

CJ헬스케어 인수에 따른 현금 창출력 보다 인수 과정에서 불어난 차입금 부담이 더 크다는 것을 이유로 꼽았다. 송미경 나이스신용평가 실장은 “CJ헬스케어 지분을 인수하는 과정에서 회사 자체 차입금 확대와 함께 씨케이엠의 대규모 인수금융대출로 차입부담이 대폭 상승했다”며 “이전대비 재무구조가 크게 저하됐다”고 분석했다.

씨케이엠을 통한 CJ헬스케어를 지배하고 있는 점도 리스크 요인이다. 윤동한 한국콜마 회장이 한국콜마홀딩스(30.24%)를, 한국콜마홀딩스가 한국콜마(23.51%)를, 한국콜마가 씨케이엠(50.71%)을, 그리고 씨케이엠이 CJ헬스케어를 지배하는 구조다. 따라서 차입금 상황이 어려울 경우 나머지 지분을 보유한 재무적 투자자들에게 지배권이 넘어갈 가능성도 배제할 수 없다는 게 업계 관계자의 전언이다.

june@newspim.com