해안(강원 강릉)에 공장 둔 한라시멘트 활용...저렴한 해상 운송 가능

[편집자] 이 기사는 1월 12일 오전 06시00분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

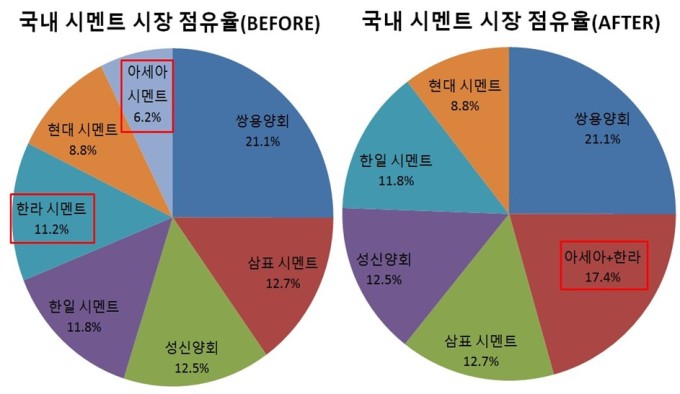

[뉴스핌=이민주 전문기자] 국내 시멘트 시장에서 점유율 꼴찌(6.2%)이던 아세아시멘트가 점유율 11.2%를 차지하고 있는 한라시멘트를 인수한다고 공시했다. '아세아시멘트+한라시멘트'의 시장 점유율을 단순 합산하면 17.4%로 단숨에 '빅3'로 올라서게 된다.

시멘트는 무겁기 때문에 물류비가 과다하고 원거리 운송이 대단히 어렵다. 그래서 시멘트 산업은 지역별로 키플레이어가 장악하고 있고, 시장 점유율에 의해 매출액이 정해진다. 이런 점에서 아세아시멘트의 한라시멘트 인수는 아세아시멘트로선 절대적으로 '좋은 기회'다.

내륙(충북 제천)에 기반을 둔 아세아시멘트가 해안(강원 강릉)에 공장을 두고 선박 운송을 하는 한라시멘트를 인수했으므로 시너지도 기대해 볼 수 있다. 무게가 많이 나가는 시멘트를 해상으로 운송하면 육상 운송 대비 원가를 절감할 수 있다.

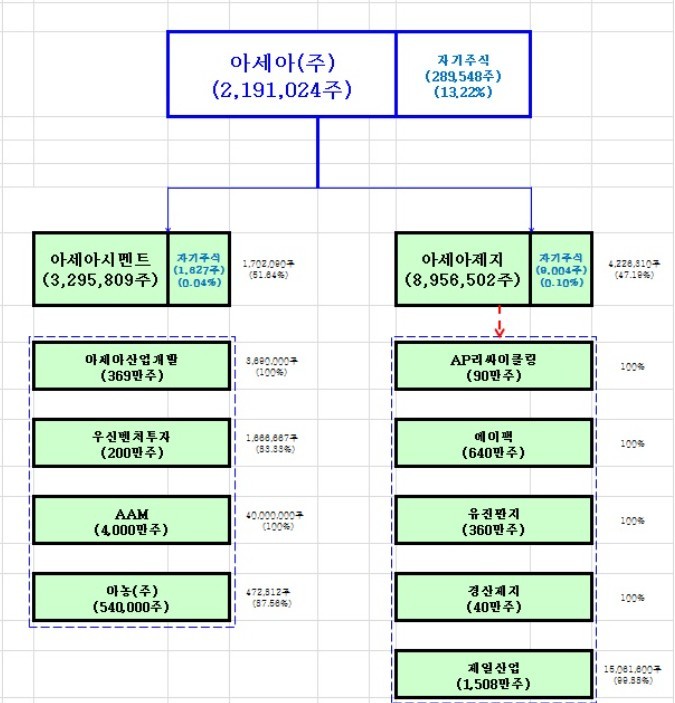

이제 투자자 관심은 아세아시멘트와 아세아㈜ 가운데 어느 기업이 더 저평가돼 있느냐에 쏠린다. 아세아㈜는 아세아시멘트 지분 51.64%를 갖고 있는 지주회사다.

얼핏 아세아시멘트 주가가 최근 급등했으므로 고평가돼 있는 것처럼 보일 수 있다. 그런데 정말 그럴까.

우선, 아세아시멘트가 한라시멘트를 인수 완료할 경우 올해 추정 실적을 계산해보면 매출액 9900억원, 영업이익 1110억원, (지배지분) 순이익 700억원이다. 순이익 700억원은 영업이익 1110억원에서 인수 비용 등을 차감한 것이다. 인수에 따른 제품 가격 주도권 확보와 시너지 효과는 감안하지 않았다.

이 경우 아세아시멘트의 PER(주가수익배수)는 5점대(5.51배)가 된다. PER는 기업의 시가총액을 순이익으로 나눈 값으로 낮을수록 저평가된 것으로 보면 된다. 현재 한국 주식시장에서 PER가 이렇게 낮은 기업은 차이나하오란(2.5배), 오가닉티코스메틱(4.14배)같은 중국주를 빼고는 찾기 어렵다.

다음으로, 아세아㈜의 실적은 아세아시멘트(51.64%)와 아세아제지(47.19%)의 두 종속회사가 사실상 좌우한다.

두 종속회사 가운데 문제가 되는 곳은 아세아제지다. 지난해 추정 매출액 7100억원, 영업손실 86억원, (지배지분) 순손실 34억원에 이어 올해는 적자폭이 확대될 전망이다. 제지의 원재료가 되는 고지 가격이 지난해부터 급등하고 있어서다. 한국의 제지업은 공급 과잉 상태로 원재료 가격 상승분을 제품 가격에 전가하기 어렵다.

두 종속회사의 올해 추정 실적을 바탕으로 하면 아세아㈜의 올해 (지배지분) 순이익은 310억원 가량이고, PER는 8점대(8.2배)가 된다. 아세아시멘트의 개선되는 이익을 아세아 제지의 손실이 '까먹는' 구조다.

수익성에서도 아세아시멘트는 아세아㈜를 앞선다. 올해 아세아시멘트의 추정 ROE(자기자본이익률)와 영업이익률은 각각 6.2%, 13.3%로 아세아㈜의 5.5%, 4.0%보다 높다. 우량한 실적을 기록하고 있는 한라시멘트를 인수하면서 아세아시멘트의 수익성이 개선되는 것이다.

성공 투자는 '더 높은 이익률을 내는 기업을 더 싸게 매입하는 것'에 의해 결정된다는 사실을 생각해보면 아세아시멘트 인수전의 투자 포인트가 보일 것이다.

[뉴스핌 Newspim] 이민주 전문기자 (hankook66@newspim.com)