[편집자] 이 기사는 6월 1일 오후 2시53분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[시드니= 뉴스핌 권지언 특파원] 중국 은행권에서 블록체인과 인공지능, 빅데이터 발전으로 핀테크 바람이 강하게 불고 있는 가운데 산업 성장을 주도할 중국 기업들이 선별돼 눈길을 끈다.

5월31일 자 금융전문지 배런스(Barron’s)는 중국서 핀테크 산업이 호황을 맞이하면서 이미 중소기업보다는 이미 기술력과 몸집을 모두 갖춘 대기업들이 시장을 주도할 확률이 높다고 평가했다.

당국의 규제 도입으로 라이선스를 받지 않은 제3자 P2P(peer-to peer) 금융 대출이나 중개서비스, 자산관리 상품들은 점차 설 자리를 잃고 있기 때문이다. 인민은행은 핀테크 산업을 조사하고 그 영향력을 파악하기 위해 핀테크 위원회를 설립하기도 했다.

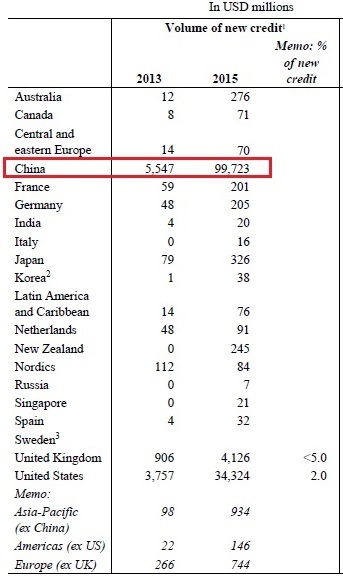

지난주 공개된 국제결제은행(BIS) 보고서에 따르면 절대 기준으로 중국은 세계 최대 핀테크 신용 시장으로, KPMG 등의 리서치 자료에는 2015년 중국의 핀테크 관련 대출이 1000억달러(112조원) 정도라고 명시돼 있다.

현재 중국의 핀테크 기업들은 비용 절감과 생산성에 방점을 찍고 있으며, 인터넷 대기업들의 경우 방대한 유저 데이터를 활용해 결제 시스템 강자로 거듭날 준비를 하고 있다.

이 가운데 전문가들은 중국 핀테크 선두주자를 미리 가려내 투자에 나서는 것이 현명하다고 입을 모은다.

◆ 알리바바·텐센트 외에 백부·헌선 주목

배런스는 핀테크 혁신을 주도할 기업으로 온라인 결제 및 클라우드 컴퓨팅 부문에서 두각을 나타내고 있는 알리바바와 텐센트에 주목했다. 두 기업 모두 금융 관련 어플리케이션에 사용될 수 있는 방대한 개인 및 기업 정보를 보유하고 있다는 점이 장점으로 꼽힌다.

알리바바의 경우 자회사이자 알리페이 운영 기업인 앤트파이낸셜(Ant Financial)을 통해 블록체인과 인공지능, 빅 데이터 활용 신용 관리 등의 성장 부문에서 이미 입지를 다지고 있는 상황이다.

노무라 애널리스트 웬디 류는 현재는 알리바바가 핀테크 산업을 주도하고는 있지만 경쟁사인 텐센트도 빠르게 따라잡고 있다고 평가했다. 특히 기능을 간소화 해 로딩이 더 빨라진 위챗의 미니 프로그램들이 인기를 얻으면서 텐센트의 온라인 결제 플랫폼인 텐페이의 성장도 가속화될 것으로 내다봤다.

중국 전자결제 부문에서는 결제 터미널을 만드는 백부글로벌(Pax Global)이 수혜주가 될 것으로 예상됐다. 지난 1년 동안 백부글로벌의 시장 점유율은 부진한 판매 여파로 25%가 급감했지만, JP모간 애널리스트 리온 칙은 중국 내 수주가 안정세로 접어들면서 백부글로벌 경영난도 최악은 지났다고 평가했다.

JP모간은 백부글로벌의 중국 시장 지배력뿐만 아니라 미국과 유럽에서의 성장 잠재력도 높이 평가했으며, 연구조사 및 개발(R&D) 능력이 탁월해 상품 가격 결정과 런칭 시기에 있어서도 겨쟁 우위를 확보할 수 있을 것으로 내다봤다.

이러한 이유로 칙 애널리스트는 백부글로벌 목표 주가를 지금보다 41% 더 오른 6.50홍콩달러로 제시하며 투자의견은 ‘비중확대’를 내놓았다. 현재 백부글로벌의 선행 EPS는 8배로 5년 평균인 13배보다 낮은 수준이며, 배당 수익률은 1.7%를 기록하고 있다.

다수의 금융 기관들을 고객으로 확보하고 있으면서 블록체인과 인공지능 부문 강점도 키우고 있는 중국 최대 소프트웨어 보안업체 헌선그룹(Hundsun Technologies)도 전문가들의 레이더에 포착됐다.

노무라 애널리스트 하이펑 카오는 중국 내 금융 IT부문 지출이 확대되면서 헌선그룹이 가장 큰 수혜를 볼 것으로 내다봤으며, 신규 상품들도 점차 많은 성장 기회를 가져다 줄 것으로 평가했다.

현재 헌선그룹은 앤트파이낸셜과 파트너십을 체결하고 펀드123과 같은 프로젝트들을 추진 중인데 카오는 헌선그룹과 다른 핀테크 플랫폼들의 통합이 더 늘어날 것으로 내다봤다. 그는 헌선의 목표 주가를 지금보다 20% 더 오른 45위안으로 제시했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)