[편집자] 이 기사는 5월 12일 오후 3시22분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김나래 기자] 문재인 정부가 관치금융과 맞물려 있는 주채무계열 제도 개선을 검토하고 있다. 이 제도는 실효성이 없는 데다 국책은행인 산업은행과 민영화한 우리은행에 부담이 집중돼있기 때문이다.

주채무계열 제도는 은행 빚이 많은 기업집단의 재무 상태를 미리 평가해 관리하자는 취지로 도입됐다. 주채무계열로 선정된 기업집단은 주채권은행으로부터 재무구조 평가를 받아야한다. 그 결과 일정 점수를 넘기지 못하면 재무구조개선 약정(MOU)을 맺은 뒤 강도 높은 재무구조 개선 방안을 마련해야 한다.

새 정부 관계자는 12일 "주채무계열제도가 임계치에 다다른 상황에서 우리 현실에 맞는 주거래은행제도를 새로 구축해야 할 필요가 있다"며 "주채무계열제도의 최소한 법령적 근거는 어떻게 갖추어야 하고 더 나아가서 산은 역할을 어떻게 소프트 랜딩을 시켜야 하는지에 대해서 고민을 많이 한다"고 강조했다.

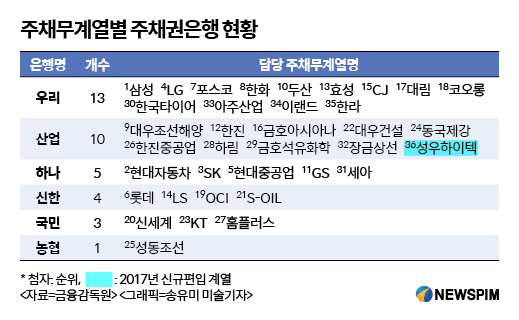

금융감독원은 지난 11일 선제적 구조조정 대상 기업집단 36곳을 발표했다. 36개 기업집단의 주채권은행은 우리은행이 13개로 가장 많았고, 뒤이어 KDB산업은행이 10개였다. 이 외에 KEB하나(5개), 신한(4개), KB국민(3개), NH농협(1개) 은행 순이다.

우리은행이 주채권은행을 맡고 있는 기업집단은 삼성 LG 포스코 한화 두산 효성 CJ 등이다.

|

주채무계열 제도는 계열 기업군의 부실위험을 미리 알고 재무구조를 개선시킨다는 '선제적 부실징후' 파악을 위해 지난 1999년 도입됐다. 제대로 작동한다면 워크아웃이나 법정관리로 보내지 않을 수 있지 않겠냐는 기대가 반영된 것.

하지만 운영 결과 기대했던 효과가 나타나지 않았다. 주거래은행이 거대해진 기업집단을 컨트롤할 힘도 없고, 수익을 극대화해야하는 은행 입장과도 상충된다는 게 문제로 지적됐다. 이에 전문가들은 주거래은행 시스템을 손 봐야한다고 주장한다.

일본과 독일의 주거래은행 시스템은 수익성에 기반하고 있다. 주거래은행은 자금 조달 비용이 발생하지 않는 자금원을 갖도록 메리트를 부여하는 것. 즉, 주거래기업들로부터 사실상 제로인 예금을 받아 높은 대출금리를 적용해 마진을 얻는다. 이렇게 되면 은행은 부실이 발행할 경우 손실이 커지기 때문에 적극적으로 구조조정에 나서는 구조다.

반면 우리나라의 주거래은행은 최대 채권자가 아닌 경우도 허다하다. 또 기업들이 의도적으로 채권은행을 분산시켜 주거래은행의 힘을 빼기도 한다. 이렇게 빈틈이 생기다보니 제도가 작동하지 않게됐다.

고동원 성균관대 교수(법학)는 "장기적으로는 자본시장이 주도적으로 구조조정 할 수 있는 환경을 만들어야 하지만 은행이 주도하는 것은 과도기적 형태"라며 "채권은행이 회생 가능성이 없으면 판단에 법원으로 넘길 수 있는 자율적 생태계 구축이 필요하다"고 강조했다.

일각에서는 재무구조개선 약정 제도 자체를 장기적으로 폐지해야한다는 주장하기도 한다. 기업과 계열군의 재무구조는 금융시장에 의해 평가받고 민간자율에 의해 진행돼야한다는 얘기다.

주채무계열 제도 대신 통합도산법을 수정해 제대로된 '선제적 구조조정' 수단으로 만들어야한다는 주장도 있다.

전성인 홍익대 교수(경제학)는 "일본이 주거래은행제도를 도입했었지만 결국 도산법 도입으로 없어졌다"며 "채권자 책임문제에 따른 각 채권자의 순위가 동등하게 뒤로 밀리는 이른바 형평적 열후화 조항을 통합도산법에 넣는다면 주채권은행제도의 개념은 없어질 것이며 바로 선제적으로 구조조정이 가능하다"고 주장했다.

[뉴스핌 Newspim] 김나래 기자 (ticktock0326@newspim.com)