[뉴스핌= 이홍규 기자] 중국 은행 시스템에 구제 금융이 필요하다는 관측이 점차 '주류'를 이루고 있다고 4일 자 블룸버그통신이 보도했다.

통신은 일부 공매도 세력이나 비관론자들의 견해에 그치던 중국 은행 위기설이 글로벌 투자은행과 증권사들 사이에서 점차 힘을 얻고 있다고 전했다.

통신이 지난달 말 글로벌 투자 기관 15곳을 대상으로 실시한 설문조사에 따르면 15곳 중 9곳이 중국 정부가 2년 이내에 은행권을 대상으로 자본 확충을 실시할 것으로 예상했다. 호주 커먼웰스은행과 스탠다드차타드 등이 이 같은 의견을 견지했으며 비용은 5000억달러(573조2500억원)를 초과할 것으로 추정됐다.

응답자 중 80%는 구제금융 관련 소식이 은행채 가격과 위안화 가치를 떨어뜨리며 중국 증시에 하락 압력을 가할 것이라고 예상했다. 다이와 캐피탈 마켓의 케빈 라이 아시아 일본 제외 수석 이코노미스트는 "자본확충은 중국 정부가 무수익여신(NPL)을 정리한 뒤에 이뤄질 것"이라며 "이는 엄청난 통화 창출을 요구할 것"이라고 분석했다.

실제 중국 은행권이 보유한 부실대출 비율은 대폭 늘어나고 있는 추세다. 정부 자료에 의하면 지난 3월 중국 은행권의 부실대출 규모는 1년 만에 40% 이상 증가한 1조4000억위안(약 240조3660억)을 기록했다. 일각에서는 이마저도 과소평가돼 있다고 주장하는 형편이다. 크레디트리요네증권(CLSA)는 지난해 기준 중국 은행권의 부실대출이 11조4000위안(약 1957조2660원)에 이를 것이라고 전망했다.

◆ 중국 정부 반박 불구, 위험 반영 이미 끝나

중국 정부는 중국 은행이 높은 수준의 자본 상태를 유지하고 있다고 반론한다. 지난달 인민은행(PBoC)이 발표한 2016년 금융안정보고서에 따르면 중국 중·대형 은행 31곳을 대상으로 스트레스 테스트를 실시한 결과, 가장 최악으로 상정된 시나리오 하에서 은행들의 총 자기자본비율은 13.2%에서 10.97%으로 떨어졌다.

그러나 일부 경제전문가들은 부실 대출이 은행들의 자본을 잠식할 것이며, 자본 확충 지원에 따라 정부의 차입비용과 신용위험이 증가할 것이라고 예상했다.

설문 조사 응답자 다수는 중국 정부가 은행권의 자본확충을 위해 외환보유액 사용과 국영 자산 매각 그리고 국채와 화폐 발행을 동원할 것이라고 예상했다. 일부 전문가는 은행 스스로 증자와 채권 발행을 통해 자본 확충에 나설 수 있다고 분석했다.

소시에테제네랄은 5월 보고서에서 "은행권의 손실액은 1조2000억조달러에 달할 수 있다"면서 "정부가 자본확충 자금을 마련하기위해 채권 발행에 나설 경우, 중국의 국채 수익률은 모든 만기별로 100bp(1bp=0.01%포인트)가량 뛰어오를 수 있다"고 분석했다.

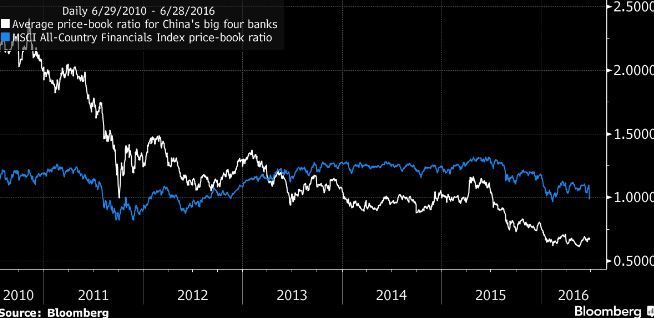

블룸버그통신은 중국 투자자들이 이미 중국의 은행 시스템을 우려하고 있다고 전했다. 시장 참가자들이 은행들의 잠재적 손실을 이미 주가에 반영하고 있다는 것이다.

홍콩 증시에 상장된 중국 4대 은행의 주가는 순자산 가치보다 평균 32% 할인된 가격에 거래되고 있다. 대규모 감가상각과 주식 가치를 희석시키는 자본 확충을 이미 가격에 선반영하고 있다는 분석이다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)