[편집자] 이 기사는 03월 04일 오후 4시50분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=노희준 기자] 도이치뱅크발 코코본드 충격에도 불구하고 국내 은행의 코코본드 발행이 이어지고 있다. 바젤3에 따른 자기자본(총자본) 확충 목적에서다.

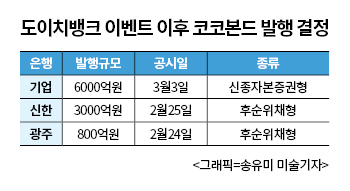

4일 금융감독원에 따르면, 기업은행은 지난 3일 6000억원의 코코본드(신종자본증권형)을 발행키로 했다.

앞서 신한은행은 지난달 25일 3000억원 규모의 코코본드(후순위채형) 발행을, 광주은행은 지난달 24일 800억원의 코코본드(후순위채형) 발행을 결정했다.

코코본드는 채권이지만, 부실금융기관으로 지정되는 등 특정 이벤트가 발생하면 투자원금이 상각되거나 보통주로 전환되는 조건부 자본증권을 말한다. 주식처럼 만기가 없거나 30년이상이면서 채권처럼 매년 이자를 지급하는 신종자본증권형(영구채)와 만기 5년이상의 후순위채형으로 대별된다.

이들 은행은 지난달초 독일 도이치뱅크의 코코본드 이자 미지급 우려 소식에 투자심리 악화가 우려되는 상황에서도 코코본드 발행을 결정했다.

무엇보다 BIS비율이 상대적으로 낮거나 높더라도 최근 하락 추세라 BIS비율을 끌어올려야 하는 공통점을 갖고 있다. 특히 은행은 건전성 규제인 바젤3하에서 2019년까지 BIS비율을 최대 14%까지 높여야 한다. 올해부터 바젤2에서 발행된 자본성 증권에 대한 자본 인정 비율이 매년 10%씩 줄기도 한다.

코코본드중 신종자본증권형은 기타기본자본으로, 후순위채형은 보완자본으로 분류돼 BIS비율을 끌어올린다. 바젤3하에서 BIS 자기자본(총자본)은 보통주자본과 기타기본자본, 보완자본으로 세분된다.

실제 신한은행은 BIS기준 자기자본비율(총자본)이 2013년 16.3%를 정점으로 이후 하락하다 지난해에 14.7%를 기록했다. 은행 자체적으로 2010년 이후 가장 낮은 수준이다. 앞서 신한은행은 지난달 4일에도 5억달러(6015억원)규모의 코코본드를 아시아 등 해외 시장에서 발행키로 했다.

신한은행 관계자는 "외화와 원화 코코본드를 모두 발행하면 현 환율 기준으로 약 0.65%포인트 BIS비율이 상승할 것"이라며 "외화는 1분기중, 원화는 2분기중 발행할 계획"이라고 말했다.

기업은행도 BIS비율이 12.50%로 수협(12.08%), 수출입은행(10.11%)을 제외하면 시중은행에서 제일 낮다. 은행은 상반기 중 두차례에 걸쳐 코코본드를 나눠 발행할 계획이다. 기업은행은 자본의 질을 높이기 위해 기타기본자본으로 분류되는 신종자본증권형을 택했다.

기업은행 관계자는 "이번 발행으로 0.35%포인트 정도 BIS비율 상승이 예상된다"고 말했다.

광주은행도 지난달 24일 800억 규모의 코코본드(후순위채형)를 발행키로 했다. 광주은행도 BIS비율이 지난해 13.49%로 시중은행에서는 중하위권이다.

회사측 관계자는 "코코본드 발행으로 BIS비율이 0.8%포인트가 상승할 것"이라며 "지난해 연말 수준을 유지할 수 있을 것"이라고 말했다.

시장 시각도 국내 은행의 코코본드는 이자미지급 등의 위험이 제한적이라는 게 대체적 평가다.

이경록 대우증권 애널리스트는 “자산운용이 보수적이고 자본손상자산의 규모가 작으며 규제대비 자본버퍼가 존재해 손실발생 가능성이 크지 않다”며 “손실이 발생된다 하더라도 충격을 흡수할 만한 여유 있는 자본확충이 이뤄져 있다”고 말했다.

기업은행 고위 관계자는 “기업은행 코코본드의 경우 기관투자가나 PB이용의 고액자산가를 중심으로 2~3배 수요가 들어온다”며 “안정성도 뛰어나고 예금금리가 1%에 불과한 상황에서 4%짜리 금리(신종자본증권형 기준) 주는 데가 어디 있느냐”고 말했다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)