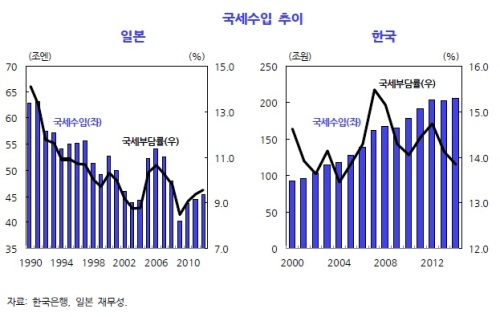

[뉴스핌=함지현 기자] 일본의 국세수입은 지난 1990년 국내총생산(GDP)의 14% 가량인 60조엔에 달했다. 하지만 '잃어버린 20년'을 겪은 후인 2012년에는 GDP의 9.6%인 45조엔까지 줄었다.

일본의 명목성장률은 1980년대 후반까지 연평균 6% 내외를 유지하다 1990년대 1% 내외로 수직하락했다. 부동산 등 자산시장 거품이 꺼지면서 금융기관의 연쇄 도산, 성장률 하락, 물가상승세 둔화 등 유례없는 디플레이션을 겪었다.

일본은 이런 상황을 돌파하기 위해 전체 국세수입의 70%정도를 차지하던 소비세와 법인세에 대한 대규모 감세를 실시했다. 이 때문에 구조적으로 조세부담률이 낮아졌고, 이는 다시 경상성장률 하락과 함께 국세수입 감소의 부메랑으로 되돌아왔다.

국책연구기관인 한국개발연구원(KDI)가 일본과 같이 우리나라도 국세수입이 급격히 줄어들 수 있다는 경고를 내놨다.

김성태 KDI 거시경제연구부 연구위원은 19일 '최근 국세수입에 대한 평가 및 시사점…일본과의 비교를 중심으로' 보고서를 통해 "일본과 같은 급격한 세수증가세 둔화를 예방하기 위해서는 경상성장률 하락추세를 완충하는 한편 감세정책에 신중을 기할 필요가 있다"고 강조했다.

우리나라 국세 수입증가율은 2000년대 들어 연평균 8.3%로 양호했다. 하지만 글로벌 금융위기 이후인 2010년부터는 4.6%까지 떨어지는 모습이다. 아직까지는 괜찮지만 안심할 수 있는 상황은 아니라는 지적이다.

최근 우리 경제상황이 20년 전 일본의 경제상황과 비슷해 1990년대 이후 일본이 경험했던 세수부진 심화와 이에 따른 재정건전성 악화의 전철을 밟을 수 있다는 우려가 나온다.

김 연구위원은 명목성장률의 하락이 1990년대 일본과 최근 우리나라에서 발생한 국세수입 부진에 직접적인 영향을 미쳤다고 분석했다.

우리나라 명목성장률이 금융위기 직후인 2010년에 9.7%였으나 이후 크게 낮아져 2012년부터는 3%대에 정체돼 있다. 우리나라의 경우 명목성장률이 1%포인트 하락하면 약 2조원의 세입을 감소시키는 것으로 본다.

그는 "한국과 일본의 명목성장률 추세는 20년 정도의 시차를 두고 매우 유사하게 움직이고 있다"며 "최근의 낮은 명목성장률이 향후에도 지속될 경우 일본과 같은 심각한 국세수입 부진 현상이 발생할 가능성을 배제하기 어렵다"고 우려했다.

우리나라는 금융위기 이후 소비세 및 부가가치세 부담률이 상승하면서 법인세 부담률 하락을 상쇄했다. 금융위기 이후 소비세 및 부가가치세 부담률 상승에 기인하는 세입 증가분은 약 13조원인데 반해 법인세 부담률 하락에 따른 세입 감소는 4조원에 불과했다.

전체 세수의 약 75% 정도를 차지하는 소득세·법인세·부가가치세의부담률이 상승했다는 것은 세원 대비 세입실적이 어느 정도 유지되고있음을 의미한다.

또한 우리나라가 과거 일본과 같이 대규모 감세정책을 반복하지 않아 주요세목의 부담률이 향후 큰 폭으로 낮아질 가능성도 낮다는 분석이다.

김 연구위원은 "아직까지 주요 세목에서의 부담률이 구조적으로 하락하고 있다고 평가하기는 어렵다"며 "향후 우리나라의 국세수입은 성장세가 지속되면서 세원증가세가 유지되는 한 과거 일본과 같이 구조적으로 악화될 가능성이 높지 않다"고 말했다.

그는 "향후 세입여건은 세원을 지속적으로 증가시킬 수 있는 경상성장률에 의해 좌우될 것으로 판단된다"며 "경상성장률 하락추세를 완충하기 위해서는 구조개혁을 통해 실질성장률을 높이는 한편 물가상승률이 지나치게 낮아지지 않도록 유의해야 한다"고 강조했다.

아울러 "감세 및 비과세·감면 정책 등에 의해 세입기반이 구조적으로 약화될 가능성도 차단할 필요가 있다"고 조언했다.

[뉴스핌 Newspim] 함지현 기자 (jihyun0313@newspim.com)