[뉴욕=뉴스핌 황숙혜 특파원] 가입자 기준 미국 통신업계 1위 업체인 버라이존 커뮤니케이션스는 워런 버핏이 지분을 매입한 것으로 알려지면서 투자자들의 관심을 끌고 있다.

버핏 외에도 버라이존은 월가의 투자 구루들과 헤지펀드 업계가 든든한 주가 버팀목으로 자리잡고 있다. 가치투자자와 헤지펀드의 인기를 동시에 끌고 있다는 얘기다.

쏠쏠한 배당 수익률도 투자 매력을 높이는 요인 중 하나다. 미국 투자 매체인 마켓워치는 수익률이나 안정성 측면에서 국채보다 매력적인 5개 배당주 가운데 하나로 버라이존을 꼽았다.

투자자들 뿐 아니라 통신 이용자들 사이에서 버라이존의 인기가 한층 높아지고 있다. 5월22일 4G LTE 대역폭을 두 배 늘린 XLTE를 도입, 버라이존 와이어리스의 고객들만 최고 속도의 데이터 서비스를 이용할 수 있게 됐기 때문이다.

튼튼한 고객 기반과 안정적인 매출 추이, 혁신적인 기술과 새로운 서비스를 통한 성장성까지 월가의 구루들이 버라이존을 사들이는 데는 그만한 이유가 있다는 것이 업계 전문가의 얘기다.

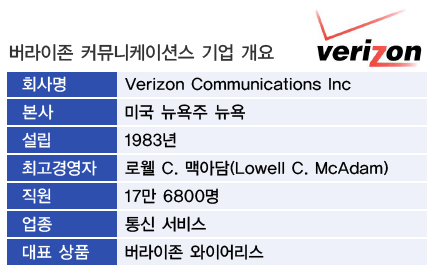

◆ 버라이존 어떤 기업

버라이존은 미국 내 시장점유율이 31%에 달하는 업계 선도 기업이다. 통신 업계 전문가들은 버라이존의 매출액이 2020년까지 연 평균 3.9%씩 증가할 것으로 내다보고 있다. 2020년이면 매출액이 1조2000억달러에 달할 것이라는 얘기다.

미국의 스마트폰 보급률은 67%가량이며, 2017년까지 90%에 이를 것으로 기대된다. 버라이존이 미국 최대 업체라는 점에서 시장 성장에 따라 쏠쏠한 반사이익을 얻을 것이라는 예상이 가능하다.

버라이존의 사업 부문은 크게 와이어리스와 와이어라인으로 구분된다. 버라이존은 미국 통신업계에서 유일하게 4G 네트워크를 100퍼센트 4G LTE로 운용하는 업체다.

버라이존은 4G LTE에 과감한 투자를 단행했고, 이에 따라 3억500만 통신 인구 가운데 95%에 달하는 이용자들에게 이 서비스를 제공할 정도로 사업 기반을 다졌다.

기존의 3G 네트워크를 4G LTE로 교체함에 따라 고객들이 보다 편리한 서비스를 이용하는 것은 물론이고 버라이존 역시 상당한 비용 절감 효과를 거두고 있다.

버라이존은 4G 서비스를 통해 비용 절감 및 데이터 서비스 이용 확대로 수익성을 대폭 강화하고 있다.

FiOS를 포함한 와이어라인 사업 부문은 이미 성숙기에 도달한 상황이다. 때문에 성장률이 뒷걸음질 치고 있지만 와이어리스 부문의 고성장이 이를 충분히 상쇄하고 있다는 것이 업계의 진단이다.

특히 앞으로 2~3년간 매출액 증가의 핵심 동력은 3G 이용자들의 4G 기기 교체라는 것이 버라이존 경영자들의 얘기다.

여전히 3G 서비스를 이용하는 고객이 2600만명에 이르며, 2500만명은 3G보다 구형의 기기를 이용하는 실정이다. 따라서 기존 고객 기반에서만 4G 이용자가 앞으로 5000만명 늘어날 수 있다는 얘기다.

와이어라인 사업 부문 역시 성장 가능성이 없는 것은 아니다. 버라이존은 FiOS 인터넷과 TV 서비스를 당장 공격적으로 확대한다는 계획은 아니지만 서비스의 품질 향상을 통해 점진적으로 시장점유율을 확대할 수 있을 것으로 기대하고 있다.

현재 FiOS 광대역 인터넷과 TV 서비스는 각각 39%와 35%의 시장점유율 기록하고 있다. 새로운 시장 개척을 통해 와이어라인도 매출 기여도를 높일 수 있을 것이라는 예상이다.

또 보다폰이 보유하고 있던 버라이존 와이어리스 지분 45%를 인수 완료한 데 따라 앞으로 성장성이 더욱 강화될 것이라고 업계 관계자들은 내다보고 있다.

IT 섹터에 좀처럼 투자하지 않는 워런 버핏이 버라이존의 지분을 사들인 것도 이와 무관하지 않다는 것이 월가 투자가들의 진단이다.

◆ 뉴스 & 루머

월가의 투자가들이 눈 여겨 보는 버라이존의 성장 잠재력은 XLTE 및 인터넷 스트리밍 서비스 부문이다.

XLTE 도입에 따라 버라이존의 고객들은 말 그대로 ‘빛의 속도로’ 데이터를 다운받을 수 있게 됐다. 뿐만 아니라 무선 통신 서비스의 안정성도 크게 향상될 것이라고 업계 전문가는 기대하고 있다.

시험 서비스에 참여했던 이용자들 역시 XLTE를 통해 기존의 4G LTE와는 비교할 수 없을 만큼 현격한 차이를 확인했다고 평가했다.

이미 미국 주요 도시의 고객들은 XLTE의 서비스를 맛보고 있고, 서비스 제공 지역은 점차 확대될 전망이다. 이를 통해 기존 고객들의 속도 관련 불만이 크게 해소될 것으로 예상된다.

무선 통신 속도가 향상되면 외형을 크게 확대하는 디지털 콘텐츠 스트리밍 시장에서 버라이존이 영향력을 확대하는 효과도 기대할 수 있다.

온오프 디지털 콘텐츠 유통 업체인 넷플릭스와 계약을 체결, 고객들에게 넷플릭스의 비디오 스트리밍 서비스를 제공하기로 한 것은 이미 스트리밍 시장의 무게 중심이 버라이존으로 옮겨가기 시작했다는 의미라고 업계 전문가는 해석하고 있다.

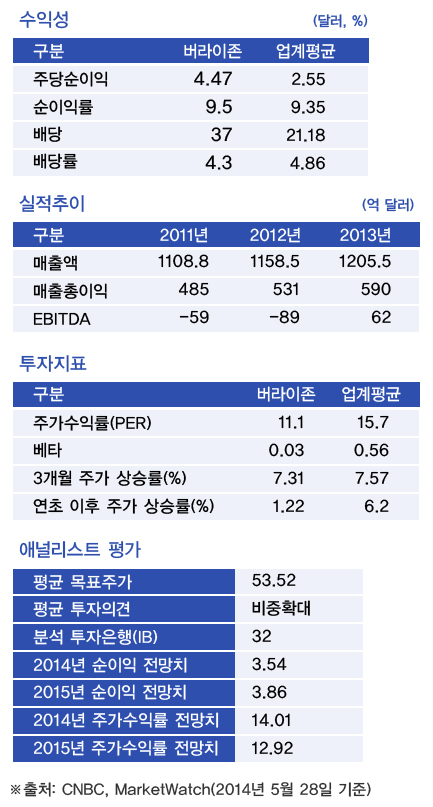

성장성 뿐 아니라 주주환원에 무게를 두고 있다는 점에서 버라이존은 투자자들의 인기를 끌고 있다.

최근 9개 분기 가운데 8개 분기에 걸쳐 두 자릿수의 이익 증가를 기록한 버라이존은 높은 배당 수익률을 중심으로 주주들의 수익률을 올리는 데 힘쓰고 있다.

버라이존은 올해 매출액과 EBITDA(이자 법인세 감가상각 차감 전 이익)가 각각 4% 성장할 것으로 기대하고 있다. 여기에 1분기 현금흐름이 약 40억달러에 이를 정도로 재무건전성이 뛰어나다.

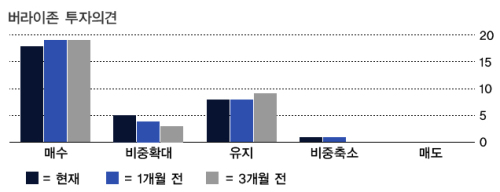

◆ 월가 UP & DOWN

지난 1분기 버라이존은 투자자들의 눈길을 사로잡을 만한 기록을 세웠다. 월가의 19개 주요 헤지펀드 가운데 14개 업체가 버라이존을 매수한 반면 매도한 업체는 5개로, 헤지펀드 업계에서 순매수를 기록했다.

다니엘 로브가 이끄는 서드 포인트가 3500만주를 매입했고, 카일 바스의 하이먼 애셋 매니지먼트 등이 ‘사자’에 나선 헤지펀드다. 반면 행동주의 투자자로 알려진 데이비드 아인혼의 그린라이트 캐피탈은 버라이존은 매도한 것으로 나타났다.

헤지펀드 이외 월가의 머니매니저와 공룡 투자가들 사이에서도 버라이존은 순매수 종목에 이름을 올렸다.

워렌 버핏이 1100만주를 매입하는 등 45개 운용사 가운데 29개 업체가 버라이존을 사들인 것으로 집계됐다.

워렌 버핏이 이끄는 버크셔 해서웨이의 전체 자산 가운데 버라이존의 지분이 차지하는 5억3000만달러는 조족지혈에 불과하지만 투자 자체가 상당히 커다란 ‘뉴스’에 해당할 뿐 아니라 앞으로 투자를 확대할 여지가 높다는 것이 월가의 판단이다.

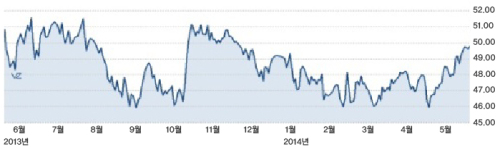

가치투자의 전설로 통하는 워렌 버핏이 투자한 데서 엿볼 수 있듯 버라이존은 밸류에이션이 저평가된 상태이며, 이는 또 다른 투자 매력으로 꼽힌다. 일부 투자가는 주가수익률(PER) 기준으로 버라이존이 업계 경쟁사에 비해 30% 가량 저평가된 것으로 평가하고 있다.

야후 파이낸스가 집계한 23명의 애널리스트는 버라이존의 목표 주가를 평균 54달러로 제시했고, 마켓워치가 조사한 31명의 애널리스트 역시 이 같은 목표 주가를 내놓았다.

다만, 펀드 평가사 모닝스타의 진단과 대비해 볼 필요가 있다. 모닝스타는 버라이존의 적정주가로 45달러를 제시했다.

양측의 평가를 종합할 때 리스크/보상 비율 측면에서 볼 때의 투자 매력은 다소 떨어진다고 판단할 수 있다.

월가 투자은행(IB)의 평가도 긍정적이다. 모간 스탠리는 지난 2월 버라이존에 대한 분석을 재개, 유리한 시장 입지를 확보한 데 높은 점수를 준 뒤 ‘비중확대’투자의견을 유지하고 있다.

탄탄한 재무건전성이 앞으로도 뒷받침될 것으로 보이는 한편 네트워크 운용이 전반적으로 개선될 것이라는 기대다.

JP 모간 역시 버라이존에 대해 ‘비중확대’ 투자의견을 제시하고 있다. 리스크/보상 측면에서 투자 매력이 높고, 자산의 질적 측면에서 높은 점수를 줄 만 하다는 평가다.

AT&T를 포함해 경쟁 업체간 경쟁이 심화되고 있다는 점이 경계해야 할 부분으로 꼽히지만 향후 수익성이나 주가를 크게 끌어내릴 만큼 위협적인 상황은 아니라고 JP 모간은 강조했다.

[뉴스핌 Newspim] 황숙혜 기자 (higrace@newspim.com)