잇단 정책 호재로 A주 테마주 관심도 상승

선진국 수준의 중국 고전압∙초급속 기술력

'기관 관심도+저평가 매력'의 테마주 소개

이 기사는 12월 4일 오후 4시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <A주 충전 인프라 테마주① 정책 호재에 고성장 신뢰도 상승>에서 이어짐.

◆ 中 충전소 산업체인, 강자독식 구도가 특징

중국 충전소 운영업체 대다수는 최대 시너지 효과를 이끌어내기 위해 '생산+운영'의 통합 모델을 채택하고 있다. 충전소 산업체인 세부 영역을 살펴보면 다음과 같다.

① 업스트림 : 충전소 설비 부품과 부속품 공급으로 주로 충전 모듈, 배전 필터 설비, 퓨즈 부품, 전력 소자, 자성 재료, 콘덴서 등의 부품 공급업체가 포함된다. 잉페이위안기술(英飛源技術∙INFY POWER), 유유그린파워(優優綠能∙UUGreenPower), 잉커루이(英可瑞∙InCrease 300713.SZ), 성홍주식(盛宏股份∙Sinexcel 300693.SZ), 중흥통신(中興通訊∙ZTE 000063.SZ) 등이 대표적 기업으로 꼽힌다.

② 미드스트림 : 충전소 완제품 생산업체가 여기에 포함된다. 완제품 제조의 기술적 진입 장벽이 낮으며, 전기 설비 회사, 제3자 충전소 기업, 가전 기업 등이 참여하고 있다. 과사달(科士達∙KSTAR 002518.SZ), 성홍주식(盛宏股份∙Sinexcel 300693.SZ), 역사특(易事特∙EAST 300376.SZ), 그린에너지스마트충전(綠能慧充∙GRESGYING 600212.SH), 동력원 테크놀로지(動力源∙DPC 600405.SH) 등이 대표적 기업이다.

③ 다운스트림 : 충전 서비스 운영 및 최종 고객으로 △전문 운영 기업 △국유 기업 △완성차 기업의 세 가지 유형으로 나뉜다.

3대 유형 중에서 전문 운영 기업은 다시 중자산 모델(고정자산, 큰 투자규모, 긴 수익회수 주기)로 운영되는 '전통적 운영업체'와 경자산 모델(무형자산, 적은 투자규모, 큰 유연성과 변동성)로 운영되는 '제3자 운영업체'로 구분된다.

전통적 운영업체로는 특예덕전기(特銳德∙TGOOD 300001.SZ) 산하의 차량용 충전소 운영 전담 자회사인 특래전(特來電∙TELD)과 싱싱충전(星星充電∙StarCharge)을 들 수 있다. 이들 전통적 운영업체는 충전소 투자, 건설 및 운영, 유지보수에 참여하고 주로 충전 서비스 수수료를 통해 수익을 창출한다.

제3자 운영업체는 충전소 건설에는 참여하지 않고 플랫폼 서비스와 솔루션을 제공하며 충전 운영업체와 서비스 수수료 및 관련 부가가치 서비스 수수료를 나눠서 수익을 창출한다. 윈콰이충(雲快充∙YKC), 중국 대표 차량 공유 플랫폼 운영업체 디디추싱(滴滴出行) 산하의 전기차 충전 브랜드 샤오제충전(小桔充電∙XJCD) 등이 대표적 기업으로 꼽힌다.

국유기업 중에서는 중국 최대 전력망 국유기업 스테이트그리드(國家電網∙STATE GRID∙국가전력망)와 국무원 산하의 중앙기업 중국남방전력망(中國南方電網)을 대표 기업으로 꼽을 수 있다. 이들 국유기업은 충전 서비스 수수료가 주요 수익원이다.

완성차 기업 중에서는 테슬라, 폭스바겐을 비롯해 중국 전기차 스타트업 3인방인 니오(蔚來 9866.HK), 리오토(理想 2015.HK), 샤오펑(小鵬 9868.HK)이 충전소를 운영하고 있다. 이들은 충전 서비스 수수료, 개인 충전소 건설 및 유지보수 등을 통해 수익을 창출하고 있다.

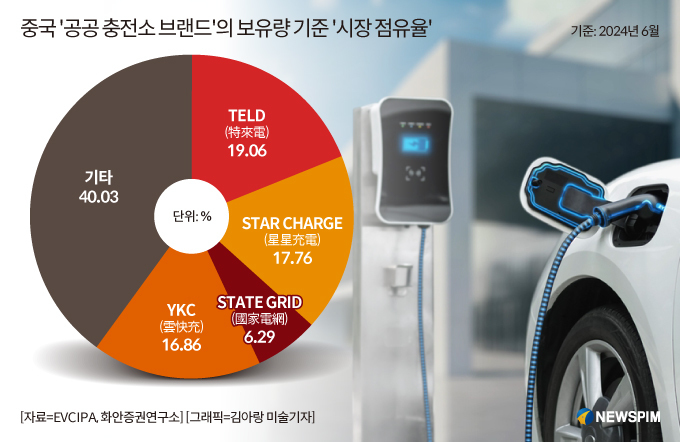

중국 충전소 운영 시장은 일부 기업에 집중된 '강자 독식' 구도가 뚜렷하다.

중국충전연맹이 공개한 데이터에 따르면, 2024년 6월 기준 중국 전역에서 운영 중인 충전기 수량 기준으로 상위 15개 운영사가 전체의 87.8%를 차지하고, 나머지 운영사들이 전체의 12.2%를 차지해 시장 집중도가 높은 것으로 나타났다.

특래전, 성성충전. 윈콰이충, 스테이트그리드, 샤오제충전은 자금력과 기술력 등의 우위를 바탕으로 업계 선두 TOP5 자리를 차지하고 있다. 이들은 전국적 네트워크 규모를 기반으로 시장 점유율을 지속적으로 확대하고 있다.

이들 5대 기업의 시장 점유율은 2022년 69.8%, 2023년 65.2%, 2024년 상반기 65.4%를 기록해 업계 상위권 리더 기업 효과가 뚜렷하게 드러난다.

◆ '기관관심도+저평가 매력' 충전설비 테마주

중국 관영 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)에 따르면, A주 시장에 상장된 충전 인프라 산업체인 연계 종목은 94개에 달한다.

올해 들어 12월 2일까지 이들 94개주의 평균 주가 상승률은 32.72%로 집계됐다.

그 중 옥외 스마트 조명 및 클라우드 제어 시스템의 연구개발 업체로서 최근 전기차 충전 인프라 운영 등으로 사업 영역을 확장한 아이커주식(愛克股份∙EXC 300889.SZ), 정밀 온도제어 및 에너지절약 장비 연구 개발업체 영유극과기(英維克∙Envicool 002837.SZ) 등 6개주는 주가가 배(100%) 이상 상승했다.

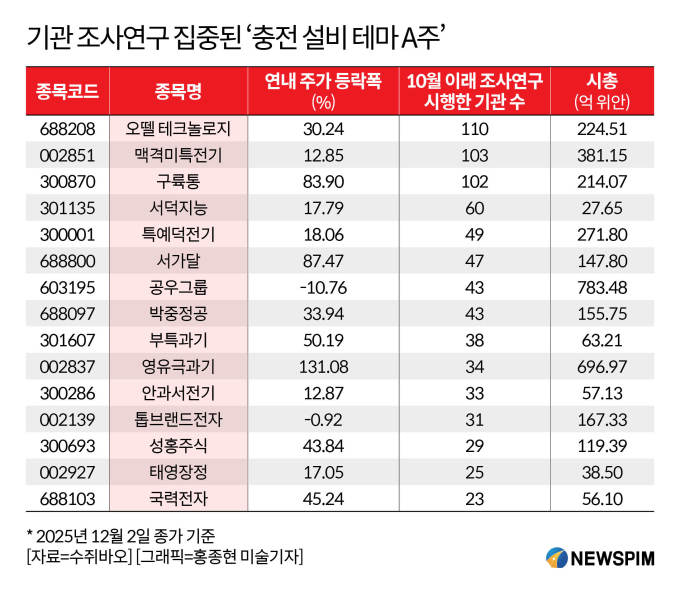

앞서 소개한 '3년 행동계획'이 공개된 10월 이후 충전 설비 테마주에 대한 시장의 관심이 눈에 띄게 높아졌다. 통계에 따르면 10월 이후 22개 종목이 10개 이상의 기관으로부터 조사를 받아 시장의 높은 관심을 반영했다.

그 중에서도 자동차 스마트화 사업에 종사하는 오뗄 테크놀로지(道通科技∙AUTEL 688208.SH), 지능형 가전제품∙산업용 전원 공급장치∙산업 자동화 제품을 연구 개발하는 맥격미특전기(麥格米特∙MEGMEET 002851.SZ), 스위칭 전원 공급 장치 제품 연구개발 업체 구륙통(歐陸通∙HONOTO 300870.SZ)가 각각 110곳, 103곳, 102곳의 기관으로부터 관심을 받았다.

그 중 오뗄 테크놀로지는 'AI+충전' 분야에서 스마트 에너지 산업의 글로벌 선도 기업이 되는 것을 목표로 설정하고, 해외 신에너지 충전 시장에서의 기회를 적극적으로 탐색하고 있다.

또한 유럽, 미국 등 주요 글로벌 시장에서 에너지, 교통, 주차장 운영, 호텔·아파트 등 다양한 산업의 최고 수준 고객을 확보한 상태로, 글로벌 시장에서 선도적인 경쟁력을 갖췄다고 강조했다.

중국 당국이 지속적으로 마련하고 있는 정책의 효과는 충전 설비 제조에서부터 운영 서비스에 이르기까지 산업체인 전반으로 확산되면서, 충전소 설비 수요 확대 속 연계 상장사 다수의 실적은 눈에 띄게 개선됐다.

대표적으로 특예덕전기의 경우 올해 3개 분기(1~3분기) 영업수익(매출)과 순이익이 각각 전년 동기 대비 10.53%와 53.55% 늘었다. 오뗄 테크놀로지는 같은 기간 매출과 순이익의 전년 동기 대비 성장률이 24.69%와 35.49% 증가했다.

현재 A주에 상장된 94개 충전 설비 테마주의 밸류에이션을 살펴보면, 12개월 선행 주가수익비율(PER) 중앙값은 37.93배 정도다. 그 중 최신 종가 기준 PER이 20배 미만인 상대적 저평가 종목은 8개 정도로 압축된다.

교통 인프라 건설과 신에너지차 충전 사업 등에 관여하는 둥관홀딩스(東莞控股 000828.SZ), 충전소 사업을 비롯해 전력 계량기와 스마트 모니터링 설비 등을 생산하는 거화과기(炬華科技 SUNRISE, 300360.SZ), 변성플라스틱 제조업체 국은과기(國恩股份 002768.SZ)의 PER은 각각 10.81배, 14.05배, 16.75배로 상대적으로 낮은 수준을 보이고 있다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com