데이터센터 인터커넥트(DCI) 제품 강세

고성능 컴퓨팅(HPC) 분야의 신규 매출 기여

이 기사는 11월 5일 오후 4시54분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 광학 패키징 및 정밀 전자·기계 제조 서비스 전문기업 패브리넷(종목코드: FN)이 2026 회계연도 1분기에 사상 최대 실적을 달성하며 시장의 이목을 집중시키고 있다. 회사가 제시한 가이던스를 크게 상회하는 성과를 기록한 데 이어, 주요 투자은행들이 잇따라 목표주가를 대폭 상향 조정하면서 향후 성장 가능성에 대한 기대감이 높아지고 있다.

4일(현지 시각) 뉴욕증시에서 패브리넷의 주가는 498달러로 사상 최고치를 기록했다. 올해 4월 4일 기록한 52주 최저치 148.55달러에서 무려 235.24% 오른 셈이다. 시가총액 164억 7000만달러의 패브리넷 주가는 올해 들어 109.02% 상승했다.

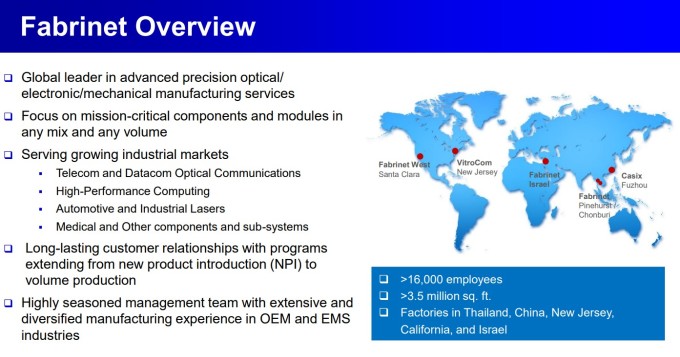

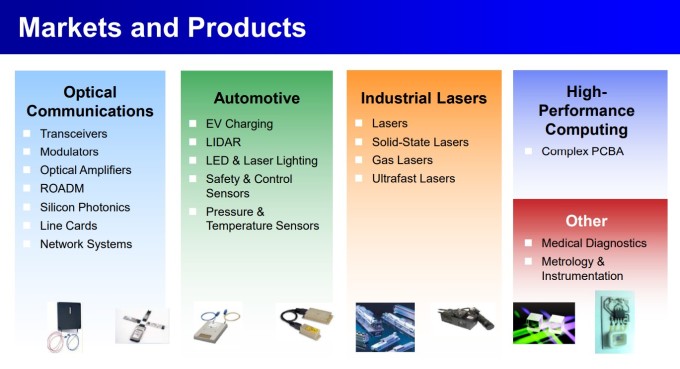

1999년 설립된 패브리넷은 광통신 부품, 모듈 및 서브시스템, 자동차 부품, 의료기기, 산업용 레이저 및 센서 등 고난도 제품을 대상으로 폭넓은 제조 역량을 갖추고 있다. 제조 전 과정에 걸쳐 공정 설계부터 엔지니어링, 공급망 관리, 생산, 고급 패키징, 통합, 최종 조립, 테스트까지 포괄적인 서비스를 제공한다.

패브리넷은 제품의 복잡성과 생산량에 관계없이 유연하게 대응할 수 있는 생산 체계를 갖추고 있으며, 태국, 미국, 중국, 이스라엘에 엔지니어링 및 제조 시설을 운영하고 있다.

◆ 컨센서스 초과 달성, 모든 지표에서 '깜짝 실적'

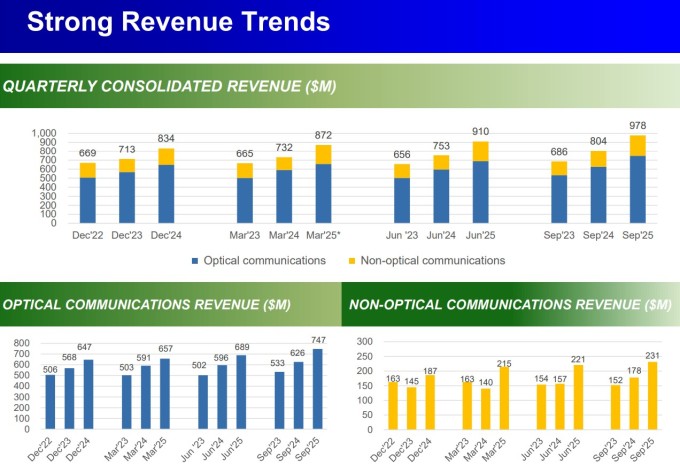

패브리넷은 2026 회계연도 1분기(9월 26일 종료) 매출 9억7810만 달러를 기록하며 전년 동기 대비 21.6%, 직전 분기 대비 8% 증가했다고 발표했다. 월가 애널리스트 평균 예상치 9억3620만 달러를 4.5% 상회하는 수치다.

수익성 지표는 더욱 인상적이다. 일반회계원칙(GAAP) 기준 순이익은 9590만 달러로 전년 동기(7740만 달러) 대비 23.9% 급증했으며, 희석 주당순이익(EPS)은 2.66달러로 전년 동기 2.13달러에서 확대했다. 비GAAP 기준으로는 순이익 1억530만 달러, 일회성 비용을 제외한 조정 EPS 2.92달러를 달성하며 전년 동기(각각 8690만 달러, 2.39달러) 대비 큰 폭의 성장세를 보였다. 특히 조정 EPS는 월가 컨센서스 2.83달러를 3.2% 웃도는 수준이다.

세이머스 그레이디 패브리넷 회장 겸 최고경영자(CEO)는 "강력한 실행력을 바탕으로 매출 증가가 순이익으로 직결되었고, 주당순이익 역시 사상 최고치를 기록하며 가이던스를 초과했다"며 "여러 긍정적인 요인이 작용하고 있는 만큼 2분기에는 성장세가 더욱 가속화될 것"이라고 자신감을 표명했다.

◆ 통신 부문 59% 급증, DCI가 새로운 성장 엔진으로

부문별로 살펴보면, 광학 통신 부문이 매출 7억4690만 달러로 전년 대비 19%, 전분기 대비 8% 증가하며 전체 성장을 견인했다. 이 중 통신 부문은 4억7380만 달러로 전년 대비 59%, 전분기 대비 15%라는 폭발적인 성장률을 기록했다.

특히 주목할 만한 것은 데이터센터 인터커넥트(DCI) 제품의 약진이다. DCI 부문 매출은 1억3810만 달러로 전년 동기 대비 92%, 전분기 대비 29% 급증하며 전체 매출의 14%를 차지했다. 이는 직전 분기 약 7% 수준에서 거의 두 배로 확대된 것으로, 클라우드 서비스 확대와 데이터센터 간 고속 연결 수요 증가가 반영된 결과로 분석된다.

시에나(CIEN), 시스코(CSCO) 등 주요 고객사의 수요 증가가 통신 부문 성장의 핵심 동력으로 작용했다는 평가다. 글로벌 통신 인프라 투자가 본격화되면서 광학 부품 및 모듈에 대한 수요가 지속적으로 확대되고 있는 것으로 보인다.

◆ HPC 시장 진출, 아마존 트레이니엄으로 새 장 열어

이번 분기의 또 다른 하이라이트는 고성능 컴퓨팅(HPC) 분야 진출이다. 패브리넷은 1분기에 HPC 제품을 위한 신규 매출 항목을 도입했으며, 해당 분야에서 1540만 달러의 매출을 기록했다.

업계에서는 패브리넷이 아마존(AMZN)의 AI 가속기 칩인 트레이니엄(Trainium) 보드 제조를 담당하는 것으로 추정하고 있다. 생성형 AI 붐과 함께 클라우드 서비스 업체들의 자체 AI 칩 개발이 가속화되는 상황에서 패브리넷이 이 시장에 발빠르게 진입한 것은 중장기 성장 동력 확보 차원에서 매우 긍정적이라는 평가다.

니덤의 라이언 쿤츠 애널리스트는 "HPC 시장 진출은 패브리넷의 사업 포트폴리오 다각화와 고부가가치 제품군 확대라는 측면에서 중요한 의미를 갖는다"며 "AI 인프라 투자가 지속되는 한 이 부문의 성장은 가속화될 것"이라고 전망했다.

◆ 데이터 통신 부문은 약세, 하지만 '예상보다 양호'

모든 부문이 호조를 보인 것은 아니다. 데이터 통신 부문 매출은 2억7310만 달러로 전년 동기 대비 17%, 전분기 대비 1% 감소했다. 다만 시장에서는 이러한 하락 폭이 사전 예상보다 작았다는 점에 주목하고 있다. 일부 애널리스트들은 더 큰 폭의 감소를 우려했으나, 실제로는 완만한 수준에 그쳤다는 것이다.

비광학 통신 부문의 매출은 2억3120만 달러로 전년 동기 대비 30%, 전분기 대비 5% 증가하며 견조한 흐름을 이어갔다. 자동차 부문은 1억2190만 달러로 전년 동기 대비 19% 증가했으나 전분기 대비로는 5% 감소했다. 산업용 레이저 부문은 3970만 달러로 전년 동기 대비 12% 증가했으며, 전분기와 동일한 수준을 유지했다.

◆ 수익성 지표는 소폭 하락, 외환·계절 요인 영향

1분기 총이익률은 12.3%로 전분기 대비 30bp 하락했다. 이는 외환 역풍과 계절적 비용 증가가 복합적으로 작용한 결과로 분석된다. 영업비용은 1600만 달러로 매출 대비 1.7% 수준을 유지했으며, 영업이익률은 10.6%로 전분기 대비 10bp 하락했다.

재무 항목에서는 이자수익 900만 달러를 기록했으나, 200만 달러의 외환평가손실이 일부 상쇄했다. 비GAAP 기준 EPS 2.92달러 중 0.06달러가 외환평가손실로 인한 영향이었다.

수익성 지표의 소폭 하락에도 불구하고, 시장에서는 이를 일시적 요인으로 보는 시각이 우세하다. 매출 증가율을 감안하면 충분히 관리 가능한 수준이며, 규모의 경제가 본격화되면 수익성도 개선될 것이라는 전망이다.

◆ 재무 건전성 강화, 현금창출 능력 입증

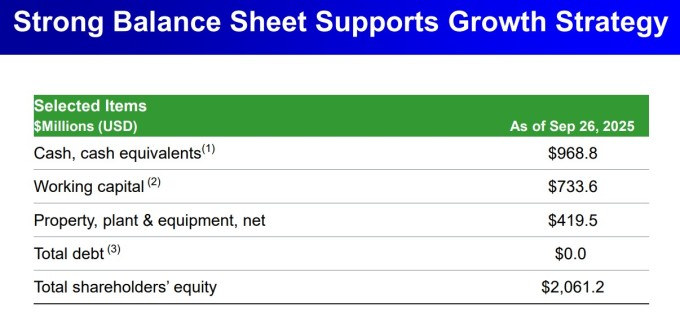

재무 상태도 한층 견고해졌다. 현금 및 단기 투자자산은 9억6880만 달러로 전분기 대비 3500만 달러 증가했다. 특히 총 부채가 제로(0)인 점이 고무적이다. 영업현금흐름은 1억300만 달러를 기록하며 강력한 현금창출 능력을 입증했다.

자본적지출(CAPEX)은 4500만 달러로 집행됐으며, 회사는 2026 회계연도 말까지 20억 달러 이상의 신규 생산 능력을 확보할 계획이다. 이는 향후 수요 증가에 대응하고 HPC 등 신규 사업 확장을 뒷받침하기 위한 선제적 투자로 해석된다.

1분기 자사주 매입도 진행됐다. 평균 주당 276달러에 970주를 매입해 총 26만8000달러 규모의 자사주 매입을 실시했다. 이는 주주환원 정책의 일환으로, 주주가치 제고에 대한 경영진의 의지를 보여주는 대목이다.

▶②편에서 계속됨

kimhyun01@newspim.com