관세·내수 압박에도 안정적 성장 '위성실업개발'

실적·주가·배당매력 다방면 투자가치 긍정 평가

이 기사는 5월 21일 오후 1시38분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <관세∙내수 압박에도 굳건① 히든 우량주 '위성실업개발'>에서 이어짐.

◆ 관세·내수 압박에도 안정적 실적 성장

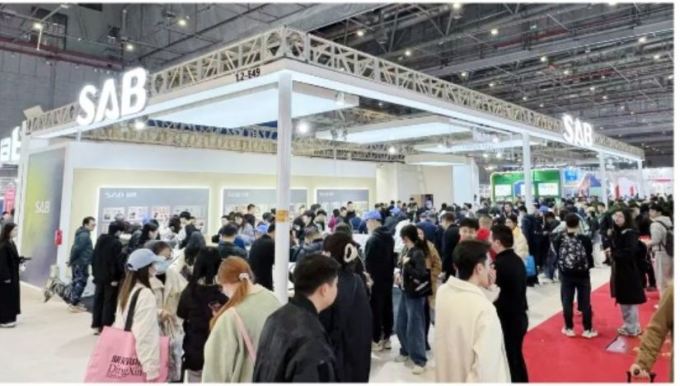

위성실업개발(偉星股份∙SAB 002003.SZ)의 실적 성장의 핵심 배경은 다운스트림 수요 증가다. 다운스트림 업계의 재고 감소 과정이 끝나고 주문량이 지속적으로 개선되는 가운데, 위성실업개발은 동종 업계 대비 우수한 회복 흐름을 보이고 있다.

2024년 영업수익(매출)과 총이익은 46억7400만 위안과 19억5100만 위안으로 전년 동기 대비 각각 19.66%와 22.04% 증가했다. 2019~2024년 회사의 매출과 총이익 CAGR은 11.34%와 13.29%로, 2021년 이후 지속적 성장세를 유지했다. 2024년 총이익률은 2019년 대비 3.47%P 증가한 41.73%로 2021년 이후 지속 개선되고 있다.

올해 1분기 영업수익과 지배주주 귀속 순이익은 10억 위안과 1억 위안으로 각각 22%와 29% 상승했다. 비경상 손익(경영 업무와 직접 관련이 없는 기타 특별거래를 통해 발생하는 손익)을 제외한 순이익은 1억 위안으로 지난해 같은 기간 대비 30%의 성장률을 기록했다.

위성실업개발은 수출기업으로 미국발 관세리스크가 불거졌을 당시 부정적 영향을 우려하는 목소리가 제기되기도 했다.

이에 대해 위성실업개발은 "주로 브랜드 의류 기업의 요구에 따라 제품을 고객 자체 또는 지정된 의류 가공업체에 직접 납품하고 있어, 회사의 글로벌 업무 주요 수출 지역은 기본적으로 방글라데시, 베트남 등 의류 가공 수출이 많은 국가나 지역에 집중돼 있다"고 강조했다. 미국과 유럽 국가로의 직접 수출 업무량은 매우 낮으며, 최종 소비국이나 지역이 의류와 부자재 등의 관세를 조정한다 해도 회사 업무에 미치는 직접적인 영향은 제한적이라고 설명했다.

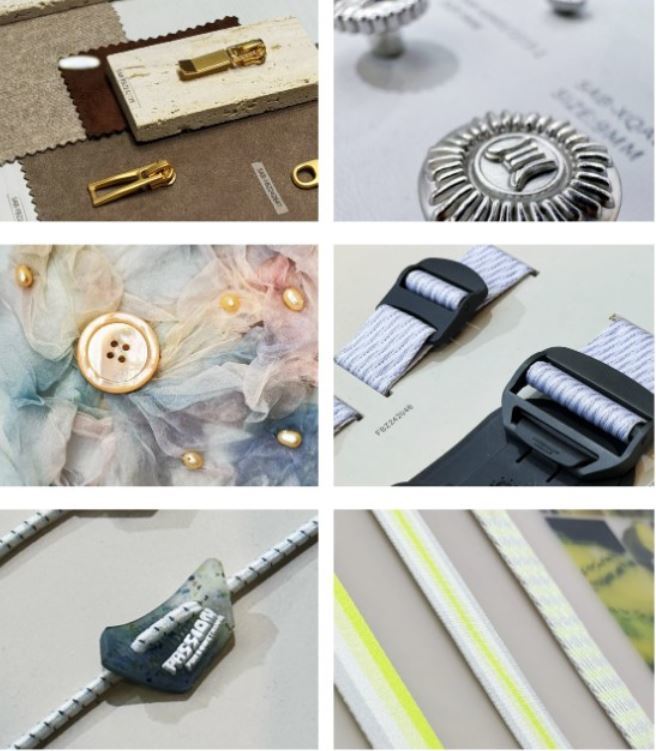

◆ '中 의류 부자재', 단추∙지퍼 주축 지속 성장

의류 부자재 산업의 경우 시장 규모가 크고, 시장에서 높은 점유율을 자랑하는 국내 선두기업이 글로벌 시장 점유율을 확보할 가능성이 높다. 이는 위성실업개발을 성장성을 긍정적으로 평가하는 근거 중 하나다.

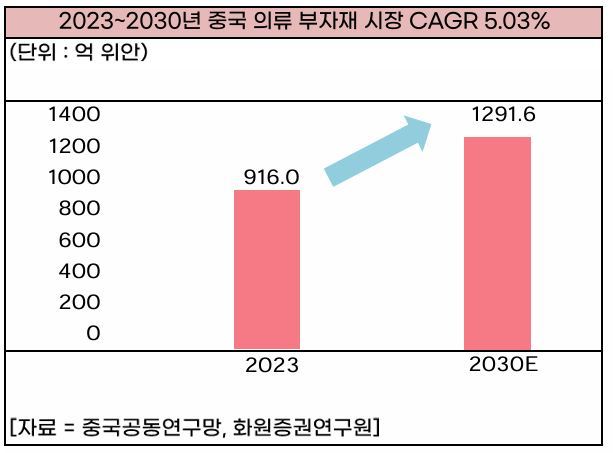

중국공동연구망(共研網)과 화원증권(華源證券)연구원에 따르면 중국 의류 부자재 시장은 2023년 916억 위안에서 2030년 1291억6000만 위안으로 연평균 성장률(CAGR) 5.03%로 지속 성장할 전망이다.

중국 산업 데이터 제공업체 화징산업연구원(華經產業研究院)에 따르면 의류 부자재 시장에서 전체 매출의 30%를 차지하는 중국 단추 시장의 경우 2022년 279억8000만 위안에서 2025년 313억1000만 위안으로 규모적 성장을 지속할 전망이다. CAGR은 3.82%으로 여전히 충분한 성장 여력을 보유하고 있다고 판단할 수 있다.

의류 부자재 시장에서 24%의 매출 점유율을 차지하는 또 다른 핵심 영역인 지퍼 시장의 경우 2015년 448억 위안에서 2023년 523억 위안으로 1.95%의 CAGR을 보일 전망이다. 2027년에는 581억 위안까지 규모가 확대돼 2023~2027년 CAGR은 2.66% 정도가 될 것으로 예상된다.

◆ 장기적 배당정책, 주가는 10년간 500%↑

지난해부터 중국 본토 A주 시장에서 지속적으로 주목받고 있는 안전 투자노선 하에서 위성실업개발은 빠지지 않고 등장하는 단골 종목으로 꼽힌다. 장기간 이어온 안정적 실적에 더해 높은 배당매력이 그 이유다. 장기간 높은 배당과 수익률을 유지하는 기업은 안전 투자노선을 추구하는 투자자들에게 있어 최대 관심 대상이다.

중국 관영 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)에 따르면 235개 A주 상장사가 10년 연속 30% 이상의 배당률을 기록했다.

이러한 장기 고배당주들은 더욱 안정적인 수익성과를 보였다. 매년 말 주가와 당해 1주당 현금배당액을 기준으로 개산했을 때 42개주가 10년 연속 배당수익률 2% 이상을 유지한 것으로 집계됐다.

이들 42개주의 주가는 2015~2024년 10년간 평균 129% 상승했으며, 21개주의 주가는 배(100%) 이상 올라 전체의 50%를 차지했다.

위성실업개발은 이러한 조건에 부합하는 장기 고배당주로서 2024년 기준 배당률은 83.46%, 시가배당률은 3.53% 수준을 기록했다. 지난 10년간 주가는 501.33%나 상승했다.

화원증권(華源證券)은 5월 최신 보고서를 통해 위성실업개발이 의류 부자재 분야에서 심도 깊은 사업을 전개하고 있으며, 최근 해외 생산능력 확장을 통해 관세 불확실성에 대응하는 등의 행보를 보이고 있다는 점을 높게 평가했다. 여기에 업계 유행 트렌드를 파악하고 지속적인 연구개발을 통해 제품 경쟁력을 강화하며, 디지털 기술의 응용 및 친환경 스마트 공장 구축 등으로 경영 효율성을 높이며 업계 내 경쟁 우위를 다지고 있다고 평했다.

이러한 평가 하에서 화원증권은 위성실업개발이 보유한 의류 부자재 시장에서 선두기업으로서의 입지, 생산능력의 성장성, 운영의 효율성 및 제품 연구개발 능력을 고려해 처음으로 '매수' 투자 등급을 부여했다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com