이 기사는 11월 29일 오후 3시30분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다

4. "내년은 인컴 창출의 해"

미국 증시의 밸류에이션 부담과 도널드 트럼프 행정부의 정책 불확실성이 야기할 변동성을 감안할 때 포트폴리오 내 인컴(안정적 수입) 자산을 담아야할 필요성은 높아지고 있다.

골드만삭스 자산운용의 아시쉬 샤 최고투자책임자(CIO) 역시 `2025년 전망 콘퍼런스`에서 "내년을 인컴 창출의 해로 삼아야 한다"고 조언했다. 미국 증시가 높은 가격 레벨에서 출발하기에 증시의 상승폭(자본 차익폭) 자체는 극적으로 높아지기 힘들다고 했다.

그런 만큼 인컴 자산으로 안정적 수입을 확보하면서 추가 자본 차익의 기회를 노리는 전략을 취해야 한다고 강조했다.

그 방안으로 제시한 것이 ▲커버드콜(콜옵션 매도로 프리미엄을 취하는)을 결합한 월배당 ETF와 ▲배당주 ▲상대적으로 수익률은 높고 세감면 혜택을 누릴 수 있는 지방채(high-yield municipal bond) 등이다. 샤 CIO는 "이 가운데 하나를 택하는 것보다 고루 결합하는 게 낫다"며 "채권과 같은 특성을 지닌 주식, 그리고 주식과 같은 특성을 지닌 채권을 매수하면 더 많은 인컴을 확보할 수 있을 것"이라고 했다.

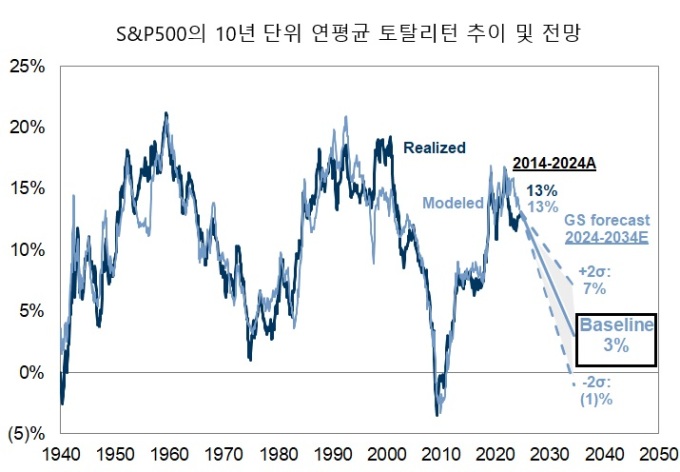

샤의 이러한 조언은 미국 증시가 향후 10년 저수익의 시대로 접어들 것이라는 골드만삭스 리서치의 최근 분석과도 맞닿아 있다. 골드만의 추정에 따르면 지난 10년 S&P500 지수는 연평균 13%의 토탈리턴을 기록했지만 향후 10년은 연평균 3%의 `저수익 시대`로 접어들 것으로 예상됐다.

전술한 ▲글로벌 자금들의 과도한 미국 증시 쏠림 양상과 ▲그 되돌림에 대비한 지역별 분산의 필요성, 그리고 ▲포트폴리오내 인컴 자산을 확보하라는 조언의 교집합에 위치하는 자산 중 하나가 `글로벌 배당주 ETF`다.

이들 ETF는 미국뿐만 아니라 해외의 유망 배당 성장주를 담고 있거나, 아예 미국 바깥의 배당주만으로 구성돼 있다.

양질의 미국 배당주 자체가 1차 방어막을 제공하지만 지역 안분의 관점에서 글로벌 배당주 ETF는 2차 방어막 역할을 할 수 있다. BofA의 마이클 하트넷 전략가의 주장대로 미국에서 미국 바깥으로 글로벌 로테이션이 전개될 경우 전술적 기회도 일부 누릴 수 있다.

특히 유럽과 중국 경제의 고질병 때문에 중국과 유럽 주식시장 자체를 매수하는 것이 부담스럽다라면 해당 지역내 양질의 배당주는 상대적으로 높은 내진 설계(견고한 재무제표와 양호한 현금흐름 창출)로 안정감을 준다. 물론 이들이 미국 배당주를 대체한다는 의미라기보다 포트폴리오내 인컴 자산의 다변화 관점에서 접근이다.

5. 글로벌 배당주 ETF로 분산

뉴욕증시에 상장된 대표적인 글로벌 배당주 ETF로는 ▲SPDR S&P 글로벌 배당 ETF(WDIV)와 ▲아이셰어즈 인터내셔널 배당 ETF(IDV) ▲뱅가드 인터네셔널 고배당 ETF(VYMI) 등이 있다.

①WDIV는 미국과 유럽 아시아태평양 지역의 배당주를 아우른다. 10년 넘게 배당을 증액한 기업들 가운데 양호한 배당수익률과 재무건전성을 겸비한 종목을 고른다. 스테이트 스트리트 자산운용이 관리하며 `S&P의 글로벌 배당귀족 지수`의 토탈리턴에 부합하는 성과를 내는 것을 목표로 한다.

포트폴리오내 상위 10개 종목에는 식품 및 담배회사 알트리아 그룹(MO)과 미국의 리츠회사 하이우즈 프로퍼티즈(HIW), 벨기에의 화학회사 솔베이(SOLB.BR) 등이 포함돼 있고 중국의 핑안보험(2318.HK)도 10번째로 이름을 올리고 있다.

WDIV의 총 운용 수수료는 0.4%다. 11월26일 기준 표준 수익률(30 day SEC Yield : 최근 30일 펀드 비용 차감후 얻은 수익률의 연율화 수치 )은 4.35%다. 야후 파이낸스에 따르면 올 들어 토탈리턴은 12.73%로 뉴욕증시 평균(SPY의 토탈리턴 27.18%)에 못미친다.

②블랙록이 운용하는 IDV는 미국을 제외한 주요 선진 시장(영국, 유로존, 캐나다, 호주, 한국, 홍콩)의 배당주에 투자하는 글로벌 배당 ETF다. 이머징 자산은 포함하지 않는다. 총 운용 수수료는 0.49%로 WDIV 보다 높다. 10월말 기준 표준 수익률(30 Day SEC Yield)은 5.89%다. 야후파이낸스에 따르면 올 들어 토탈리턴은 6.9%에 그쳤다.

지역별로 영국의 비중이 25.14%로 가장 높고 이탈리아(10.35%)와 스페인(8.93%), 캐나다(8.66%), 프랑스(6.98%) 등이 그 다음으로 높다. 11월27일 현재 독일의 비중은 5.5%로 낮아져 있다.

펀드에 편입된 상위 10개 종목에는 영국계 담배회사 브리티시 아메리칸 토바코(BATS)와 광산업체 BHP그룹(BHP), 영국계 담배회사 임페리얼 브랜즈(IMB), 이탈리아의 전력 유틸리티 기업 에넬(ENEL), 호주의 광산업체 리오틴토(RIO) 등이 포함돼 있다.

③뱅가드가 운용하는 VYMI는 미국을 제외한 선진국과 이머징의 고배당 주식에 폭넓게 투자한다. FTSE의 `미국 제외 세계 배당지수(All-World ex US High Dividend Yield Index)`를 추종한다. 수수료(0.22%)는 상대적으로 저렴하다. 올 들어 토탈리턴은 8.73%다.

지역별로 유럽의 비중(44.3%)이 가장 높고 태평양(25.7%)과 이머징 시장(21.5%)이 그 뒤를 따르고 있다. 편입 비중 상위 10개 종목에는 네슬레(NESN)와 로슈홀딩스(ROG.SW), 노바티스(NOVN), 셸(SHEL) 토요타(7203.T) 등이 포함돼 있다.

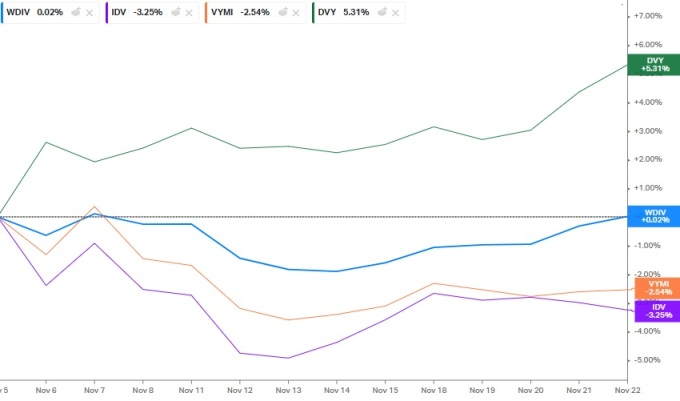

이들 `글로벌 배당 ETF`는 뉴욕증시에서 달러로 거래되는 만큼 유로 및 이머징 통화의 환변동 위험에 상시적으로 노출돼 있다. 미국 대통령선거(11월5일) 이후 `아이셰어즈 미국 배당주 ETF(DYV)`가 5.3%의 토탈리턴을 기록한 동안 이들 ETF가 부진을 보인 배경에는 이런 환율 영향(달러 강세 vs 유로 등 비달러 약세 영향)도 자리한다.

일부 환헤지(ex 달러 매수 - 유로 매도)를 통해 그 위험을 줄일 수도 있지만, 달러 강세와 미국 증시의 아웃퍼폼이 주춤해지는 구간에 대비한다면 환헤지 없이 투자하는 것도 방법이다.

④한편 유럽 현지에서 유로화로 거래되는 대표적인 유럽 배당주 ETF로는 `SPDR 유로 배당귀족 UCITS ETF`가 있다. 독일 증시에서 SPYW라는 티커로, 런던 증시에서는 EUDI라는 티커로, 그밖에 유럽 증시(이탈리아 프랑스 스위스)에선 EUDV라는 티커로 거래된다. 총 운용 수수료는 0.3%다. 올 들어 10월말 기준 토탈리턴은 (유로화 기준) 10.27%, 최근 1년 토탈리턴은 22.22%다.

유럽내 배당수익률이 높고 최소 10년 연속 배당을 늘린 40개 기업으로 구성된 `S&P 유로 고수익 배당귀족 지수`를 추종한다. 편입비중 상위 10개 종목에는 벨기에 보험사 아게아(AGS.BR)와 이탈리아 보험사 아시쿠라치오니 제네랄리(G.MI) 알리안츠(ALV.DE) 등이 포함돼 있다. 지역별 비중은 이탈리아(25.11%)가 가장 높고 독일(23.23%) 프랑스(15.08%) 등이 그 다음이다.

osy75@newspim.com