[시드니=뉴스핌] 권지언 특파원 = 연방준비제도(연준)의 고강도 긴축으로 올해 미국 증시가 20% 넘게 자유낙하하는 동안 시장을 이탈한 투자자들이 쟁여둔 현금이 이제는 상당한 수준으로 불어나 반등 랠리를 견인할 동력이 될 수 있다는 분석이 나왔다.

13일(현지시각) 투자전문매체 배런스(Barron's)는 올해 투자자들의 대량 매도로 시장이 끝 모를 하락을 이어왔지만 뒤집어 말하면 이는 투자자들의 손에 그만큼 현금이 쌓이고 있다는 뜻이라면서 단기 반등을 기대할 만한 신호로 해석했다.

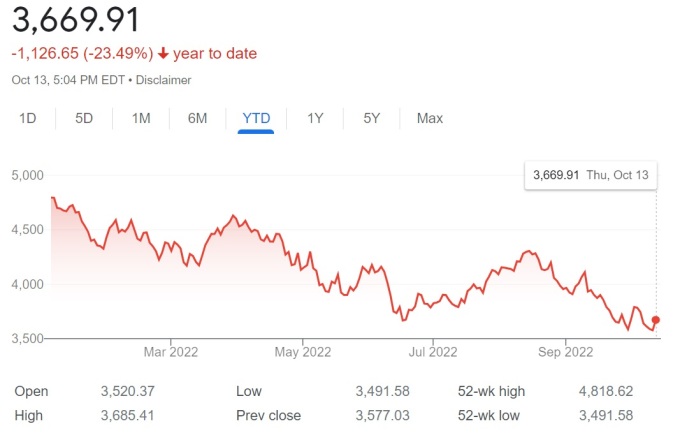

미 증시 S&P500지수는 올 1월 역대 최고치를 찍은 뒤로 23% 정도 빠진 상태다.

이날 미국 9월 CPI가 예상보다 강하게 나오면서 장 초반 연저점을 경신하기도 했으나 장 후반 매수세가 유입되면서 지수는 2% 넘는 반등으로 거래를 마쳤다.

배런스는 이번 CPI 지표에서도 확인되듯 물가는 연준이 원하는 만큼 빠른 속도로 내려오지 않고 있으며, 그만큼 연준의 가파른 금리 인상이 더 오래 지속돼야 하는데 이는 수요를 제안하고 기업들의 실적을 위협해 주가도 위험에 처한다고 지적했다.

투자자들 역시 올해 이러한 시장 리스크들을 주시하면서 거래에 임하고 있는데, RBC 조사에 따르면 투자자들의 미국 주식선물 순매수 포지션은 이번 주 초 기준으로 250억달러 정도를 기록해 올여름 기록했던 2006년 이후 최대치인 2500억달러 대비 대폭 줄어들었다.

시장 불안을 느끼는 투자자들은 매수 포지션을 철회하고 있고, 동시에 주가 하락에 베팅하는 공매도(short selling) 거래는 판을 치고 있다.

배런스는 250억달러 정도의 순매수 포지션은 2008~2009년 금융위기 전과 비교하면 역대급으로 적은 수준이라면서, 이는 최소한 현재 투자자들이 계획했던 대부분의 매도를 끝낸 상태라는 뜻이라고 해석했다.

이는 투자자들이 주식을 그만큼 현금화했다는 뜻이며, 실제로 뱅크오브아메리카 서베이에서도 수 조 달러의 주식펀드를 운용하는 포트폴리오 매니저들은 현금 비중이 6.1% 정도라고 답했다. 이는 역대 가장 높은 수준에 속한다.

이론상으로는 막대한 현금이 쌓이면 펀드 매니저들은 리스크를 좀 더 취해 주식 매수에 나서고, 특히 지금처럼 주가가 급락한 상황에서는 더 공격적으로 나서기 마련이다.

BofA에 따르면 펀드 매니저들의 현금 비중이 5%를 넘기면 시장에는 '매수 신호'로 읽힌다.

물론 이번 약세장에서 깜짝 반등 랠리가 없었던 것은 아니다. 지난 6월 당시 연초 대비 17% 빠졌던 S&P500지수는 이후 8월 중순까지 가파른 랠리를 연출한 바 있다.

배런스는 지난 서머랠리가 지속되지 못하고 간간이 나타난 미니 랠리 또한 신저점으로 귀결됐던 것은 인플레이션이 여전히 높고 채권 시장 수익률도 천정을 위협하는 등 부정적인 시장 여건이 사라지지 않고 있기 때문이라고 지적했다.

그러면서 앞으로 작은 랠리들이 더 연출되겠지만 인플레이션 열기가 확실히 가라앉기 전까지는 이전과 같은 새로운 불마켓이 나타나기는 어려울 수 있다고 덧붙였다.

인디펜더트 어드바이저 얼라이언스 최고투자책임자(CIO) 크리스 자카렐리는 "인플레이션이 매우 높고 연준이 역대급 매파 기조를 이어갈 것이란 전망이 나오는 상황에서 시장이 랠리를 지속하기는 상당히 어렵다"고 강조했다.

kwonjiun@newspim.com