초불확실성 상황...2008년 금융위기 이상 충격 우려

[서울=뉴스핌] 최유리 기자 = "불확실성을 넘어 초불확실성 상황이다.", "세계 금융시장이 살얼음판처럼 조마조마하다."

올해 국내 금융시장에 대한 불안감이 커지고 있다. 코로나19, 인플레이션, 통화긴축 전환, 금융불균형 등 시장에 충격을 줄 수 있는 요인들이 한꺼번에 집중되고 있어서다. 복합 악재로 2008년 글로벌 금융위기 이상의, 한 번도 겪어보지 못한 위기에 빠질 수 있다는 우려마저 나온다.

3일 금융권에 따르면 올해 금융시장에 충격을 줄 요인으로 ▲코로나19 재확산 ▲인플레이션 장기화 ▲통화긴축 추세화 ▲금융불균형 확대가 꼽힌다.

우선 오미크론 등 변이 바이러스 확산으로 코로나발(發) 불확실성이 커졌다. 위드 코로나로 회복세에 있었던 경제 성장에 빨간불이 켜진 것이다. 코로나19 대응으로 확대된 유동성이 자산가격과 물가를 한껏 밀어올린 상황이라 우려는 더 크다.

한재준 인하대 글로벌금융학과 교수는 "올해 가장 큰 위기요인은 잡힐 듯 했던 코로나가 다시 번지면서 변동성이 더 커졌다는 것"이라며 "주식시장이 흔들리는 것을 비롯해 자산시장에 여러 충격이 있을 수 있다"고 진단했다.

코로나19 재확산은 인플레이션을 자극하는 요인이다. 글로벌 공급 차질이 길어지고 보복 소비 수요와 결합되면서 물가 상승 압력이 예상보다 높고 길어질 것이라는 분석이다. 물가 상승이 임금 인상 등으로 이어지면 전방위로 인플레이션을 부추길 수 있다.

이주열 한국은행 총재는 최근 "(올해) 물가 상승이 상당폭 확대됐고, 내년에도 상당 기간 목표 수준(2%)을 상회하는 물가 오름세가 이어질 것"이라며 "앞으로의 물가 경로를 둘러싼 불확실성은 매우 크다"고 밝힌 바 있다.

급등하는 물가는 글로벌 기준금리 인상 조치를 앞당기고 있다. 물가가 계속 오르면 가계 소비력이 떨어지고 경제 성장에 걸림돌이 될 수 있어서다.

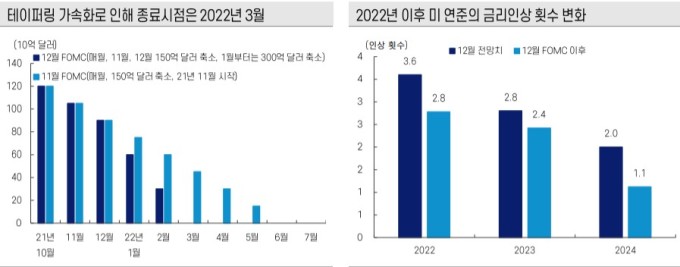

세계 금융시장에서 가장 큰 영향력을 발휘하는 미국은 테이퍼링(자산매입 축소) 규모를 늘리는 등 긴축을 향한 가속페달을 밟기로 했다. 올해 3차례에 걸쳐 기준금리 인상도 예고한 상황이다.

앞서 영국중앙은행(BOE)은 기준금리 인상을 단행했고 유럽중앙은행(ECB)도 채권매입 중단 계획을 내놨다. 코로나19 이후 어마어마한 돈을 풀었던 각국 중앙은행들이 돈줄을 죄기 시작한 것이다.

각국이 긴축 속도를 높이면서 국내도 금리 인상 신호를 분명히 했다. 지난해 두 차례 기준금리를 올린 데 이어 올해도 2~3차례 인상이 전망된다.

그간 확대된 금융불균형이 앞선 요인들과 만나면 금융시장 충격으로 이어질 가능성이 높다. 부동산 등 자산가격이 붕괴될 경우 금융 시스템 리스크로 전이될 수 있기 때문이다.

주요국 긴축정책으로 자금유출이 현실화될 경우 자산가격 조정이 불가피하다. 또 코로나19 영향 속에 물가가 오르면 가계 실질 소득이 줄어 자산을 팔 수밖에 없고 이는 가격 조정으로 이어진다. 집값과 가계부채가 급등한 상황에서 자산가치가 떨어질 경우 충격은 더 크다는 지적이다.

'빚투(빚을 내 투자)'로 쌓은 자산가격 거품에 대한 경고는 이미 심상치 않다. 2008년 글로벌 금융위기보다 더 큰 후폭풍이 올 것이라는 전망이다.

한은은 '2021년 하반기 금융안정보고서'에서 지난 3분기 부동산 금융취약성이 100을 기록했다고 밝혔다. 관련 통계를 작성한 1996년 이후 가장 높은 수치다. 부동산 거품이 크다는 의미로 버블 붕괴와 채무상환 불이행, 금융위기까지 몰아치면 국내 경제성장률이 -3%까지 하락할 것이라고 경고했다. 2008년 글로벌 금융위기때도 마이너스 성장률은 없었다.

성태윤 연세대 경제학과 교수는 "코로나, 물가상승, 미국 기준금리 인상 등 여러가지가 중첩돼 불확실성이 크다"며 "불확실성이 높으면 금융시장은 언제든 충격에 취약해지기 때문에 위험 상황이 증폭될 수 있다"고 우려했다.

김태준 동덕여대 국제경영학과 교수도 "자금 유출 우려로 부동산을 포함해 자산가치가 하락할 수 있다"며 "그간 코로나로 위축된 경기 활성화에 초점을 뒀다면 지금은 금융시장 위험관리가 중요한 때"라고 진단했다.

yrchoi@newspim.com