美 사모펀드 KKR에 지분 지분 38% 매각..지분가치 2조원 평가

[서울=뉴스핌] 서영욱 기자 = 현대중공업지주가 계열사인 현대글로벌서비스의 프리-IPO(상장 전 투자유치)를 통해 총 8000억원 규모의 투자를 유치하는 데 성공했다.

현대중공업지주는 23일 이사회를 열고 현대글로벌서비스 프리-IPO 안건을 승인받았다고 밝혔다.

이에 따라 현대중공업지주는 이날 미국 최대 사모펀드인 KKR과 현대글로벌서비스 지분 38%(152만주)를 6460억원에 매각하는 본 계약을 체결했다.

또 현대중공업지주는 KKR과의 계약에 따라 현대글로벌서비스의 보유 현금 1500억원을 배당받아 매각대금 포함 총 8000억원의 자금을 확보하게 된다. 이 자금은 로봇, AI, 수소 등 4차 산업혁명을 대비한 미래 사업 육성에 사용될 예정이다.

KKR은 사업 포트폴리오 다각화를 통한 현대글로벌서비스의 성장세에 주목해 기업 가치를 약 2조원으로 산정한 것으로 알려졌다.

|

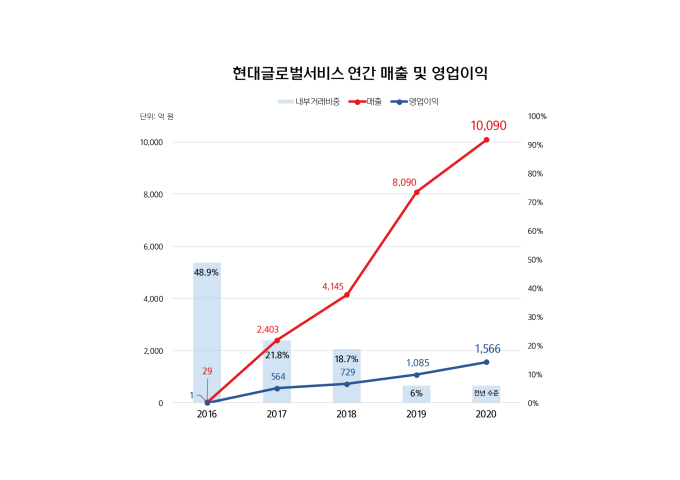

현대글로벌서비스는 지난 2016년 선박기자재 애프터마켓 서비스(A/S) 전문 회사로 출범한 이후 친환경 선박 개조 서비스와 선박 디지털화를 통한 스마트선박 플랫폼 사업으로까지 영역을 확장해 나가고 있다.

지난해 매출 1조90억원, 영업이익 1566억원을 기록해 출범 5년 만에 매출 1조원을 돌파했다. 영업이익도 2017년 564억원에 비해 3배 가까이 늘어나는 등 성장을 거듭하고 있다.

KKR은 아시아 사모펀드를 통해 투자하며 그간 쌓아온 투자 및 운영 전문성과 글로벌 네트워크를 활용, 글로벌 시장에서 현대글로벌서비스의 성장세를 가속할 수 있도록 친환경 관련 솔루션 및 기술개발 지원을 아끼지 않을 계획이다.

현대중공업지주 관계자는 "KKR과의 계약은 현대글로벌서비스가 약 2조원의 기업 가치를 평가받고 향후 기업 가치를 3~4배 이상 끌어올릴 수 있는 발판을 마련했다는 점에서 의미가 있다"고 말했다.

이어 "현대중공업지주는 이번 투자 유치를 통해 지주회사로서 로봇, AI, 수소 등 미래 사업 육성에 집중, 제2의 현대글로벌서비스를 지속적으로 발굴해 나가겠다"고 덧붙였다.

박정호, 임형석 KKR 코리아 공동 대표는 "현대중공업지주와 파트너십을 맺게 돼 기쁘다"며 "현대글로벌서비스가 지속적인 성장을 거듭해 선박 애프터마켓 서비스(A/S), 친환경 개조 서비스 분야 등에서 글로벌 선두기업으로 위치를 공고히 할 수 있도록 적극 지원하겠다"고 전했다.

syu@newspim.com