자산 줄며 재계순위 15위→17위권 하락 전망

10년간 최소 17위 유지..입지 변동폭 적을 듯

[편집자주] 창사이래 가장 어려운 시기를 보내고 있는 두산그룹. 하지만 위기 탈출은 신속하고 과감하게 진행되고 있다. 유동성 위기를 극복하기 위한 재무구조 개선계획은 속속 마무리되고 있다. 위기를 조기에 극복할 수 있을 것이란 기대감은 높아졌다. 위기를 마주한 총수일가의 '책임경영' 노력은 과거와는 달라졌다. 새판짜기에 여념이 없는 두산의 달라진 모습은 어떨까.

[서울=뉴스핌] 서영욱 기자 = 재계 서열 15위(자산기준)인 두산그룹은 재무구조 개선계획이 마무리되면 17위권으로 순위가 소폭 하락할 전망이다. 연이은 핵심 계열사와 자산 매각에도 불구하고 급격한 순위 하락은 모면했다는 평가다.

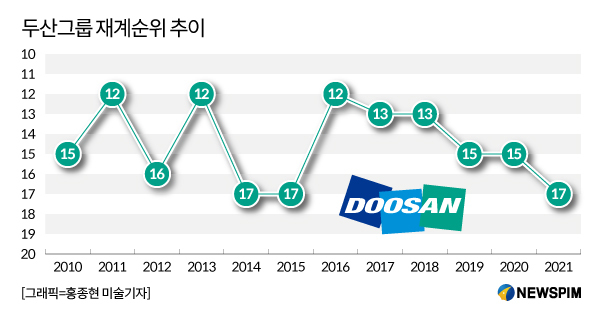

두산그룹은 지난 10년간 재계 순위에서 17위 밖으로 벗어난 적이 없다.

9일 재계에 따르면 두산그룹은 올해 '3조 자구안' 마련을 위해 계열사와 자산을 매각하며 자산 총액이 8조7433억원 가량 줄어들 전망이다.

|

자산 총액은 매년 공정거래위원회가 발표하는 '2020년도 공시 대상 기업집단' 공개 자료로 활용된다. 자산 총액(공정자산)이 10조원이 넘는 기업집단을 대상으로 매년 5월 순위를 발표하며, 사실상 재계 서열 순위로 받아들여진다.

두산그룹의 자산 총액은 29조2510억원으로, 지난해와 같은 15위를 기록했다. 이 부분 1위는 삼성그룹으로, 자산 총액은 424조8480억원이다. 두산그룹 보다 14.5배 크다.

자산 총액은 일반 계열사의 자산총액과 금융 계열사의 자본총액을 더한 액수다. 올해 기준 두산그룹의 계열사는 25곳. 일반 계열사 22곳, 금융 계열사 3곳이다. '3조 자구안'을 수행 중인 두산그룹은 계열사와 자산을 매각하고 있어 내년도 자산 총액은 올해보다 더 줄어들 전망이다.

지금까지 매각 관련 계약을 체결한 건은 ▲동대문 두산타워 8000억원 ▲두산솔루스 6986억원 ▲㈜두산 모트롤사업부 4530억원 ▲클럽모우CC 1850억원 ▲네오플럭스 730억원 총 2조2000억원 규모다.

6월 말 기준 이들의 자산 총액은 ▲두산솔루스(2030억원) ▲㈜두산 모트롤사업부(4059억원) ▲네오플럭스(720억원)총 6809억원. 두산타워와 클럽모우CC는 매각 대금을 대입하면 줄어드는 자산은 1조6659억원이다.

여기에 매각 절차를 밟고 있는 두산인프라코어와 두산건설의 매각이 성사된다고 가정하면 자산 축소 폭은 더 커진다. 양 사의 자산 총액은 두산인프라코어 5조639억원, 두산건설 2조135억원이다. 두 회사의 매각을 감안한 줄어들 자산 총액은 8조7433억원이다.

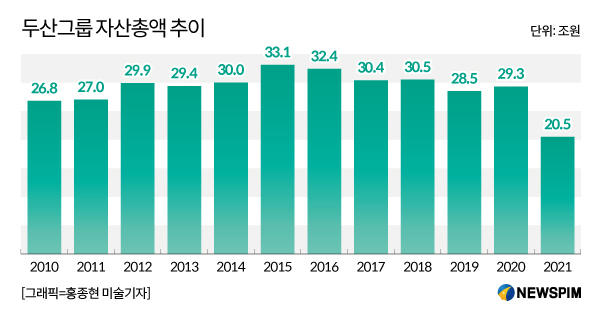

이를 반영해 두산의 자산 총액이 29조2510억원에서 20조5077억원으로 줄어든다고 가정하면 올해 기준으로 재계 순위 17위권에 해당한다. 올해 기준 16위는 LS(23.7조원), 17위는 부영(23.3조원), 18위는 대림(18.7조원)이다.

|

최근 10년간 재계 순위 12~17위권을 오간 것을 감안하면 연이은 자산 매각에도 큰 폭의 하락은 없을 것이란 분석이 가능하다. 최근 10년간 가장 높은 순위는 2011년과 2016년에 기록한 12위, 가장 낮은 순위는 2014, 2015년에 기록한 17위다.

다만 자산 총액은 최근 10년간 가장 낮을 것으로 예상된다. 두산의 자산 총액은 2010년 26조8000억원에서 꾸준히 상승해 2015년 33조1000억원으로 고점을 찍은 뒤 서서히 하락했다. 자산 총액이 가장 높았던 2015년에는 최근 10년 내 가장 낮은 재계 17위를 기록하기도 했다.

채권단 주도 하의 재무구조 개선을 겪은 기업은 자산 매각으로 순위 하락이 불가피하다. 지난 10년간 구조조정을 겪은 기업들의 순위 변화를 보면 대우조선해양은 2010년 16위에서 올해 29위로, DB는 20위에서 39위를 기록하는 등 순위가 뚝 떨어졌다.

2010년 재계 30위권에 들었던 STX(14위), 현대(21위), 한진중공업(29위)은 아예 올해 집계 대상에서 제외됐다.

syu@newspim.com