다양한 전략으로 시장금리 이상의 수익 추구

금융당국도 사모펀드 활성화 방안 잇따라 내놔

[서울=뉴스핌] 김민수 기자 = 증시 하락에도 사모펀드 인기는 여전히 뜨겁다. 거액자산가들을 중심으로 중위험·중수익을 추구하는 자금을 꾸준히 투자하고 있다. 여기다 금융당국의 사모펀드 활성화 방안도 잇따르고 있어 사모펀드 인기는 당분간 고공행진을 이어갈 전망이다.

|

19일 금융투자협회에 따르면 지난 17일 기준 사모펀드 순자산총액은 388조1984억원에 달한다. 연초 이후 55조원 증가한 수치다.

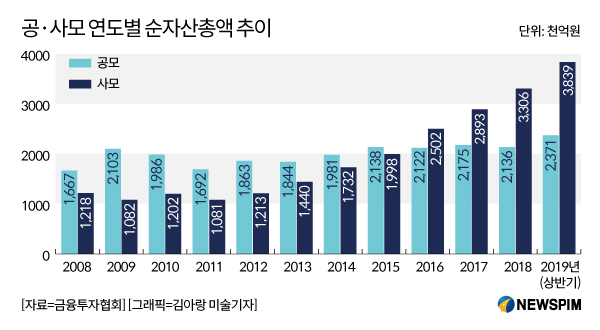

사모펀드 규모는 지난 2014년 이후 매년 20% 내외로 상승하고 있다. 2014년말 173조원이던 사모펀드 설정액은 2015년말 200조4000억원, 2016년말 249조6000억원, 2017년말 286조원에 이어 지난해 사상 처음으로 300조원을 돌파했다.

사모펀드 수요 증가는 곧 공모펀드 비중 감소로 이어졌다. 10년 전인 2009년말 설정액 210조3000억원으로 사모펀드 대비 2배 규모를 자랑하던 공모펀드는 지난해말 기준 213조6000억원으로 제자리 걸음을 했다. 이에 따라 전체 펀드에서 차지하는 비중은 2008년말 64.8%에서 현재는 사모펀드의 3분의 2수준인 39.5%까지 축소됐다.

시중에 출시된 펀드 수 역시 극명하게 엇갈렸다.

6월말 기준 사모펀드 상품은 1만1397개로 2008년 상반 기4828개 대비 136% 증가했다. 반면 2008년 4850개에 달했던 공모펀드 상품은 10년이 지난해 4265개로 10% 이상 감소했다.

전문가들은 저성장·저금리 기조가 고착화된 상황에서 다소 위험을 감수하더라도 시장수익률 이상의 수익을 거두려는 투자자들의 수요가 사모펀드 인기로 이어졌다고 분석했다.

한 대형증권사 PB는 “다양한 규제가 존재하는 공모와 달리 사모는 다양한 전략이 가능하다는 장점이 있다”며 “증권사 및 자산운용사들도 이들을 붙잡기 위한 다양한 상품을 출시하며 마케팅을 강화하는 상황”이라고 귀띔했다.

이 같은 변화는 사모펀드 운용사 수에서도 확인할 수 있다. 2015년까지만 해도 사모펀드를 운용하는 자산운용사는 93개에 불과했지만 지난해 말에는 232개로 확대됐다. 전문투자형 사모집합투자기구(헤지펀드)는 같은 기간 6개에서 156개로 25배 이상 급증했다.

금융당국이 사모펀드 관련 규제 완화에 나선 것 또한 시장 확대에 호재로 작용한 모양새다.

먼저 올해 초에는 전문투자자를 상대로 한 사모펀드 운용사의 자기자본 기준이 20억원에서 10억원으로 낮아졌다. 또 전문투자자 대상 투자일임업자의 자기자본요건도 13억5000만원에서 5억원으로 하향조정됐다.

3월에는 자산운용업 규제개선안을 통해 사모펀드에 투자하는 공모 재간접펀드의 최소 투자금액이 폐지됐다. 또 지난 16일 금융위가 발표한 ‘금융투자분야 규제 개선’ 계획에는 헤지펀드와 PEF의 기업 보유 지분율 계산 방식을 PEF 산정 기준으로 일원하는 내용이 포함이 되기도 했다.

국회에서는 사모펀드의 혁신투자를 유도하는 일명 ‘사모펀드 개편안’이 표결을 앞두고 있다. 해당 법안에는 경영참여형(PEF)과 전문투자형 사모펀드를 구분하는 10% 지분 보유 조항을 전면 폐지하는 한편 사모펀드 규제체계를 글로벌 스탠더드에 따라 정비해 국내 사모펀드가 받던 역차별을 해소하는 내용이 담겼다.

여기에 사모펀드 투자자 수를 49인에서 100인 이하로 확대함과 동시에 기관투자자로부터만 자금을 조달하는 기관전용 사모펀드 제도를 신설함으로써 투자 수요를 충족시키는 것은 물론 사모펀드 운용 주체들의 자율성도 확대될 것으로 기대된다.

때문에 시장에선 사모펀드의 성장세가 당분간 지속될 것이라는 전망이 우세하다. 고령화 사회가 예상보다 빨라지면서 자본시장에 대한 직접투자 대신 수익률이 상대적으로 좋은 사모펀드를 통해 전문성을 갖춘 자산운용사에 자산을 위탁하려는 수요가 확대될 가능성이 높다는 설명이다.

자산운용업계 한 관계자는 “조금이라도 높은 수익을 원하는 투자 수요와 PEF 등 사모펀드를 통해 혁신성장 공급 자금을 조달하려는 당국의 이해가 맞아 떨어지며, 사모펀드 시장에 대한 기대감이 한껏 높아진 상황”이라며 “기존 고액자산가는 물론 일반투자자들의 수요가 빠르게 확대되고 있어 사모펀드의 인기는 당분간 이어질 것”이라고 내다봤다.

mkim04@newspim.com