[서울=뉴스핌] 이영석 수습기자 = ‘예금보다 나은 ETF 배당투자.’

NH투자증권 100세시대연구소에서 은퇴자금 운용전략을 압축하는 슬로건이다. 금리로만 은퇴자금을 유지 할 수 없는 사람들을 위해, 안정적으로 배당금을 지급받는 상장지수펀드(ETF)에 투자하라는 메시지다. 또 경기 완화정책 기조가 이어지는 가운데 금리 상승이 당분간은 어려울 수 있다는 인식이 바탕에 깔려 있다.

◆ ◆ 신흥국 채권 ETF, 자산과 배당률 안정적 유지

지난 19일 100세시대 연구소는 3월 정기강좌를 개최해 저금리 속 은퇴자금을 불리는 방법으로 신흥국채권 ETF와 같은 ‘인컴형 ETF’를 추천했다. 지난해 세계적인 금리인상과 재정긴축 속에 부침을 겪었지만, 올해에는 인컴형 ETF의 선전이 기대된다고 분석했다.

또 20일(현지시간) 미국 연방준비제도(Fed)의 연방공개시장위원회(FOMC) 정례회의에서 금리 동결에 대한 기대감이 높다. 최근 유럽중앙은행(ECB)에서 통화 완화 정책을 발표함으로써 수혜를 입을 것으로 기대되는 인컴형 ETF가 주목을 끌고 있다.

인컴형 ETF 중 신흥국 채권을 기초로 한 투자상품에 대해 눈여겨 볼 것을 권했다. 신흥국 채권을 기초지수로 한 ETF는 2009년 이후로 10년 넘게 4~5% 수준의 배당률을 유지해왔다.

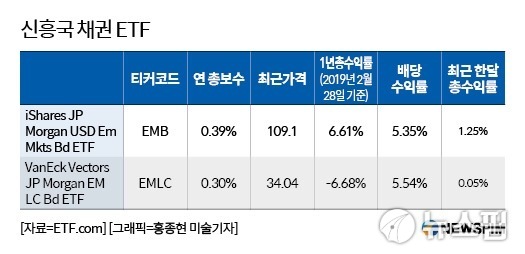

대표적인 ETF로 미국 거래소에 상장된 블랙록자산운용의 ‘iShares JP Morgan USD Em Mkts Bd ETF (EMB)’가 있다. 최근 1년 간 배당수익률로 5.35%를 지급했으며, 작년 금융시장의 침체에도 배당과 주가수익률을 합한 총 수익률이 2.96%(3월20일 기준)을 기록 중이다. 포트폴리오 구성으로는 우루과이, 러시아, 폴란드, 페루 등 의 채권을 담고 있다.

무엇보다 EMB는 달러화로 표시된 신흥국 채권을 추종하기 때문에 변동폭이 작아 안정성 면에서 탁월하다. 일반적으로 신흥국 채권은 뛰어난 수익률을 주지만, 반대로 높은 리스크를 감수해야 한다. 이를 해결하기 위해 해당 국가의 통화가 아닌, 달러를 기반으로 채권을 구성해 리스크를 일부 상쇄한다는 장점을 지닌다.

미국 국채 금리가 안정권에 접어든 것 역시 신흥국 채권 ETF에게는 호재다. 하재석 NH투자증권 연구원은 “최근 미국 10년 국채 금리가 움직이는 추세가 박스권에서 등락을 거듭하던 2016년과 유사성을 보인다”며 “금리의 안정 국면 속에서 신흥국 채권 ETF의 자산 하락 리스크가 상당히 줄어들 것”이라고 전했다.

이 외에도 바넥(Vaneck)사에서 운용 중인 ‘VanEck Vectors JP Morgan EM LC Bd ETF(EMLC)가 대표적인 신흥국 채권 ETF다. JP 모건이 발표하는 신흥국 채권 지수를 추종하는 배당형 ETF 상품이다. 배당수익률로 1년 간 5.54%를 지급했다. 지난해 주식시장 하락을 이기지 못하고 큰 하락을 겪었지만, 최근 3월 이후로 총수익률이 양으로 전환하며 상승의 기대감이 이어지고 있다.

한편 인컴형 ETF의 투자 시에 유의할 점도 있다. ETF를 구성하고 있는 투자자산 가치의 하락에 따른 변동하기 때문이다.

하 연구원은 “지난해 에너지 인프라에 투자하는 산업 위주로 담은 ETF인 마스터합자회사(MLP) ETF는 자산 가치의 하락으로 10%가 넘는 손실을 기록했다”며 “배당금에도 불구하고 큰 손실을 기록하는 ETF도 존재한다”고 주의를 요구했다.

youngs@newspim.com