[서울=뉴스핌] 김승동 기자 = 롯데손해보험의 퇴직연금이 조명을 받고 있다. 높은 이자율차를 기록해 퇴직연금을 통해 연 700억원 내외의 이익을 올릴 수 있는데다 롯데그룹 비중이 30%가 채 되지 않기 때문이다. 퇴직연금만 잘 운영해도 수년 내에 인수금액 이상의 이익을 낼 수 있다는 분석이 나오고 있다. 이에 오는 2분기 초에 진행될 본입찰은 경쟁이 더 치열해질 것으로 관측된다.

7일 보험업계에 따르면 롯데그룹이 금융계열사를 매각키로 결정하면서 매물로 나온 롯데손보 예비입찰에 MBK파트너스, 오릭스PE 등 5곳의 업체가 참여했다. 시장점유율이 약 3%로 낮아 매각이 쉽지 않을 것이라는 시장의 예측이 빗나간 셈. 매각 흥행 이유는 롯데손보가 경쟁사들과는 달리 퇴직연금 강자라는 점이 부각됐기 때문이다. 본입찰은 이르면 4월 늦어도 2분기 내에 이뤄질 것으로 관측된다.

|

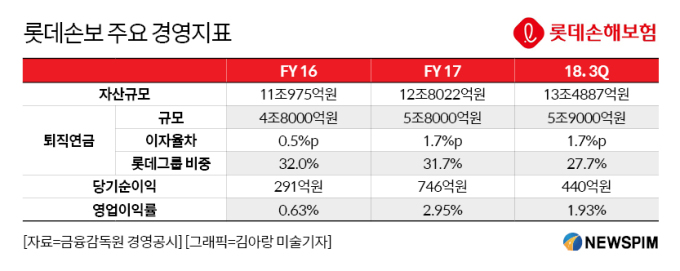

지난해 3분기 기준 롯데손보의 퇴직연금 규모는 5조9000억원으로 총자산(13조4887억원)의 43.7%다. 또 퇴직연금 중 롯데그룹 물량은 27.7%인 1조6000억원. 롯데그룹은 롯데손보를 매각한 이후에도 한동안 롯데그룹의 퇴직연금 물량을 유지하겠다고 전해졌다.

요컨대 매각 이후에도 약 6조원이 퇴직연금 물량이 유지되며, 이 퇴직연금을 통한 이익 창출이 가능하다는 거다.

손해보험사 중 롯데손보의 퇴직연금 규모는 삼성화재(7조7000억원)의 업계 2위다. 현대해상(3조6000억원), KB손보(3조4000억원), DB손보(2조5000억원)보다 롯데손보의 퇴직연금 규모가 크다.

퇴직연금 중 약 98%가 원리금보장(DB)형으로 운영되며, 적립금의 이자율차익(운용수익-확정부담금리)이 보험사 수익이 된다. 롯데손보의 퇴직연금 이자율차는 지난해 3분기 기준 1.7%포인트다. 퇴직연금으로만 연 1000억원 가량 이익이 나는 것. 다만 영업손실로 당기순이익은 퇴직연금으로 벌어들이는 이익보다 작다.

보험업계 전문가들은 장기적으로 롯데손보의 수익성은 더 높아질 것으로 예상한다. 손보사 상품 중 대표적으로 역마진이 발생하는 상품은 자동차보험과 실손보험이다. 롯데손보의 자동차보험과 실손보험 비중은 2%대에 불과하다.

지난해 당기순이익은 2017년 746억원 대비 소폭 줄어든 약 700억원으로 예상된다. 퇴직연금 이자율차가 같은 상황에서 당기순이익이 줄어든 이유는 자동차보험 손해율 상승에 따른 영향이다.

하지만 지난달 자동차보험과 표준화실손보험(09년10월~17년3월 판매) 보험료를 인상했다. 또 4월에는 구실손보험(09년10월 이전 판매)도 인상할 예정이다. 보험료 인상 효과가 반영되면 당기순이익은 더 개선 될 것이라는 분석이다.

금융업계 한 관계자는 “롯데손보는 규모 대비 퇴직연금 규모가 크다”며 “퇴직연금 이자율차익으로 연 700억원 내외의 수익이 가능한 것이 매력으로 떠오르고 있다”고 설명했다. 이어 “퇴직연금 중 롯데그룹 비중이 높지 않고 이마저도 당분간 유지할 것으로 알려졌다”며 “롯데손보를 인수하면 손보사업 라이센스를 획득하는 동시에 퇴직연금 강자로 등극할 수 있다”고 말했다.

한편, 금융당국이 퇴직연금의 원금보장리스크를 지급여력비율 산출에 반영하도록 한 것은 단점으로 꼽힌다. 리스크 적용비율은 현재 35%에서 오는 6월 70%, 내년 6월 100%로 반영된다. 즉 추가 자본확충이 필요할 수 있다는 거다. 다만 원금보장리스크가 크지 않아 적용비율을 높여도 추가로 확충해야 할 자본은 크지 않은 것으로 알려졌다.

0I087094891@newspim.com