금융硏, 가계대출 증가율 지난해 4.39%에서 올해 2.7%로 크게 둔화

[서울=뉴스핌] 김진호 기자 = 정부의 전방위적 가계대출 규제 약발이 올해 본격적으로 나타날 전망이다. 대출 총량을 묶는 총부채원리금상환비율(DSR) 규제가 시행된 지 한 달 만에 개인신용대출이 급감했고, 주택담보대출 역시 서서히 둔화될 조짐이다. 이에 지난 2년간 가계대출 중심의 영업으로 큰 수익을 거둔 은행의 수익성이 올해 둔화될 것으로 보인다.

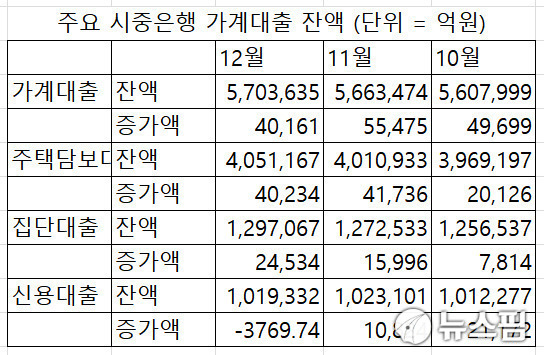

3일 금융권에 따르면 KB국민·신한·우리·KEB하나·NH농협은행의 지난해 12월 말 기준 가계대출 잔액은 570조3635억원으로 전월 대비 4조161억원 증가했다. 이는 전월 증가액(5조5474억원) 보다 대폭 축소된 규모로 지난해 9월 이후 최소치다.

주담대를 겨냥한 정부의 9·13 대책에도 고공행진을 이어가던 가계대출 증가세를 꺾은 것은 개인신용대출이다.

5대 은행의 신용대출잔액은 101조9332억원으로 전월보다 3769억원 감소했다. 지난해 11월에 신용대출이 1조824억원 늘어났던 것과 비교하면 무려 1조5000억원 가까이 급감했다.

개인신용대출이 급감한 원인은 연말 상여로 수요가 적은 계절적 요인도 있지만, 무엇보다 모든 부채를 함께 옥죄는 총부채원리금상환비율(DSR) 규제의 영향이 크다. DSR은 차주의 모든 대출의 연간 원리금 상환액을 합산해 연소득으로 나눠 대출한도를 정하는 것이다. 연 소득의 70%를 넘으면 대출 심사를 까다롭게 하고, 90%를 초과하면 사실상 거절되기도 한다. 정부의 강력한 가계부채 대책의 약발이 제대로 먹혀든 셈이다.

주담대 역시 소폭 둔화될 조짐을 보인다. 5대 은행의 주담대 잔액은 405조1167억원으로 전월보다 4조234억원 늘어, 지난해 11월(4조1736억원)보다 소폭 감소했다. 통상 연말에 전세자금 대출과 이미 승인된 중도금 대출 증가세가 높은 것을 감안하면 정부의 가계부채 대책 효과가 어느 정도 반영된 것으로 풀이된다.

대출시장은 올해들어 더욱 빠르게 축소될 것으로 보인다.

우선 현재 은행권에 적용 중인 DSR 규제가 올해 2분기를 기점으로 보험사·저축은행·여신금융전문사·상호금융권 등 2금융권으로 확대된다. 예대율 규제 역시 가계대출을 옥죌 전망이다. 금융당국이 오는 2020년부터 예대율 산정방식에서 가계대출 위험 가중치를 15% 상향키로 해 은행들로선 자연스럽게 그 규모를 줄일 수밖에 없어 깐깐한 심사가 불가피하다.

최근 2~3년간 뜨겁게 달아올랐던 부동산 시장의 위축도 대출시장에 영향을 끼칠 것으로 분석된다. 9·13 부동산 대책의 영향이 최근 본격화되며 거래가 급감하고 있어, 가계대출 수요가 적어진 상황이다.

대출시장 축소에 따라 가계대출 중심으로 영업을 해오던 은행들의 수익성도 자연스레 악화될 전망이다.

은행권에서는 올해 가계대출 연간 증가율이 당국의 목표 수준(6%)보다 훨씬 낮은 3~4%대가 될 것으로 내다보고 있다. 우리은행이 2.7%로 가장 낮았고 신한은행(4%), 하나은행(4.2%), 국민은행(4%대 중반), 농협은행(4.9%)이 뒤를 이었다.

금융연구원 역시 지난달 세미나를 열고 올해 국내은행의 당기순이익이 지난해 전망치보다 2조원이나 감소한 9조8000억원에 그칠 것이라고 전망했다. 특히 가계대출 증가율은 지난해 전망치보다 1.69%포인트나 낮아진 2.7%로 내다봤다.

이대기 금융연구원 선임연구위원은 "경제성장률 하락, 금리 상승 등의 요인으로 대손 비용 등이 증가하고 경기의 추가적 둔화 가능성, 지역별 부동산가격 조정, 기업부실 가능성"이 악재로 자리 잡고있다"고 말했다.

rplkim@newspim.com