금융그룹통합감독 체재…미래에셋그룹 집중 점검 대상 될듯

금융당국, 오는 7월부터 금융그룹통합감독 모범규준 시행

[서울=뉴스핌] 우수연 기자 = 금융당국이 금융그룹통합감독 모범규준 시행을 앞두고 리스크가 될 수 있는 주요 사례들을 발표한 가운데 미래에셋그룹에 해당하는 내용이 상당 부분을 차지하고 있어 추후 미래에셋그룹이 타깃이 될 것이란 전망이 흘러나오고 있다.

25일 유광열 금융감독원장 대행은 오는 7월 금융그룹 통합감독 모범규준 시행을 앞두고 통합감독 대상인 주요 금융그룹 담당자들과 업계 간담회를 개최했다. 간담회에는 교보생명, 롯데, 미래에셋, 삼성, 한화, 현대차, DB금융그룹 등의 임원들이 참석했다.

금감원은 ▲그룹 자본의 적정성 ▲위험 관리의 적정성 ▲지배구조 측면에서 나타날 수 있는 금융그룹의 리스크 주요 유형을 언급했다. 이 때 총 9가지의 사례를 소개했는데 미래에셋그룹 사례가 3가지나 언급되며 눈길을 끌었다.

우선 금융당국은 그룹간 교차출자의 부분에 있어 네이버와 미래에셋대우의 자사주 맞교환 사례를 언급했다. 작년 6월 미래에셋대우는 자본으로 인정받지 못하는 자사주를 네이버와 맞교환하면서 자기자본을 7조원까지 키웠다.

당국은 자사주를 상대방이 소유하고 있지만 매각제한, 경영권 침해금지, 우선매수권 등 주식 활용을 제한하는 특약이 부가돼 금융그룹의 자산 처분이나 지급여력 등을 제약할 수 있다고 봤다.

서정호 금감원 금융그룹감독실장은 "서로 다른 금융그룹이 상호간 지분을 갖는 경우 그룹 내부의 자본 과다계상 문제가 발생할 수 있다"며 "교차출자의 배경이나 교환계약 특약 등을 고려해 자본 충실성을 훼손하지 않도록 자본규제에 반영할 필요가 있다"고 말했다.

또한 금융당국은 모회사가 자본시장에서 차입한 자금으로 금융계열사에 출자지원을 한 경우에 대해서도 면밀히 살펴보겠다고 언급했다. 모회사의 차입금을 재원으로 하는 출자는 그룹 외부에서 자금을 수혈하는 증자와는 다르게 자본 적정성을 취급해야한다는 취지에서다.

만일 모회사가 차입자금의 상환 압력을 받거나 만기연장(차환발행)이 어려울 경우, 또는 모회사가 자회사에 무리하게 배당을 요구하게 되면 금융그룹 전체의 자금운용과 지급여력이 제한될 수 있기 때문이다.

지난 2월 미래에셋그룹의 지주회사 격인 미래에셋캐피탈은 7000억원 규모의 미래에셋대우 유상증자를 앞두고 500억원 규모의 신종자본증권(영구채) 발행을 추진했다. 하지만 여신업법상 영구채가 자본으로 인정되는 시기가 분기말로 정해져있기 때문에 미래에셋대우 유상증자 이전에 발행한다해도 자본 확충으로 인정받을 수 없었다.

결국 미래에셋캐피탈은 영구채 발행을 취소했고, 7000억원 규모의 미래에셋대우 유상증자에서 불과 300억원 밖에 참여할 수 없었다. 원래 지분율(18,62%)대로라면 미래에셋캐피탈은 1228억원 수준을 추가로 출자해야했지만 결국 모회사인 캐피탈의 자본적정성 이슈에 막혀 300억원 출자에 그친 것이다.

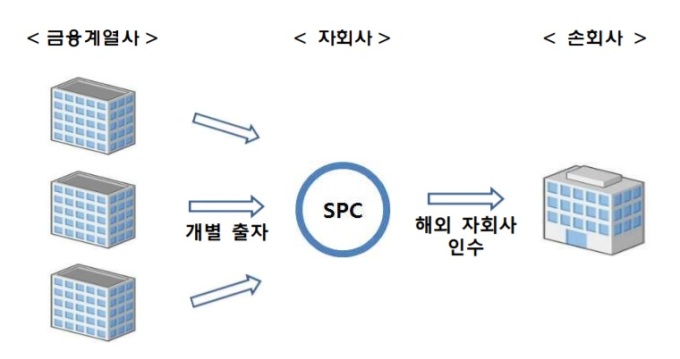

금융당국은 해외법인 인수에서 SPC를 설립하고 해당 SPC에 금융계열사들이 출자하는 '부의계정(off-balance sheet)' 투자에 대해서도 적극 살펴보겠다는 입장이다.

지난 3월 미래에셋자산운용은 5000억원 규모의 미국ETF 운용사 '글로벌X'를 인수하기로 결정했다. 해당 해외운용사 인수를 위해 SPC를 설립하고, SPC에 다수의 미래에셋계열사가 출자·대출하는 형태로 수천억원의 인수 자금을 조달키로 했다.

앞서 미래에셋운용은 2300억원 규모의 홍콩자회사 유상증자를 결정했으며 해당 증자자금은 '글로벌X' 인수에 활용될 예정이다. 나머지 자금은 계열사의 투자 등을 통해 마련할 계획이라는 입장을 밝혔다.

금감원 관계자는 "이 같은 경우 개별 금융사 기준으로 감독하면 SPC에 대한 출자가 일반투자로 인식돼 SPC에 대한 존재나 이를 통한 해외 자회사 인수 등은 확인이 어렵게 된다"며 "부외계정 거래로 금융회사 재무제표에 반영된 위험액을 초과하는 손실 발생의 가능성이 있다"고 말했다.

한편, 미래에셋그룹은 사실상 지주사 역할을 하는 미래에셋캐피탈의 계열사 보유지분이 50%에 육박하면서 지주회사 체제 전환 논란이 끊이지 않았다. 공식적으로 미래에셋그룹 측은 지주사 전환 계획이 전혀 없고 신설 금융통합감독 체제에 따라 감독을 받겠다는 입장을 밝혀왔다.

yesim@newspim.com