네슬레, 시의적절한 전략으로 중국 인스턴트 커피 시장 선점

[편집자] 이 기사는 3월 29일 오후 5시28분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

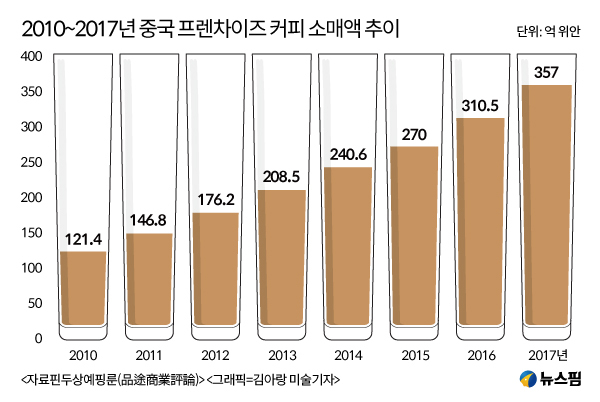

[뉴스핌=강소영 기자] 중국의 커피시장은 전 세계 커피 메이커들이 눈독을 들이는 황금시장이다. 시장 조사 기관들의 예측에 따르면, 2025년 중국 커피시장 규모는 1조 위안(약 170조 원)대로 커진다. 실제로 중국에서 커피를 즐기는 인구는 급속도로 늘어가고 있고, 세계적인 커피 브랜드 스타벅스는 중국 시장에서 엄청난 수익을 내고 있다.

현재 중국 커피 시장 현황을 단순하게 분석하면 커피숍 중심의 원두커피 시장에선 스타벅스가, 대형마트를 주요 경로로 판매되는 인스턴트 커피는 네슬레가 시장을 장악하고 있다.

그러나 모든 커피 브랜드가 중국 시장에서 성공을 한 것은 아니다. 한때 한류 열풍을 타고 중국 시장에 거침없이 진출했던 카페베네 등 많은 한국 커피숍 브랜드들이 도태됐거나 큰 영향력을 발휘하지 못하고 있는 실정이다. 일찍이 중국 시장에 진출해 네슬레와 쌍벽을 이뤘던 맥스웰도 고전을 면치 못하고 있다.

중국 시장조사 기관 핀두상예핑룬(品途商業評論)은 커피시장의 흐름, 커피 산업의 트렌드 변화 및 주요 커피 업체들의 전략 등을 통해 향후 중국 시장에서 살아남은 커피 브랜드들의 성공 비결을 분석해 소개했다.

◆ 커피소비량과 고급 커피콩 수요 증가 추세

|

최근 몇 년 커피를 마시는 중국인은 크게 늘어났고, 커피 수요는 앞으로도 빠르게 증가할 전망이다.

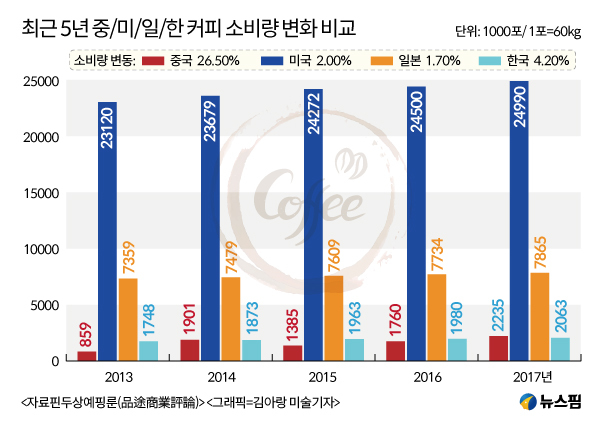

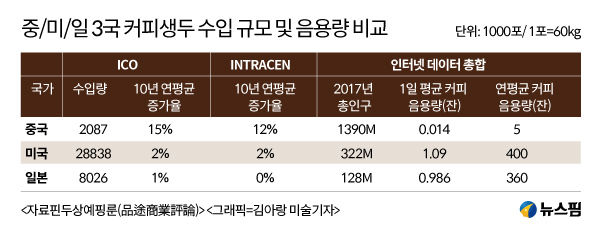

2013~2017년 5년 동안 중국의 커피 소비량은 26.59%가 늘었다. 같은 기간 미국은 2%, 일본과 한국은 각각 1.7%와 4.2%가 증가했다. 전체 커피 소비량은 여전히 미국, 일본에 비해 적지만 증가세는 훨씬 가파르다. 특히 2017년 중국의 커피 소비량은 한국의 소비량을 추월했다.

그러나 국민 1명 당 마시는 커피량은 여전히 다른 나라에 비해 훨씬 적은 수준이다. 이는 잠재 성장력이 매우 크다는 의미로 풀이된다.

한국 관세청과 커피 업계가 지난 2월 발표한 자료에 따르면, 2017년 한국의 커피시장 규모는 처음으로 10조 원을 돌파했다. 한국인 전체가 1년 동안 마신 커피는 265억 잔에 달하며, 1인당 평균 커피 소비량도 512잔에 달했다.

그러나 중국의 연간 1인당 커피 소비량은 5잔으로 다른 아시아 국가에 비해 훨씬 낮다.

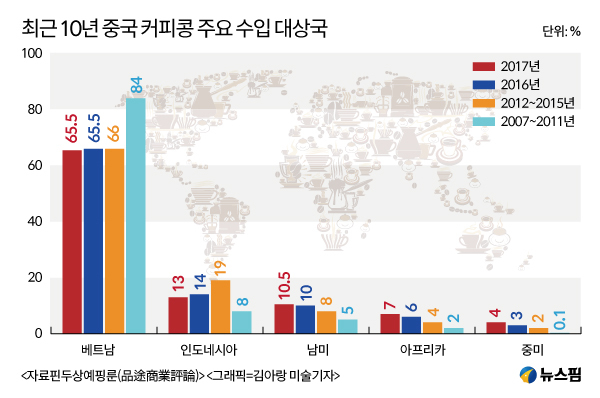

중국의 커피시장에서 눈여겨 볼 대목은 단순히 커피 소비량이 증가하는 것 외에도 고급 커피원두에 대한 수요도 함께 늘고있다느 점이다. 중국 커피 시장이 고급화하고 있다는 방증이다.

남미주, 중미 그리고 아프리카에서 중국이 수입한 커피콩의 비율은 10년 전엔 전체 수입량의 10%에 불과했지만, 최근엔 20%로 늘었다.

|

|

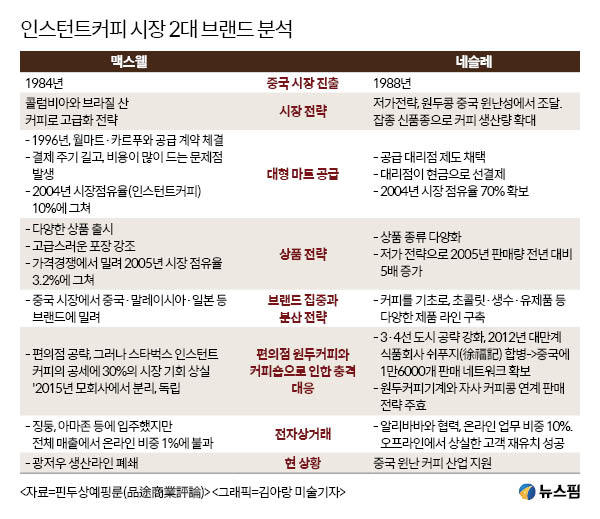

◆ 인스턴트 커피 시장에서 네슬레가 맥스웰을 물리친 전략의 비결

커피시장은 크게 인스턴트 커피와 원두커피 시장으로 나눌 수 있다. 중국의 경우 두 시장 모두 성장세가 뚜렷하다.

인스턴트 커피 시장에서는 네슬레가, 커피숍을 중심으로 한 원두커피 시장에선 스타벅스의 시장 점유율이 압도적이다.

초기 시장의 주류 상품이었던 인스턴트 커피 시장에선 네슬레와 맥스웰이 중국에서 20여 년 간 경쟁을 전개해오고 있다. 현재까지의 '스코어'는 네슬레의 압승이다. 맥스웰은 고전을 면치 못하다가 최근 광저우 현지 생산라인의 문을 닫았다.

맥스웰과 네슬레 모두 비슷한 시기인 1980년대 중반과 후반에 각각 중국 시장에 신출했다.

시장 진출 시기는 비슷했지만 전략은 확연히 달랐다. 맥스웰은 처음부터 콜롬비아와 브라질의 우수한 원두를 사용한 고급 이미지를 강조했고, 네슬레는 저렴한 가격의 가성비를 내세운 전략을 채택했다.

유통 방식도 달랐다. 1996년 맥스웰은 월마트, 카르푸 등 대형 외국 마트와 공급 계약을 맺었다. 네슬레는 판매대리점 제도를 이용해, 판매 대리점이 유통기업과 계약을 맺도록 했다.

두 회사의 다른 전략 만큼이나 결과도 달랐다. 맥스웰의 중국 인스턴트 커피 시장 점유율은 2004년이 되도록 10% 수준에 그쳤다.

반면 네슬레의 시장 점유율은 70%에 달해 사실상 중국 인스턴트 커피 시장을 장악하게 됐다.

중국인들이 아직 커피에 익숙해지기 전이 었던 시기 네슬레가 저가 정책으로 시장 친화적 전략을 편 것이 주효했던 것으로 풀이된다. 낮은 가격에도 좋은 맛을 유지하기 위해 중국 윈난성(雲南省) 커피콩을 사용하는 등 현지화에 적극적으로 나섰다. 윈난성은 중국의 대표적 커피 산지다.

유통 방식의 차이도 결과의 차이를 불렀다. 맥스웰이 대형 마트와 직접 체결한 공급 계약 방식은 결제 주기가 길어 판매대금 회수가 늦어졌고, 비용도 많이 들었다. 그러나 네슬레는 대리점들에게 판매 대금을 선지불 하게 해 판매대금 회수 기간을 대폭 줄였다.

중국 커피 시장이 점차 성장 단계에 돌입한 이후에도 두 기업의 전략은 달랐고, 결과도 상이했다.

네슬레는 3·4선 도시로 유통을 확대했고, 전국적인 유통망 확보를 위해 2012년 대만계 프랜차이즈 브랜드 쉬푸지(徐福記)를 인수했다. 이로써 중국 전역에 1만 6000개 유통망을 구축하게 됐다.

반면 맥스웰은 편의점으로 유통망을 돌렸지만, 때맞춰 등장한 스타벅스 인스턴트 커피에 밀려 또 다시 쓴맛을 봐야했다.

네슬레 역시 편의점 유통을 확대했는데, 커피 메이커를 제공하는 대신 네슬레 커피콩을 사용하도록 하는 방식을 통해 편의점 시장에서도 우수한 효과를 거뒀다.

양사는 전자상거래에 대한 인식에도 차이가 있었다. 맥스웰은 징둥, 아마존 등 온라인 플랫폼에 커피를 판매했지만 전자상거래가 전체 매출에서 차지하는 비중은 1%에 그쳤다.

반대로 네슬레는 알리바바와 손을 잡고 1~300위안의 다양한 가격대의 상품을 판매했다. 온라인 매출의 비중은 전체 영업매출의 10%까지 늘어났고, 오프라인에서 유실한 고객을 보충하는 데 성공했다.

|

◆ 스타벅스와 만커피의 전략 차별화, UCC의 패착

중국의 커피 시장이 성장 단계에 진입하면서, 고급 브랜드와 원두 커피의 수요도 함께 늘고 있다.

현재 중국의 원두커피 시장은 프랜차이즈 업체를 중심으로 이뤄져있다. 스타벅스·만(漫)커피 등을 대표로 하는 고급 프랜차이즈 커피숍, 롄커피(連咖啡)·lukin coffee 등의 모바일 결제와 배송을 특징으로 하는 '인터넷 커피점', 맥커피·코스타 등 중저가 프랜차이즈 그리고 패밀리마트·세븐일레븐의 편의점 커피가 대표적이다. 해외 여행객들의 입소문을 타고 블루보틀 등에 대한 관심도 높아지고 있다. 이 같은 현상은 중국 커피 시장에서 고급 원두 커피 브랜드의 영향력이 갈수록 커질 것임을 시사한다.

|

|

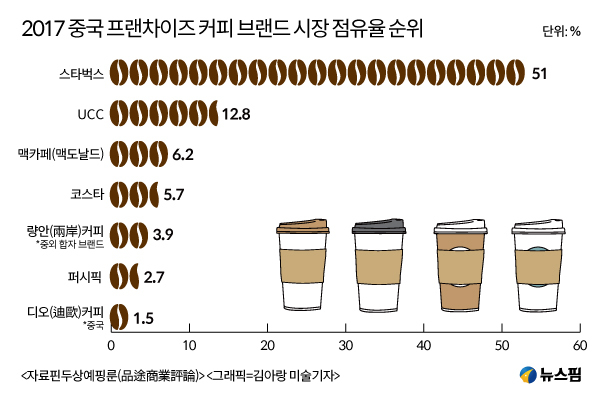

스타벅스는 2017년 중국 파트너로부터 지분을 모두 회수하고 향후 더욱 공격적인 중국 시장 공략에 나설 채비를 하고 있다. 스타벅스는 이미 중국 프랜차이즈 커피 시장의 1인자다. 시장 점유율이 51%로 전체 시장의 절반 이상을 차지하고 있다.

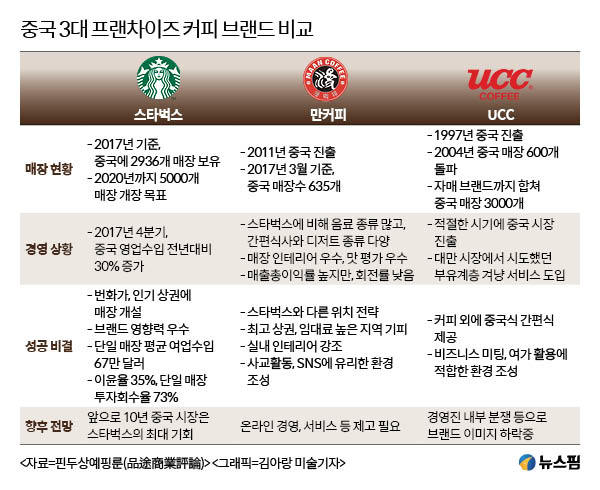

중국 프랜차이즈 커피 시장의 흐름은 미국의 스타벅스, 한국 자본의 만커피 그리고 일본 자본의 UCC의 영업 현황 비교를 통해 잘 드러난다.

2017년 말 기준 중국 내 스타벅스 매장 수는 2936개로 집계됐다. 스타벅스 측은 매년 500개씩 매장을 늘려 2020년 중국 전역에 5000개의 매장을 개장한다는 계획이다.

스타벅스에 중국은 매우 중요한 거점 시장이다. 2017년 4분기 스타벅스가 전 세계에서 벌어들인 순이익은 61억 달러로 전년 동기 대비 6%가 늘었다. 순이익 증가분의 상당 부분이 중국에서 창출됐다. 미국 및 전 세계 시장에서의 매출 증가율은 2% 수준이지만, 중국의 매출 증가율은 30%에 육박했다. 스타벅스의 승승장구는 높은 브랜드 이미지와 '커피 문화' 창출에 탁월한 전략 덕분으로 풀이된다.

스타벅스는 앞으로 10년 중국 커피 시장이 황금기를 맞을 것으로 보고 중국 시장에 엄청난 공을 들이고 있다.

한국계 자본인 만커피는 스타벅스의 공세 속에서도 선전하고 있다. 전체 시장 점유율은 높지 않지만, 중국 커피 시장에서 중요한 입지를 차지하고 있다.

만커피의 중국 시장 진출은 2011년이다. 고급 원두 커피숍을 지향하지만 스타벅스와의 '정면 경쟁'은 피하고, 차별화된 전략으로 고유의 브랜드 이미지를 구축하고 있다.

초특급 상권을 우선하는 스타벅스와 달리 만커피는 점포 임대료가 비교적 저렴한 지역을 선택했다. 임대료를 절약한 자금으로 실내 인테리어에 특별히 신경을 썼다. 독특한 실내인테리어 덕분에 중국 젊은층에 인기가 좋고, SNS 노출 빈도도 높다.

메뉴 구성도 스타벅스와 차별점을 뒀다. 스타벅스보다 음료의 종류는 2배가 더 많고, 간편식과 디저트류도 강화했다. 테이블 회전률은 낮은 편이지만, 음식의 맛과 인테리어가 소비자들에게 호평 받고있다. 매출총이익도 높은 편으로 알려져있다.

2017년 기준 중국 프랜차이즈 커피숍 시장에서 점유율에서 2위를 차지한 일본계 브랜드 UCC는 중국 커피 시장의 '반면 교사'로 꼽히고 있다.

시장 점유율은 12.8%로 스타벅스 다음으로 높지만, 1위인 스타벅스와 차이가 매우 크다. 1997년 중국 시장에 진출한 UCC는 자매 브랜드까지 합해 중국에서 3000개 이상의 매장을 보유하고 있다. 고급 이미지로 중국 30~50세 고소득 층을 겨냥한 전략이 유효해 한때 중국 시장에서 고속 성장했다.

그러나 상표권과 주주의 부실경영 그리고 가맹점 관리의 문제점이 드러나며 대규모 폐점의 상황을 맞고 있다.

|

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)