광기, 패닉 등 변곡점 조짐도 없어

정책 기대감+실적 모멘텀 업고 상승 흐름 이어갈 것

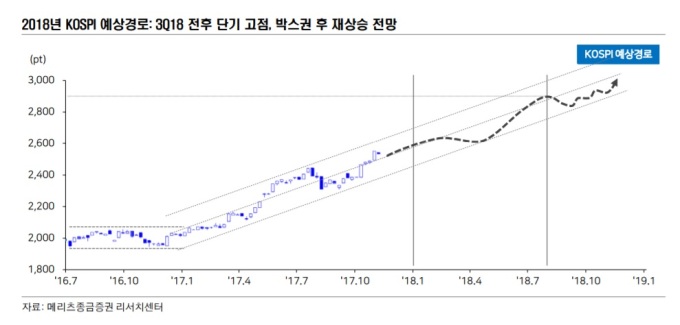

[뉴스핌=박민선 기자] 메리츠종금증권은 2018년 한국 증시의 상대적 투자 매력이 여전히 유효하다며 연간 코스피 적정 레벨이 2900선이 될 것이라고 전망했다. 기업이익이 현재 컨센서스에서 변화가 없다는 가정 하에 신흥국 대비 디스카운트 축소와 배당성향 개선 가능성을 감안한 예상치인 것이다.

15일 메리츠종금증권은 2018년 주식시장 전망 'THE(더)'를 통해 지난 2016년 이후 강세장은 달러 약세에 기반한 이머징 자산 가격 강세 사이클로서 한국 증시의 상대적 매력도를 부각시키고 있다고 진단했다.

|

박중제 투자전략팀장은 내년 이익 성장률이 올해 대비 크게 둔화되더라도 다른 국가들과 비교시 상대적으로 양호한 수준을 유지하고 현재 증시 PE가 거의 유일하게 역사적 평균대비 할인돼 있다는 점에 주목하며 상대적 투자 매력이 유효하다는 데 무게를 실었다.

현재 강세장을 보이고 있는 흐름을 반전시킬 만한 3대 리스크로는 미국 부동산 과열, 공급 충격에 의한 유가 급등, 플랫폼 기업 규제에 따른 주가 급락 등이 있으나 이같은 리스크의 발생 가능성이 아직 가시적이지 않다는 게 메리츠증권의 분석이다.

반면 경기 회복이 진행될수록 실적 장세의 성격이 뚜렷해질 수 있다는 점에 주목한다면 경기 회복에 확산됨에 따라 IT, 소재 섹터에 이어 조선 등 산업재, 경기소비재, 바이오 등에 주목할 만하다고 설명했다.

이진우 애널리스트는 주가 변곡점의 시발점에 '광기(쏠림)'와 '패닉'에서 시작되는 것이 대부분이었던 것을 상기하면서 현재 코스피 상장 기업 중 52주 신고가, 신저가 종목 수의 비중을 보면, 52주 신고가 비중이 40% 전후에서 주가 고점이 확인되고, 52주 신저가 비중은 1차 : 40%, 2차 80% 수준에서 주가 저점이 확인돼 과열이나 쏠림과는 거리가 멀다고 확인했다. 이 애널리스트는 이를 바탕으로 봤을 때 2018년 증시는 주가 되돌림보다 속도조절이 현실적 접근법일 수 있다고 전망했다.

또 올해 상승세가 대형주 중심으로 전개됐다면, 2018년은 대형주와 중소형주간의 괴리 축소가 전개될 수 있다고 봤다. 내년부터 국민연금을 중심으로 한 '스튜어드십 코드' 도입이 본격화되는 것도 하나의 투자 포인트. 이 애널리스트는 "국가마다 스튜어드십 도입 시기가 다르고, 도입 효과를 예단하기는 아직 이른 시점이나 동 제도 도입 이후 도입 국가들의 배당성향 개선이 공통적으로 진행 중"이라며 "한국도 주주환원, 기업 지배구조 개선에 방점이 놓여 있다는 점에서 배당성향 개선 기대가 가능하다"고 예상했다.

이에 상반기에는 코스닥 시장 활성화와 스튜어드십 코드 등에 대한 기대감으로 완만한 상승 흐름 가운데 중소형주가 강세를 주도하고 하반기에 코스피 실적 모멘텀 확인 이후 IT H/W, 시크리컬 업종의 동반 강세가 나타나는 재상승 구도가 예상됐다. 이 애널리스트는 "상반기 강세 & 하반기 박스권 이후 재상승하는 ‘역L자형’ 패턴 가능성이 있다"며 "단, 향후 이익 전망 상향이 올해처럼 가파르게 진행된다면 하반기 ‘상저하고’의 궤적을 보일 수 있다"고 덧붙였다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)