[뉴스핌=박민선 기자] 1개월 수익률 6.76% VS 6.58%. 형님(코스피지수)과 아우(코스닥지수)가 사이좋게 오르며 국내 증시가 모처럼 훈훈한 분위기죠.

이럴 때면 많은 개인 투자자분들이 떠올리는 상품이 바로 레버리지ETF 아닐까 싶은데요, 일반적으로 시장 수익률의 2배를 추구하는 상품으로 알려진 레버리지ETF. 오늘은 '친절한 핌기자'와 함께 이들에 대한 투자 선택시 고려해야 할 부분은 없는지 살펴보겠습니다.

◆ 코스닥 레버리지 24% VS 코스피 레버리지 10%

10월 한달간 코스피와 코스닥시장이 6% 중반대의 성과를 달성했다는 점을 고려하면 레버리지ETF는 '곱하기2' 수준인 12~13% 안팎의 성과를 냈을 것이라는 추측이 가능합니다. 하지만 10월 한달간 이들 ETF의 성과를 비교해보니 의외의 결과가 나왔습니다.

3일 펀드평가사 제로인에 따르면 TIGER코스닥150레버리지ETF와 KODEX코스닥150레버리지ETF가 한달간 기록한 수익률은 23~24% 수준으로 집계됐습니다. 반면 코스피200지수를 추종하는 KODEX레버리지ETF는 예상치보다 낮은 10.65% 수준. 두 시장이 비슷한 성적을 거두고 있음에도 불구하고 두배 이상 성과가 벌어지고 있는 이유는 뭘까요.

|

먼저 모든 ETF 투자시 가장 기본적으로 기억해야 하는 기초지수의 차이에 답이 있습니다. 코스닥150레버리지가 추종하는 코스닥150지수는 한달간 11.68% 올랐습니다. 코스닥지수보다 5%포인트 가량 높죠. 때문에 이를 기초자산으로 하는 레버리지ETF들은 두배 수준인 24% 안팎의 성과를 기록할 수 있었습니다.

반면 KODEX레버리지의 기초지수인 코스피200지수는 코스피지수(6.76%) 대비 조금 더 높은 7.55% 가량 올라 레버리지ETF의 성과가 10.65%를 기록한 것입니다.

◆ 삼성전자 이긴 셀트리온? 두 종목 쏠림현상이 '답'

여기서 한가지 더 주목해야 할 포인트는 두 지수가 성과 차이를 보인 배경입니다.

시장의 모든 지수는 그 지수를 구성하고 있는 개별 종목들의 시가총액 크기에 따라 각기 다른 비중으로 결정되죠.

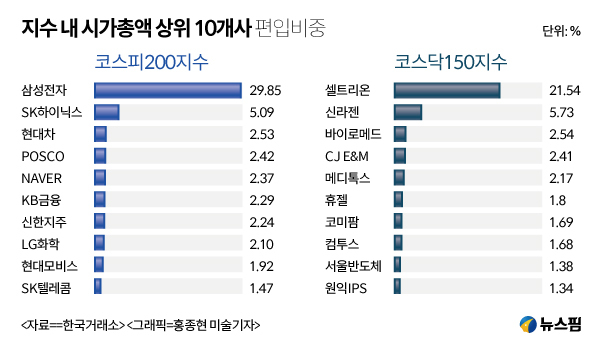

먼저 코스피시장입니다. 현재 코스피시장에서 가장 덩치가 큰 종목은 단연 삼성전자죠. KODEX레버리지ETF의 기초지수인 코스피200에서도 삼성전자가 차지하는 비중이 무려 29.83%에 달합니다. 코스피지수에서 차지하는 비중인 23.18%보다도 높습니다.

코스닥150레버리지ETF의 기초지수인 코스닥150지수 역시 최근 셀트리온이 무서운 상승세를 보이면서 비중이 21.48%까지 확대됐습니다. 2위 신라젠(5.14%), 3위 바이로메드(2.75%) 등과 비교해보면 셀트리온의 엄청난 영향력이 좀 더 와닿습니다.

즉, 삼성전자와 셀트리온이 최근 크게 오르면서 이들 종목의 시가총액은 계속 불어나고 동시에 각 지수에서 차지하는 비중도 확대되는 추세입니다. 그리고 비중이 커진 이들 종목의 수익률이 해당 지수의 성과에 큰 영향을 미치고 있는 셈이죠. 움직임이 큰 레버리지ETF들이 느끼는 정도는 두말할 나위 없이 크고요.

때문에 투자 시장에서는 레버리지ETF에 투자할 경우 시장 전체 상승 흐름에 대한 전망 뿐 아니라 대장주인 삼성전자와 셀트리온 등의 향후 방향성과 등락폭에 대해서도 고려할 필요가 있다는 조언이 나오고 있습니다.

물론 주당 300만원에 가까워진 삼성전자에 투자하고자 하는 분들에게는 단기간 더 큰 수익률을 거둘 수 있는 대안이 될 수도 있겠네요.

'하이 리스크 하이 리턴'의 대표격인 레버리지ETF. 변화하는 시장 환경 속 고려해야 할 부분도 많아진 만큼 꼼꼼히 따져보며 성공투자하시길 핌기자가 응원합니다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)