[뉴스핌=김승현 기자] “특판 예금 이자율 3%”. 은행으로부터 이런 문자 한 번쯤은 받아보셨을 겁니다. 3% 수익이 ‘특별한’ 시대입니다.

공급이 늘며 기대 수익률이 5% 수준으로 낮아진 오피스텔과 같은 수익형 부동산에도 투자자들이 몰립니다. 이는 자산 가격의 변동에 큰 영향을 받지 않고 ‘또 하나의 월급’인 안정적인 월세를 받을 수 있기 때문일 겁니다.

하지만 수익형 부동산은 한 채당 가격이 수억~수십억원대 수준이라 여유 자금이 많지 않은 일반인들이 쉽게 접근하긴 쉽지않은 투자처입니다. 그렇다고 지레 포기할 필요는 없습니다. 금융시장에서도 월세를 받을 수 있는 상품이 있죠.

바로 배당에 더 중점을 둔 펀드들이 그렇습니다. 대표적으로 '맥쿼리인프라 펀드'와 '맵스리얼티1 펀드'를 꼽을 수 있어요. 이들은 투자 자산인 정기 수입(인컴)인 부동산, 인프라 사용료를 배당을 통해 투자자들이 수익을 가져갈 수 있습니다.

|

맥쿼리인프라 펀드는 인천국제공항고속도로, 우면산터널, 서울-춘천고속도로 등 11개 유료 도로와 부산신항 2-3단계 항만에 투자하는 펀드입니다. 누군가는 통행료를 내고 도로를 달리지만 이 펀드에 투자하면 통행료가 내 수입이 됩니다. 맵스리얼티1 펀드는 미래에셋그룹 본사인 센터원, 인도 주거개발 프로젝트, 상파울로 오피스 등에 투자하는 상품입니다. 임대료가 수입원이죠.

도로와 같은 인프라 자산은 어느 정도 수요 예측이 가능해 장기적이고 예측 가능한 현금 흐름을 기대할 수 있다는 특징이 있습니다. 또 대부분 MRG(최소운영수입보장)가 적용되기 때문에 실제 수입이 추정 수입에 못 미칠 경우 정부가 부족분을 메워줍니다. 우량 오피스 빌딩 역시 안정적인 임차인이 10~20년 동안 장기 임차해 임대료를 꼬박꼬박 냅니다. 수입의 하방 리스크가 제한적이라는 의미입니다.

이들 펀드에는 어떻게 투자할까요. 부동산 펀드들은 고정 자산에 투자하는 특징이 있습니다. 때문에 대부분 정해진 기간에만 고객을 모집하는 단위형 펀드죠. 모집 기간 이후엔 추가 투자가 불가능하다는 의미입니다. 그렇다고 실망할 필요 없습니다. 이들 펀드는 코스피 시장에 상장돼 있기 때문에 일반 주식처럼 주식을 사서 보유하면 됩니다. 통상 매년 말일을 기준으로 보유하고 있는 주식 수에 비례해 다음해 2월 말일에 배당금을 지급합니다.

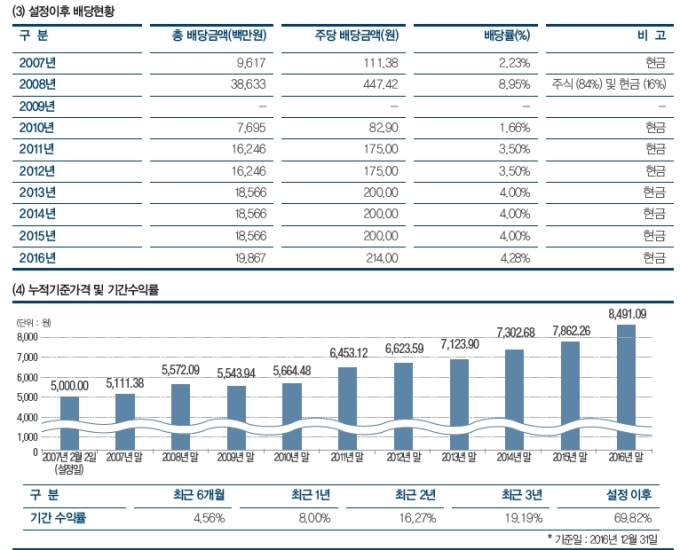

가장 중요한 것은 수익률이겠죠. 배당 상품은 시가배당률이 수익률입니다. 맵스리얼티1은 지난해 1주당 214원을 배당했습니다. 시가배당률은 4.28%입니다. 글로벌 금융위기를 겪은 직후인 지난 2010년 1.66%인 적도 있었지만 이후 빠르게 회복해 2011~2012년 3.5%, 2013~2015년 4%를 유지하다 지난해 조금 더 배당률이 높아졌습니다. 특별한 리밸런싱을 하지 않아도 주식을 갖고만 있으면 4.28%의 수익을 거머쥘 수 있다는 의미입니다.

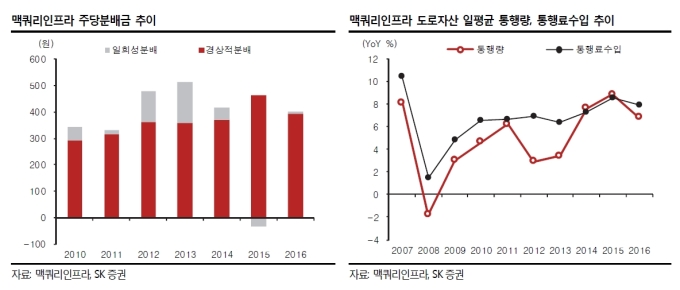

맥쿼리인프라는 1년에 두차례 배당합니다. 올해 상반기에는 1주당 250원을 분배했습니다. 작년 상반기 200원에 비해 25% 늘었죠. 키움증권은 하반기 분배금을 260원으로 추정했습니다. 올해 내내 맥쿼리인프라 주식을 보유한다면 주당 510원을 받게 됩니다. 증권사들이 예상한 올해 시가배당률은 5.9~6.4%입니다.

다만 이들 펀드 주식은 거래량이 적어 다른 주식들처럼 사기가 쉽지 않습니다. 주식을 보유하고 있어야 배당금을 받을 수 있기 때문에 매물을 대량으로 사기 어렵습니다. 맵스리얼티1의 지난달 거래량을 살펴보면, 가장 많았던 날인 25일에 ‘겨우’ 7만7121주가 거래됐습니다. 가장 적었던 날은 1829주(31일)에 불과했습니다.

코스피 시장에서 거래량 기준 100위권 종목은 하루에 60만주 이상 매매가 이뤄집니다. 상장주식수가 3억주가 넘는 맥쿼리인프라도 통상 15만~30만주 정도의 거래량을 기록하고 있죠.

투자의 방향키가 배당에 있는 상품의 장점은 ‘편안함’에 있다는 것이 전문가들의 의견입니다. 실물 자산으로부터 나오는 인컴 수익은 급변하는 국내외 시장 변화에도 변동폭이 작기 때문에 위험 분산과 안정적 수익 추구에 적합하다는 평가입니다. 김경록 미래에셋 은퇴연구소장은 “포트폴리오 분산과 노후를 대비하기 위해서는 투자 패턴을 ‘자산’ 중심에서 ‘소득’ 중심으로 바꿔야 하는데 배당 펀드는 소득 흐름의 변동성을 낮출 수 있는 장점이 있다”고 조언합니다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)