[뉴스핌= 이홍규 기자] 유럽 은행들의 주가가 5년 만에 최저치로 떨어지는 등 유럽 은행들이 잇단 악재에 비명을 지르고 있다. 저금리 기조에 따른 수익성 악화와 브렉시트로 촉발된 불확실성, 이탈리아 은행들의 부실 문제까지 겹쳐진 탓이다. 독일의 최대 은행 도이체방크는 올해 들어 시가 총액이 반토막났다.

이에 따라 전문가들은 유럽 은행들이 인수·합병(M&A)을 통해 사업 재편에 나설 필요가 있다고 전망했다. 지난 8일 자 블룸버그통신은 M&A 전문가와 애널리스트들의 의견을 종합해 합리성이 있다고 판단되는 유럽 은행들 간 M&A 시나리오 6가지를 제시했다.

▲바클레이즈-도이체방크

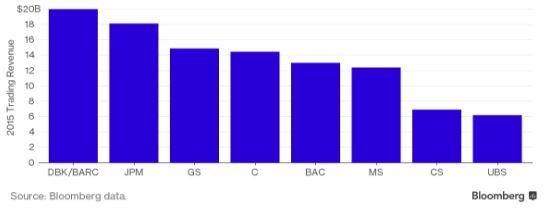

먼저 바클레이즈의 도이체방크 인수 방안이 거론됐다. 양사가 합병할 경우 트레이딩 사업 매출액은 세계에서 가장 큰 JP모간체이스를 뛰어 넘게 될 전망이다. 변동성이 높은 투자은행 수익은 바클레이즈의 신용 카드와 소비자 금융 부문이 완충 역할을 해줄 것으로 기대된다. 지난 2006년 이후 신용카드 사업부인 '바클레이즈 카드'의 순익은 4배가량 증가했다. 전문가들은 바클레이즈는 소매 금융에, 도이체방크는 투자은행과 트레이딩 사업에 강점이 있어 합병이 성사되면 시너지 효과를 낼 수 있다고 진단했다.

▲산탄데르-도이체방크

소매 금융에 강한 스페인 산탄데르은행의 도이체방크 인수 방안도 예상됐다. 그동안 도이체방크가 소매 금융 분야에서 입지를 강화하고 싶어 했던 만큼 이를 통해 트레이딩 사업 의존도를 줄일 수 있다는 분석이 나온다. 산탄데르 은행 역시 장부가치의 4분의 1 수준에서 거래되는 도이체방크 주식을 저렴한 가격에 매입할 수 있는 기회다. 독일은 산탄데르의 10대 핵심 시장 중 하나로 꼽힌다.

▲JP모간-스탠다드차타드(SC)

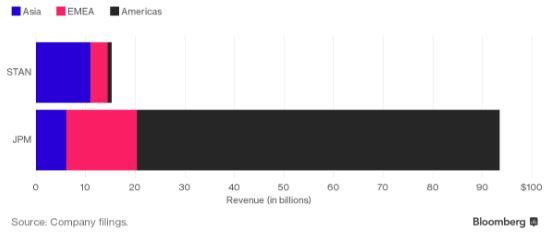

JP모간의 아시아 지역 매출 비중이 높은 SC은행의 인수 시나리오도 거론된다. 지난해 JP모간의 제이미 다이몬 CEO는 성장 확대를 위해 아프리카 국가에 진출하고 싶다는 의견을 밝힌 바 있다. SC은행은 아시아를 비롯해, 중동, 아프리카 등 여러 지역에 사업 포트폴리오를 갖고 있다. 통신은 지난 2006년 싱가포르의 테마섹 홀딩스가 취득한 SC 지분을 JP모간이 인수한다는 이야기가 있었던 만큼 양사의 M&A는 충분한 개연성을 가지고 있다고 진단했다. SC은행의 시가 총액도 JP모간의 9분의 1 수준에 그쳐 인수하는데 어려움은 없을 것이란 전망이다.

▲중국공상은행(ICBC)-SC은행

전문가들은 지난해 SC의 글로벌 마켓 사업 지배지분을 확보한 ICBC의 인수 가능성도 짙다고 전했다. ICBC를 비롯한 중국계 은행들은 해외 시장 진출에 많은 관심을 두고 있는 상태다.

▲소시에테제네랄(SocGen)-우니크레디트(Unicredit)

트레이딩 사업에 강점이 있는 소시에테제네랄(속젠)과 이탈리아 은행인 우니크레디트 간 M&A도 예상된다. 속젠은 최근 몇 년 간 꾸준한 이익을 내고 있는 상태이지만, 매출은 침체기를 걷고 있다. 따라서 전문가들은 동유럽 지역에서 커다란 입지를 갖고 있는 우니크레디트 인수를 통해 속젠이 성장성을 확보할 수 있다고 전망했다. 우니크레디트는 독일과 이탈리아 기업 금융에서 두각을 나타내고 있다.

▲웰스파고-크레디트스위스(CS)

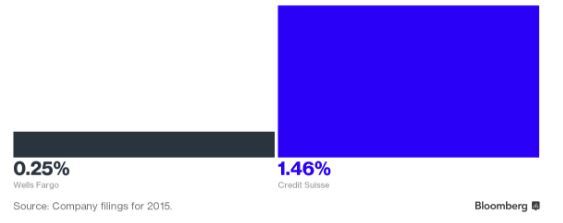

세계에서 가장 건전성이 높은 은행 중 하나인 웰스파고의 CS 인수 가능성도 전망됐다. 그동안 웰스파고는 투자은행 사업에 깊은 관심을 드러냈는데 CS를 인수함으로써 이를 현실화할 수 있다는 분석이다. 양사의 M&A가 성사되면 웰스파고는 CS의 자산관리와 투자은행 사업에 접근할 수 있는 기회가 생긴다. 무엇보다 높은 건전성을 필두로 한 웰스파고의 낮은 차입 비용이 트레이딩과 투자은행 사업 마진을 개선해줄 것으로 전망됐다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)