[편집자] 이 기사는 11월 13일 오후 5시 12분 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=우수연 기자] "고객이 특별히 원하지 않는한 글로벌 하이일드 펀드 자금은 다 빼고 있어요. 미국 금리인상이 연내 혹은 내년중으로 기정사실화 됐으니까요. 대신 뱅크론 펀드 쪽으로 많이 옮겼죠. 사실 뱅크론펀드가 그동안 수익률이 크게 좋진 않았지만 금리가 오르기 시작하면 괜찮다고 봅니다."

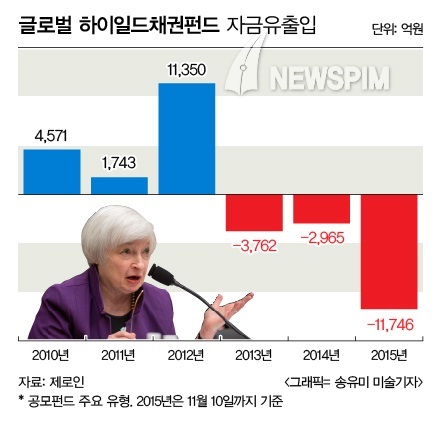

시중은행의 한 PB는 최근 자산가들의 분위기를 이같이 전했다. 전반적인 펀드의 자금 흐름을 봐도 글로벌 하이일드 펀드에서 올해초부터 11월 초까지 1조원 이상 유출된 반면, 뱅크론 펀드는 1700억원 가량 유입됐다.

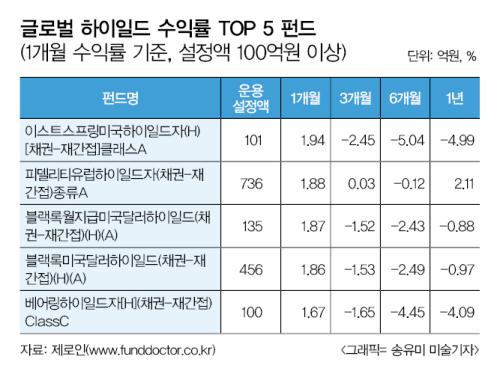

13일 펀드평가사 제로인에 따르면, 올해 부진한 성적을 보이던 글로벌 하이일드 펀드 수익률이 최근 한달 사이 플러스 수익률로 돌아섰다. 1개월 수익률(11월 10일 기준)로 가장 좋은 성적을 보인 '이스트스프링 미국 하이일드(H)A' 펀드가 1.94%, 다음으로 '피델리티유럽하이일드자(채권-재간접)A' 펀드가 1.88%를 기록했다.

전문가들은 그동안 글로벌 하이일드 채권 가격이 워낙 크게 하락했기 때문에 기술적인 되돌림이 나타났다고 분석했다. 또 하이일드 채권이 본격적으로 반등하기 시작한 시기는 지난 10월이다. 이 때 미국의 9월 고용지표가 부진하게 나오면서 금리인상 지연 기대가 커졌고 하이일드 시장에 반짝 훈풍이 돌기 시작했다고 전했다.

하지만 최근 수익률 개선에도 불구하고 자금은 계속해서 빠져나가고 있다. 전문가들은 지난 10월말 개최된 FOMC 이후, 12월 금리인상 기대가 높아지면서 하이일드 가격이 불안정해질 수 있다는 우려가 반영됐다고 해석헀다.

우선 미국 하이일드 투자시 가장 중요한 요소인 원자재(특히 원유) 가격 불안정이 지속되고 있다. 금리 인상 이슈로 달러가 강해지면 원유를 비롯한 원자재에는 하락 압력으로 작용하게 된다.

정의민 미래에셋증권 연구원은 "하이일드 채권 발행 기업들중 에너지 기업 숫자가 상당히 높다"며 "따라서 하이일드 채권 발행 기업들은 대외변화에 더욱 취약한 상황에서 현재 원자재 공급 과잉 이슈도 해결 기미가 보이지 않고 있다"고 말했다.

손은정 하나대투증권 연구원은 "최근 유가가 재차 하락하다보니 글로벌 하이일드를 추천하는데 부담이 있다"며 "회복차원에서 어느정도 그동안 손실을 만회할 순 있겠지만 추세적인 가격 상승으로 보긴 어렵다"고 말했다.

또한 글로벌 하이일드 시장 전망을 어둡게 보는 전문가들은 현재 미국 중소형주의 밸류에이션 부담이 상당하다는 점에도 주목했다. 미국 중소형주 기업들은 주로 하이일드 채권 발행 기업에 속한다.

앞선 정 연구원은 "미국 중소형주(Russell 2000 기준) 밸류에이션이 여전히 과거 평균을 상회하는 영역에 위치했기 때문에 추가상승 여력은 크지 않다"며 "미국 금리인상 이슈가 점차 불거질 상황에서 중소형주의 밸류에이션 부담은 투자심리 측면에서 하이일드 채권에도 긍정적인 이슈는 아니다"라고 말했다.

앞선 손 연구원은 변동성이 큰 하이일드 채권 대신, 향후 금리인상에 대비할 수 있는 '뱅크론(=시니어론)' 투자를 추천했다. 뱅크론은 투기등급 기업에 대출을 해준 이자로 수익을 얻는 상품이다. 금리 인상기에 수익을 낸다는 장점이 있지만, 최근까지 수익률은 투자자들의 기대에 못미쳤다.

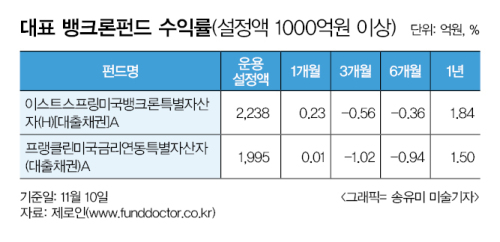

대표적인 뱅크론펀드인 '이스트스프링미국뱅크론특별자산(H)A'는 최근 한달간 0.23%, 1년 수익률은 1.84%에 그쳤다. '프랭클린미국금리연동특별자산자(대출채권)A'도 1년간 성과가 정기예금 수준인 1.5%로 나타났다.

대표적인 뱅크론펀드인 '이스트스프링미국뱅크론특별자산(H)A'는 최근 한달간 0.23%, 1년 수익률은 1.84%에 그쳤다. '프랭클린미국금리연동특별자산자(대출채권)A'도 1년간 성과가 정기예금 수준인 1.5%로 나타났다.

전문가들은 그동안 뱅크론 펀드가 큰 폭의 수익률 상승을 보이진 못했지만, 향후 미국 금리인상이 가시화 되고나면 적어도 연 3~4% 이상 수익을 가져다줄 것으로 예상했다.

손 연구원은 "뱅크론은 리보 금리에 연동됐기 때문에, 미국 기준금리가 두번 정도 인상되는 시점부터는 뱅크론 펀드가 본격적으로 금리 상승에 따른 추가 수익을 낼 것으로 기대한다"고 말했다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)