[편집자] 이 기사는 11월 11일 오후 8시 4분 프리미엄 뉴스서비스‘ANDA′에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 ′ANDA′는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=노희준 기자] 적자를 거듭해 자본금까지 완전히 날렸지만, 명시적인 규정이 없어 신용위험평가 대상에서 빠졌던 완전자본잠식기업(대기업)도 내년부터 정기 신용위험평가를 받는다.

자본잠식기업은 현재 자산건전성분류 평가나 개별 은행의 필요에 따라 신용위험평가 대상이 되기도 하지만, 은행권 협약상 명시적인 대상에서는 빠져있어 구조조정대상에서 빠지는 경우가 있었다.

보다 촘촘한 신용위험평가 기준이 마련되면서 장사 밑천까지 다 날렸지만, 영업활동 등으로 현금흐름을 창출하면서 구조조정 대상에서 빠졌던 한계기업이 구조조정대상에 포함될 가능성이 커질 전망이다.

채권금융기관조정위원회 관계자는 "세부평가 기준 항목에 자본총계가 부(-)인 경우가 추가로 들어간 개정안으로 의결을 받고 있다"며 "이번 주 중에 결의가 확정될 것"이라고 말했다.

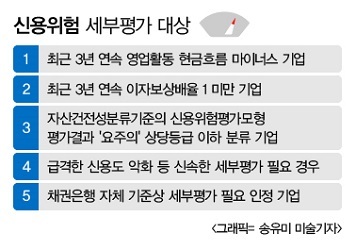

상시평가 운영협약을 보면, 현재 채권은행의 신용위험평가(세부평가)를 받는 경우는 크게 5가지 경우다.(표 참고)

3년 연속 현금흐름 적자, 이자보상배율(영업이익/금융비용) 1미만, 자산건전성 요주의이하 등급, 급격한 신용도 악화 등(표 참고)인데, 내년부터는 자본총계가 부(-)인 경우(=완전자본잠식)가 추가된다.

신용위험평가 대상을 확장하는 것은 기업부채 위험이 커지는 상황에서 부실징후기업을 좀더 촘촘한 기준으로 선별, 제대로 한계기업을 걸러내겠다는 의도다.

이제까지는 주로 현금흐름과 이자보상배율 등 유량(flow)지표 중심으로 한계기업을 선별해 왔다. 3년 연속 이자보상비율이 1.0 미만이 기준이 대표적으로 사용돼 왔다.

하지만 이는 자본이나 부채, 자산 등 저량(stock)지표를 제외하는 한계가 있었다. 개정안은 총자본이 마이너스인 지표를 추가, 저량 개념까지 포괄해 '두 눈'으로 부실징후기업을 선별한다는 의미가 있다.

물론 은행권은 기존에도 은행 자체 판단 등에 따라 완전자본잠식기업에 대해 신용위험평가를 하기도 했다. 하지만 명시적 규정이 없어 이런 기업이 대상에서 빠지는 경우가 있었는데 이번에는 아예 별도의 자본잠식기업 기준을 더한 것이다.

이명활 금융연구원 기업부채연구센터장은 "자본잠식 기업이지만 보통 3년 연속 이자보상배율 기준의 한계기업에서 빠질 수 있다"며 "신용위험평가 기준을 촘촘하게 해서 대상을 넓히자는 취지"라고 말했다.

민병두 의원실에 따르면, 18곳 시중은행의 올해 6월 말 기준 기업대출(외감법인 대상) 385조7128억원 중 지난해 말 완전자본잠식 기업에 물려있는 대출은 23조2785억원으로 외감 대상 은행 대출의 6%수준이다.

다만, 완전자본잠식 기업은 이미 워크아웃이나 법정관리에 들어간 기업이 많아 이 경우는 신용위험평가에서 빠질 것으로 보인다. 구조조정 대상을 가려내는 절차가 신용위험평가이기 때문이다.

한 시중은행 감리부서 관계자는 "완전자본잠식 기업은 사실상 망한 기업이라 신용위험평가를 하자는 데 이견이 없을 것"이라며 "동의한다고 서면 결의를 보냈다"고 말했다.

이번 개정안은 올해 연말에 추가로 실시되는 대기업 대상의 수시 신용위험평가에는 적용되지 않고 내년 정기신용평가부터 적용된다.

채권은행은 매년 2월 말 신용공여액 기준으로 4월 말까지 부실징후기업 가능성이 있는 대기업(신용공여액 500억원 이상)을 대상으로 정기신용위험평가에 나선다.

또한 중소기업 대상 신용위험평가는 내용은 비슷하나 대기업 신용위험평가와는 별도의 협약(채권은행협약)이 있어 비슷하게 신용위험평가를 촘촘하게 하려면 별도의 협약 개정이 필요하다.

이 밖에 개정안에는 연말 추가로 실시되는 수시평가의 근거를 보다 정확히 하자는 취지에서 '경제나 금융상황을 고려해 필요한 경우 채권은행 공동으로 수시 신용위험평가를 할 수 있고 기간과 대상, 관리방법에 대한 사항은 채권은행간 협의로 별도로 정할 수 있다'는 내용을 담았다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)