[뉴스핌=이동훈 기자] 올해 2분기 대형 건설사들이 해외 저가 공사를 대거 준공함에 따라 ′어닝쇼크′(Earning Shock) 우려가 커지고 있다.

대형 건설사들은 해외 저가수주 사업장의 손실을 공사진행에 맞춰 분기별로 반영하고 있다. 그러나 지난해 대우건설과 대림산업처럼 준공시점에 수천억원대 비용을 추가로 반영, 대규모 손실이 발생한 경험이 있어 마음을 놓지 못하고 있다.

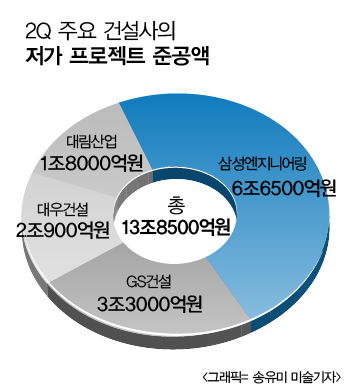

19일 건설업계에 따르면 2분기 삼성엔지니어링과 GS건설 등 주요 건설사들은 14조원 규모의 저가 해외 사업장을 마무리할 예정이다. 이는 전분기(2000억원) 대비 70배 급증한 수치다. 전년동기(1조9000억원)와 비교해도 준공 금액이 6배 넘게 늘었다.

2분기 삼성엔지니어링은 저가 해외 프로젝트 중 6조6500억원 규모의 사업장을 마무리한다. 건설사 중 최대 규모다.

지난 2009년 수주한 아랍에미리트(UAE) ‘타크리어(Takreer) 석유화학 플랜트’(3조1865억원)가 가장 큰 사업장이다. 또 다른 저가 사업장으로 꼽히는 사우디 ‘마덴 비철금속 플랜트’(1조582억원), 사우디 ‘샤이바 가스오일(NGL)’(8430억원) 등도 준공을 앞두고 있다.

이 회사는 공사 도급액 200억원 넘는 해외 프로젝트가 총 49건이다. 이중 15건이 2분기 준공이 몰려 있다.

GS건설은 2분기에 3조300억원 규모의 저가 해외 프로젝트를 끝낼 예정이다. 해외 사업장 총 50곳 중 20%인 10곳이 2분기 준공 예정이다.

사우디 등 중동지역의 저가 프로젝트가 상당부분을 차지한다. 사우디 ‘라빅(Rabigh) 2 CP4 플랜트’(1조3667억원)와 'PP-12 복합화력발전소'(6838억원), UAE 타크리어 르와이스 정유시설 증설 7‘(6459억원) 등이다. 캐나다 원유 정제 사업인 ’블랙골드 프로젝트‘(6070억원)도 준공을 앞두고 있다.

대우건설과 대림산업도 각각 2조900억원, 1조8000억원 규모의 해외 저가 프로젝트를 마무리할 예정이다. 대우건설의 오만 ’수르 복합화력발전소‘(1조3757억원), UAE 'S3 복합화력발전소'(7177억원)와 대림산업의 쿠웨이트 ‘LPG(액화석유가스) 트래인 4’(1조303억원), 사우디 ‘사다라(SADARA) MFC’(7753억원)가 저가 사업장으로 꼽힌다.

대형 건설사 관계자는 “해외 저가 프로젝트 중 2분기 준공을 앞둔 사업장이 많아 현장별로 수익성 조사를 철저히 하고 있다”며 “문제가 있는 사업장은 대부분 공사기간이 상당기간 지연됐는데 발주처가 지체보상금까지 요구하면 추가적인 손실 발생이 불가피할 것”이라고 설명했다.

KB투자증권 김세련 애널리스트는 “건설사들이 공정률에 따라 매출 및 손실을 실적에 반영한다지만 저가 프로젝트의 경우 원가를 최종 정산하는 준공 때 추가적인 손실이 반영될 수 있다”며 "올해 저가 프로젝트의 준공시점이 대거 몰려 있다는 점도 불확실성이 큰 이유“라고 설명했다. 이어 ”다만 건설사 일부는 대손충담금을 도급액의 25~30% 정도로 보수적으로 설정했고 국내 주택경기가 호황을 누리고 있다는 점에서 지난 2012~2013년 수천억원 손실이 반영되던 때보단 손실 변동성이 크지 않을 것“이라고 덧붙였다.

대형 건설사들은 그동안 저가 프로젝트 수주로 금전적 손실을 봤다. 2011년부터 올해 1분기까지 GS건설은 총 1조4300억원, 삼성엔지니어링 1조3500억원, 대림산업 1조2800억원, 대우건설 8000억원, 현대건설 6200억원 등이 추가로 반영된 비용이다. 늘어난 비용은 대부분 손실로 반영됐다.

물론 건설사들이 해외 손실을 3~4차례 나눠 실적에 반영했기 때문에 실적 리스크(위험)가 크지 않을 것이란 전망도 있다.

대신증권 이선일 애널리스트는 “해외 저가 사업장은 올해가 최대 분수령이 될 전망이며 준공될 때까지 수익성을 장담할 수 없는 게 현실”이라면서도 “건설사별로 수차례에 걸쳐 손실을 반영했고 저가 사업장으로 분류된 사업장 중 8% 정도 남아 있다는 점에서 실적 악화가 대규모로 발생하지 않을 가능성이 있다”고 말했다.

[뉴스핌 Newspim] 이동훈 기자 (leedh@newspim.com)