[편집자] 이 기사는 5월 28일 오후 1시 33분에 프리미엄 뉴스서비스 'ANDA'에 먼저 출고됐습니다.

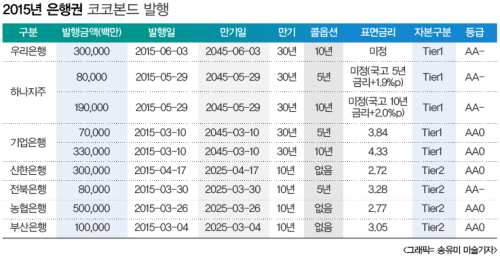

[뉴스핌=우수연 기자] 저금리 기조를 틈타 국내 시중은행이 코코본드 발행을 늘리고 있다. 조금이라도 금리가 낮을 때 자금을 조달하는 것이 발행사에 유리하기 때문이다.

반면 투자자의 입장에서도 코코본드의 발행증가는 반가워할만한 일이다. 정기예금 금리가 1% 후반인 요즘, 연 4%대 은행채(코코본드)는 새로운 투자대안이 되고있다.

28일 금융투자업계에 따르면 하나금융지주와 우리은행은 5월말과 6월초 코코본드(상각형조건부자본증권) 발행을 앞두고 있다. 하나금융지주는 이미 수요예측을 마쳐 29일 청약을 받을 예정이며, 우리은행도 이같은 과정을 거쳐 6월초 발행을 준비중이다.

지난 20일 실시된 2500억원 규모의 하나금융지주 코코본드 수요예측에서 모집물량의 2배 가량 많은 기관들의 수요가 몰렸다. 따라서 만기별로 각각 100억원씩 늘린 총 2700억원의 발행을 결정했다. 청약을 원하는 개인투자자들은 삼성증권, 신한금융투자, 한국투자증권, NH투자증권 등 증권사를 통해 신청하면 된다.

30년 만기에 5년 콜옵션이 붙은 코코본드는 4% 내외, 10년 콜옵션 코코본드는 4.5% 내외 수준에서 오는 29일 발행될 전망이다. 발행 시 정해질 쿠폰 금리(이자)를 1/4로 나누어 3개월에 한번씩 이자를 지급받는다.

코코본드는 만기는 30년으로 초장기물이지만 실제로는 발행사가 채권을 되사는 조건(상환=콜옵션)이 시행되는 시점이 실제 만기가 될 전망이다.

김기명 한국투자증권 연구원은 "시장이 콜옵션 행사시점을 실질 만기로 간주하고 발행금리도 이에 맞춰 결정된 상황에서 콜옵션을 행사하지 않으면 발행사는 시장 신뢰 상실에 따른 부담이 더욱 크게 발생할 것"이라고 말했다.

다만, 이 옵션은 약정된 사항이 아니며 발행사가 원하면 계속해서 같은 금리로 상환을 미룰 수도 있다. 또한 부실금융기관으로 지정되면 이자지급이 제한되거나 채권 자체가 상각(소멸)되는 위험성을 내포하고 있으므로 투자에 신중을 기해야한다.

신한금융투자 채권영업 담당자는 "고객들에게 투자설명서 이외에 투자 리스크 부분만을 요약한 자료를 별도로 제공하고 있고, 코코본드의 상각 요건에 대해서도 충분히 설명하고 있다"며 "(리스크를 감안하고도) 저금리 시대 국내에서 투자 대안이 없는 상황에서 일반채권보다 2%p 가량 높은 금리를 제공하는 코코본드에 충분히 투자유인이 있다고 본다"고 말했다.

반면, 일각에서는 올해 하반기 금리 상승기를 전망하는 관점에서는 현재 코코본드 투자가 적절치 않을 수 있다는 주장도 내놨다. 시중금리가 올라가게되면 차후에 발행될 코코본드의 절대금리는 더욱 높아질테고 투자자들이 조금만 기다리면 더 높은 금리를 주는 채권을 살 수 있기 때문이다.

한 증권사의 채권영업 관계자는 "지난 3월 기준금리 인하 직후에는 시중금리가 내려가기전에 (고금리 코코본드를)'빨리 사자'는 분위기가 조성됐는데, 지금은 시중금리가 한번 오른후 안정화되지않고 있어서 그 때와는 분위기가 많이 달라졌다"고 말했다.

이어 "해외쪽에서도 금리가 변동성을 키우면서 오르고 있어서, 발행사들은 하루라도 빨리 발행을 하고싶어하고 투자자들은 금리가 안정되고 오르는 것을 보고나서 (좀 더 높은 금리대 채권에) 투자하려는 움직임이 나타날 것"이라고 덧붙였다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)