[편집자] 미국 독일 등 선진국 채권이 동반 약세다. 금융위기 이후 지속된 강세일방 흐름에 이상 조짐을 보이고 있는 것이다. 미국이 본격적으로 정책금리를 인상할 경우 글로벌 채권시장의 추가 약세는 불가피해 보인다. 원화채권시장도 이같은 대외상황 등에 영향을 받으며 강세 일변도에서 변화를 보이고 있다. 금리 급등세를 연출한 이후 장중 변동성이 심한 롤러코스터장세가 지속되고 있다. 기관투자가나 기업들도 변동성 장세속에 대응방안을 고심하는 분위기다. 대내외 금리급등의 원인과 현황, 향후전망 그리고 기관과 기업의 대응 등을 싣는다.

[뉴스핌=김남현 기자] 채권 금리가 급등세를 보이면서 롱에 쏠렸던 기관들의 심리가 다친 모양새다. 다만 최근 금리 급등세가 완연한 약세장의 전환으로까지는 보지 않는 분위기다. 해외채 금리 상승과 금리인하 기대감의 축소, 주택금융공사의 안심전환대출용 주택저당증권(MBS) 발행 등이 금리상승 요인으로 작용했지만 더 큰 이유로 단기 트레이딩기관의 오버슈팅을 꼽고 있기 때문이다.

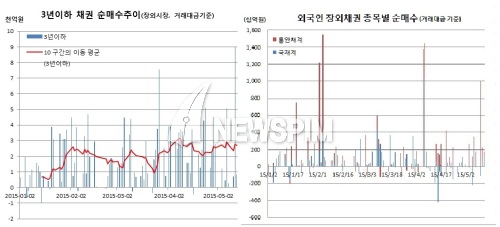

이에 따라 국내기관은 물론 외국인까지 2년 통안채와 잔존만기 2년과 2.5년 국고채 등으로 듀레이션을 줄이는 전략을 세우는 모습이다. 이는 또 글로벌 경기에 대한 판단도 여전히 바뀐게 없다는 인식이 작용하고 있다. 즉 한국은행의 추가 금리인하와 정부의 부양책을 노리는 노림수가 깔려있다.

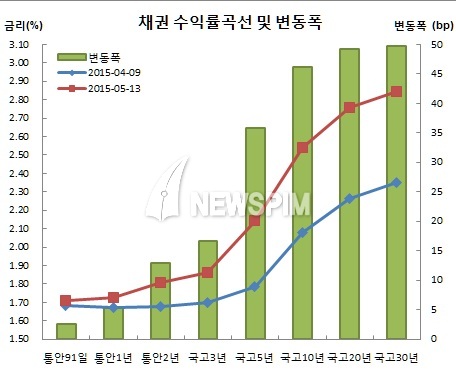

14일 채권시장 참여자들은 최근 금리 급등세에 한결같이 듀레이션을 줄이고 있다고 전했다. 실제로 최근 기관들이 장기물보다는 단기물 투자에 주력하면서 단기물 쪽이 상대적으로 견조한 흐름을 보이고 있다.

한 증권사 채권운용 담당 이사는 “장기 쪽이 취약하다. 글로벌 장기금리 상승세와 과도한 금리인하 기대, 주금공 MBS 물량부담 등이 원인이기도 하지만 그간 단기 딜링계정이 북포지션 이상으로 무겁게 가져간 부작용도 작용하고 있다”며 “정부 정책변화나 해외채 금리가 오르지 않았더라고 언젠가 한 번은 터질 일이었다”고 진단했다.

한 자산운용사의 채권운용 본부장도 “최근 금리 상승은 그동안 과도했던 쏠림에 대한 반작용이 작용하고 있다. 심리가 훼손된데다 향후 기대치도 일부 작용했다”며 “다만 경기 개선세가 확인되기 전까지는 조정장으로 보고 있다”고 전했다.

◆ 듀레이션 중립에 매수기회 타진..금리인하 가능성도 엿봐

앞선 자산운용사 본부장은 “대내외적으로 변동성이 심하다. 지금의 장세가 추세반전일지 장기추세상 단기조정일지의 기로에 있다는 판단”이라며 “큰 포지션으로 대응하긴 힘들어 듀레이션을 벤치마크(BM)대비 중립수준으로 줄이고 있다. 주로 중단기물 위주로 대응하려고 한다”고 밝혔다.

장기투자기관 역시 별반 다른 분위기는 아니다. 한 보험사의 운용팀장은 “디플레이션에서 완전히 벗어났는지에 대한 평가가 필요한 시점이다. 다만 일단 로인플레이션 정도로 보고 있다”며 “국고10년물을 기준으로 저점에서 50bp 이상 상승한 상태다. 10년물로 대응해야 할 것으로 보인다. 다만 유럽지역의 금리레벨이 고평가 수준인 것을 고려하면 조금씩 매수하는 방향을 고려 중”이라고 전했다.

앞선 증권사 운용 담당 이사는 “정부가 경기는 좋아지고 있다고 하고 있지만 시장에서는 아직 믿지 못하는 분위기다. 추경이든 금리인하든 기대가 여전하다. 그간 금리상승에 따라 콜금리와 역전도 해소되면서 단기 쪽에선 캐리든 매칭이든 어떤식으로든 보유가 수월해졌다”며 “보험사들 역시 만기 2년을 전후로한 통안채나 국고채 매수에 집중하는 반면 장기물 쪽은 리스크관리에 나서는 분위기다. 우리 역시 마찬가지”라고 말했다.

이 관계자는 “하루 앞으로 다가온 한은 금통위에서 만장일치 동결 내지는 향후 금리동결에 대한 강한 코멘트가 나온다면 커브 스티프닝 분위기가 반전될 수 있겠다”면서도 “다만 금통위 말고도 다음 주 국고10년물 입찰과 이달 말 MBS 입찰등이 이어지면서 장기물 쪽은 지뢰밭 인식이 가시기 쉽지 않을 것”이라고 덧붙였다.

[뉴스핌 Newspim] 김남현 기자 (kimnh21c@newspim.com)