[뉴스핌=서정은 기자] 코스피가 연중 최고치를 돌파했음에도 여전히 한국 증시가 싼 것으로 평가됐다. 특히 삼성전자 현대차 등 국내 증시의 대표 기업들 주가는 글로벌 경쟁기업들에 비해 저평가된 것으로 나타났다.

24일 삼성증권에 따르면 코스피 주가수익비율(PER)은 현재 9.7배 수준으로 선진국 평균 13.8배, 신흥국 평균 10.5배에 비해 현저히 낮다.

지난 2007년 코스피가 2085포인트까지 치솟았을 당시 PER이 13배에 이르렀다. 하지만 올해 코스피가 2050선에 이르렀지만 PER은 낮다. 그 사이 국내 기업들의 이익창출능력이 커졌기 때문이다.

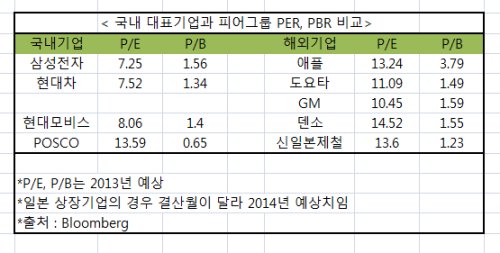

삼성전자의 현재 PER은 7.25배, 주당순자산비율(PBR)은 1.56배 수준이다. 반면 애플 주가는 PER 13.24배, PBR 3.79배에 이른다. 삼성전자가 애플에 비해 절반 수준의 평가밖에 못받고 있는 것.

현대차 또한 PER과 PBR이 각각 7.52배, 1.34배로 일본 도요타의 11.09배, 1.49배에 비해 훨씬 낮다.

이남룡 삼성증권 애널리스트는 "삼성전자, 현대차, 현대모비스, POSCO 등 글로벌 경쟁력을 갖춘 기업들이 국내 증시의 시가총액 40% 이상을 차지하고 있다"며 "소위 '지수 플레이'를 하는 외국인들 입장에서는 이들 기업의 밸류에이션에 집중할 수 밖에 없다"고 설명했다.

그는 이어 "삼성전자가 만일 나스닥에 상장돼있었으면 주가가 140만원에서만 멈추진 않았을 것"이라며 "아직까지 남아있는 코리아디스카운트가 궁극적으로는 해소된다면 지금 수준은 저평가 돼있는 것"이라고 덧붙였다.

하지만 원달러 환율이 연저점보다 낮은 1054원대로 진입, 국내 수출 기업들의 경쟁력이 우려를 낳고 있다.

이에 대해 조수홍 우리투자증권 애널리스트는 "최근 원화와 엔화 모두 달러대비 강세를 보이긴 하지만 큰 방향성에서는 원화강세, 엔화약세인만큼 가격경쟁력에서 현대차가 불리한 건 맞다"며 "대중차로 클 수 있는 만큼 컸지만 이후 브랜드 고급화, 하이브리드 차의 경쟁력 등을 제고한다면 해외 피어그룹과 비교해도 뒤쳐졌다고 볼 수는 없다"고 설명했다.

이남룡 연구위원은 "경험적으로 추세적인 원화강세가 코스피와 역의 상관관계(코스피 상승)를 보였다"며 "너무 빠르게 진행되면 순간 휘청이는 모습이 나타날 수 있어도 가격경쟁력이 훼손되더라도 기업들의 경쟁력이 높고, 물량이 많다보니까 수출주들의 어닝은 문제가 없을 것"이라고 강조했다.

한편, PER, PBR 등 지표만으로 저평가 여부를 단정할 수 없다는 주장도 있다. 국내 증시가 장기간 낮은 수준의 밸류에이션을 받았다면 그 이유도 뒤집어서 보고 가야한다는 얘기다.

익명을 요구한 한 애널리스트는 "우리나라 기업이 다른 나라에 비해 밸류에이션이 낮은 건 기업의 이익이 주주의 이익으로 환원될 가능성이 상대적으로 적기 때문"이라며 "PER은 이익 대비 주가를 어디까지 줄 수 있냐는건데, PER이나 PBR이 더 오르지 않는다면 그것이 적정가치일 수도 있지 않느냐"고 반문했다.

그는 "물론 다른 경쟁그룹과 비교해 수치가 낮은 건 사실이지만 피어 그룹과 밸류에이션을 동등하게 줄 수 없는 부분도 있는만큼 꼼꼼히 따져봐야 할 것"이라고 덧붙였다.

[뉴스핌 Newspim] 서정은 기자 (loveme@newspim.com)