[뉴스핌=이영기 기자] 대한항공이 3000억원 규모의 회사채를 무난히 발행하면서 한국항공우주산업(KAI) 인수를 위한 자금조달에서 한고비를 넘겼다.

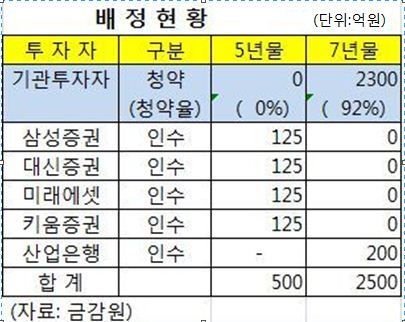

9일 회사채 시장에 따르면, 지난 8일 대한항공 회사채 3000억원 발행에서 5년물 500억원은 청약이 전무한 반면 7년물 2500억원은 청약이 2300억원 들어와 전체적으로 700억원만 인수금융기관에 인수됐다.

대한항공은 회사채 수요예측에서 1500억원의 수요미달이 발생했었지만 실제 청약에서는 미달이 700억원만 발생해 회사채 등급 'A'로서는 시장반응이 괜찮았던 것으로 평가받고 있다.

이로써 대한항공은 한국항공우주(KAI) 인수전에서 끊임없이 제기되는 자금조달상의 여러 우려 중 한고개는 넘은 셈이됐다. 발행금리는 5년만기와 7년만기가 각각 3.61% 및 4.16%다.

발행금리는 5년만기와 7년만기가 각각 3.61% 및 4.16%다.

대한항공은 당초 5년물과 7년물 각각 1500억원씩 발행할 예정이었으나, 수요예측에서 5년물 1500억원이 전액 수요미달 발생해 발행물량이 만기를 일부 조정 5년물을 500억원, 7년물을 2500억원으로 조정 발행했다.

수요예측에서와 마찬가지로 5년물은 청약이 없어 전액 삼성증권 등 인수기관에서 인수했지만, 7년물은 청약이 2300억원에 달해 우선 인수권이 있는 KDB산업은행이 나머지 200억원을 인수했다.

시장에선 웅진사태로 리테일 수요에서 여력이 거의 없는 점을 고려하면 만족스럽지는 않지만 무난한 것으로 평가하고 있다.

한 채권 트레이더는 "5년물과 7년물간의 기간스프레드 차이가 거의 없는 시장상황에서 금리조건이 좋은 7년물로 수요가 쏠린 듯하다"면서 "만족스럽지 않지만 무난한 것으로 볼 수 있다"고 말했다.

한 증권사의 발행관계자는 "당초 대한항공에서 제시하는 금리수준이 너무 낮아 발행주간사 선정에서 우리는 포기했었다"면서 "이 정도이면 괜찮은 발행"이라고 평가했다.

대한항공은 이번 회사채 발행자금으로 지난 8월에 만기도래한 회사채 기 상환자금을 충당한다는 입장이다. 다르게 표현하면 회사채 상환으로 소진한 '실탄'을 다시 확충한다는 것이다.

웅진사태에 따라 'A'등급에까지 발행시장이 얼어붙는 것 아니냐는 우려를 뒤로 하고 무난한 회사채 발행을 함으로써 대한항공은 향후 KAI인수에서 제기될 수도 있는 자금조달 우려를 일정부분 씻게 됐다.

한 국제금융 전문가는 "국내시장에서 반응보다는 해외시장에서 반응이 좀 더 좋게 나타날 것"이라며 "최근 착수에 들어간 영구채 발행도 규모가 크지 않으면 무난히 소화될 것"이라고 예상했다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌] 이영기 기자 (007@newspim.com)