이 기사는 9월 8일 오전 06시00분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 중국 주요 증권∙경제 전문 매체들은 금주(9월 8일~9월 14일) 중국증시와 관련해 눈여겨볼 만한 소식으로 △디플레 우려 지속, CPI 하락전환 전망 △8월 무역지표 공개, 성장세 이어갈까 △'아이폰17 ' 신제품 발표회, 애플 테마주 주목 등을 꼽았다.

◆ 디플레 우려 지속, CPI 하락 전환 전망

1. 10일 중국 국가통계국, 8월 소비자물가지수(CPI)와 생산자물가지수(PPI) 발표.

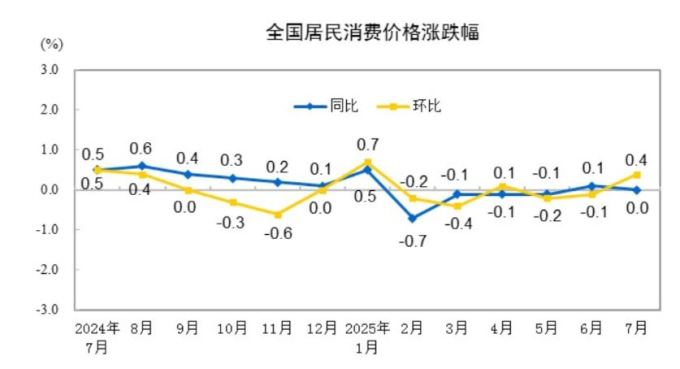

2. 7월 CPI는 0%의 증가율로 지난해와 같은 수준을 기록. 올해 들어 중국 CPI는 1월 0.5%까지 오른 뒤 2월 -0.7%로 하락한 이후 3~5월 연속 -0.1%를 기록했으며, 6월 0.1%로 플러스 성장률을 회복한 이후 다시 하락 전환됨.

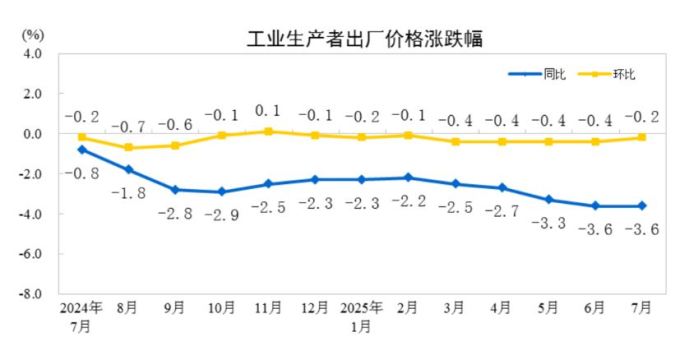

3. 7월 PPI는 전달과 마찬가지로 전년 동기 대비 3.6% 하락하며 34개월 연속 하락세를 지속한 동시에, 지난달에 이어 2023년 7월(-4.4%) 이후 최대 낙폭을 기록함.

4. 현지 전문가들의 의견을 종합해보면 8월 CPI의 증가율은 마이너스로 전환되고, PPI는 하락폭이 축소될 것으로 예상됨.

민생증권 원빈(溫彬) 수석 이코노미스트는 8월 CPI는 전년 동기 대비 0.1% 하락하고, PPI의 전년 동기 대비 하락폭은 -2.9% 수준으로 축소될 것으로 예상함.

신만굉원(申萬宏源)증권의 자오웨이(趙偉) 수석 이코노미스트는 식품 가격과 다운스트림 PPI의 약세가 CPI에 이중 제약을 줄 수 있다면서, 8월 CPI는 전년 동기 대비 0.4% 하락하고, PPI 또한 회복 폭이 제한적일 것으로 예상하면서 낙폭은 -2.9% 정도로 낮아질 것으로 추산함.

중국 대형 투자은행(IB) 중금공사(中金公司∙CICC)는 지난해 기저효과 영향 및 올해 식품 가격 하락세 영향으로 8월 CPI 증가율은 -0.4%로 하락할 것으로 예상함.

◆ 8월 무역지표 공개, 성장세 이어갈까

1. 8일 중국 해관총서(관세청)가 공개할 8월 수출입 지표에 주목.

2. 지난달 중국의 수출과 수입 지표는 모두 전년 동기 대비 플러스 성장을 기록, 7월 수출(이하 달러 기준)과 수입은 전년 동기 대비 각각 7.2%와 4.1% 상승.

3. 국금증권(國金證券)은 산업 업그레이드 등으로 인한 경쟁력 강화에 힘입어, 자본재를 대표로 한 중국산 제품이 아프리카와 유럽연합 등지에서 점유율을 높이고 있으며, 현지의 수요 탄력성과 맞물려 중국의 수출 점유율이 계속 확대될 가능성이 있다고 전망.

다만 객관적으로 볼 때, 미국의 수요가 이미 일정 부분 선반영 되어 소진되는 효과가 나타나기 시작했고, 미국 관세 영향을 피하기 위해 다른 국가를 경유한 우회 수출 움직임이 시작되고 있어 향후 수출이 다시 하락세로 전환될 가능성도 존재한다고 분석. 미국 수요의 약화는 미중 무역에 직접적인 부담을 줄 뿐 아니라, 간접적으로는 중국의 아세안 국가를 대상으로 한 수출에도 영향을 미쳐 둔화 요인이 될 것이라는 설명.

◆ '아이폰17' 신제품 발표, 애플 테마주 주목

1. 9일(미국 현지시간) 애플이 가을 신제품 발표회를 개최하고 신작 '아이폰17' 공개 예정. 애플 테마주를 둘러싼 시장의 관심도 높아질 전망.

2. 월가에서는 이번 행사의 가장 핵심적인 관전 포인트는 새로운 제품 라인업 조정과 가격 정책 변화가 될 것으로 판단.

3. 골드만삭스 마이클 응(Michael Ng) 애널리스트는 아이폰 17 시리즈에 대해 낙관적인 전망을 내놔.

더욱 커진 기본형 화면, 업그레이드된 카메라, 그리고 더욱 강력해진 A19 시리즈 프로세서가 구형 기기를 보유한 이용자들의 교체 수요를 자극할 것으로 예상함. 이에 따라 2025~2026 회계연도 애플 아이폰 매출은 각각 전년 대비 5%와 7% 성장할 것으로 추산.

4. 중국 현지 증권기관은 9월 애플과 메타(META)의 연례 신제품 발표회를 기점으로 확대될 '온디바이스 AI(On-Device AI, 기기 자체에서 인공지능 연산을 수행하는 기술)' 트렌드가 하반기 핵심 투자방향으로 재조명, 애플 테마주의 상승모멘텀 확대 기대.

AI 서버 영역의 부사강산업인터넷(601138.SH), 에어팟·애플워치·아이폰 등 애플 대표 제품의 위탁생산업체인 입신정밀(002475.SZ), 금속 정밀부품 공급사 영익지조(002600.SZ) 등이 대표적인 애플 테마주로 거론됨.

▶ 이슈 관련 주목할 종목 : 부사강산업인터넷(601138.SH), 입신정밀(002475.SZ), 영익지조(002600.SZ)

pxx17@newspim.com