공매도 세력의 고평가 경고

엔비디아 실적에 숨겨진 청신호

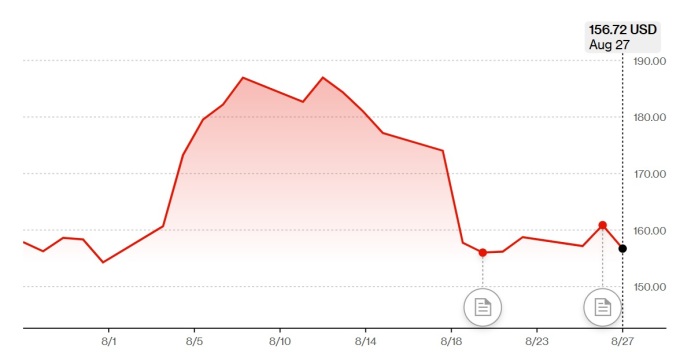

[서울=뉴스핌] 황숙혜 기자 = 인공지능(AI) 테마를 타고 상승 탄력을 과시하던 팔란티어 테크놀로지스(PLTR)가 지난 8월12일(현지시각) 사상 최고치를 찍은 뒤 16% 급락해 배경에 관심이 모아진다.

버블 논란에도 브레이크 없는 상승 랠리를 펼쳤던 업체의 주가는 8월 초 공개한 창사 후 첫 분기 매출 10억달러 돌파 소식에도 '팔자'에 시달리는 모양새다.

나스닥 시장에서 거래되는 업체의 주가는 8월27일(현지시각) 156.72달러에 거래를 마감했다. 지난 12일 기록한 사상 최고치 186.97달러로에서 16% 떨어진 셈이다.

반전의 트리거로 시장 전문가들은 월가의 공매도 세력 앤드류 레프트의 고평가 주장을 꼽는다. 그가 이끄는 시트론 리서치는 8월18일자 보고서에서 팔란티어 주가가 다른 AI 빅테크에 비해 크게 고평가된 상태라고 지적했다.

앞서 레프트는 폭스 비즈니스에 출연해 자신의 공매도 포지션을 공개하며 "주가가 40~50달러까지 떨어져야 밸류에이션이 낮다고 말할 수 있을 것"이라고 말했다.

이어 시트론 리서치의 보고서는 팔란티어 주가가 40달러까지 하락해 최고치에서 77% 폭락해도 여전히 비싸다고 주장했다.

고평가의 근거는 오픈AI의 60억달러 주식 매각이다. 업체는 60억달러 규모의 주식 매각 과정에 기업 가치를 5000억달러로 평가 받았는데, 이는 팔란티어의 적정 가치를 평가하는 데 진정한 벤치마크라는 얘기다.

오픈AI의 기업 가치 5000억달러를 2026년 예상 매출액 296억달러로 나누면 17배의 주가매출액 비율이 나온다. 팔란티어의 2026년 예상 매출액 56억달러에 동일한 밸류에이션을 적용하면 적정 주가가 약 40달러로 계산된다고 보고서는 전했다.

팔란티어 주가가 40달러까지 하락한다 해도 SaaS(Software-as-a-Service, 서비스로의 소프트웨어) 섹터에서 가장 비싼 종목 가운데 하나로 꼽힐 것이라고 보고서는 지적했다.

레프트는 더 나아가 팔란티어가 과연 오픈AI와 같은 밸류에이션에 거래될 만 한가에 대한 의문을 제기했다.

오픈AI의 비즈니스 범주가 팔란티어와 비교할 수 없을 정도로 거대하다는 얘기다. 그는 "오픈AI의 놀라운 점은 단순히 급속한 성장 속도가 아니라 영역의 문제"라며 "IT 역사상 전례를 찾기 힘든 규모"라고 평가했다.

오픈AI의 기업 가치를 근거로 볼 때 팔란티어의 밸류에이션이 터무니 없이 높고, 업체의 주가가 펀더멘털과 지나치게 동떨어졌다는 것이 레프트의 판단이다.

업계에 따르면 팔란티어 주가는 12개월 예상 이익을 기준으로 185배의 주가수익률(PER)에 거래되고 있다.

투자은행(IB) 업계는 이와 함께 차익 실현 매물을 팔란티어 주가 급락의 배경으로 지목했다. 시장 전문가들은 업체의 주가가 고점을 기준으로 연초 이후 150% 폭등한 만큼 차익 실현이 자연스러운 수순이라는 데 입을 모은다.

씨티그룹은 지난주 보고서를 내고 "차익 실현은 팔란티어 뿐 아니라 빅테크 전반에 걸쳐 두드러진다"며 "마이크로소프트가 2분기 '어닝 서프라이즈'에도 주가 하락을 나타낸 것은 이 같은 맥락"이라고 전했다.

나벨리에어 자산운용의 루이스 나벨리어도 비즈니스 인사이드와 인터뷰에서 "강한 주가 상승은 필연적으로 조정을 수반한다"고 말했다.

기관 투자자들을 중심으로 한 프로그램 매도 역시 팔란티어 주가를 끌어내린 주요인 가운데 하나다. 월가에 이른바 알고리즘 리버전(평균 회귀) 트레이딩으로 고평가 성장주에 대한 차익 실현이 확산됐고, 최근 증시 전반과 대형 기술주 모두 이 같은 프로그램 매도의 영향을 받고 있다는 분석이다.

팔란티어의 실적에 대한 낙관론은 여전하다. 미국 온라인 투자 매체 모틀리 풀은 이번 엔비디아의 분기 실적이 팔란티어의 고성장을 예고한다고 주장했다.

불티나게 팔리는 GPU(그래픽 처리장치)가 AI 도입의 지속적인 모멘텀을 보여주는 단면이고, 이는 팔란티어에 커다란 호재라는 얘기다.

업체의 2분기 매출액이 전년 동기 대비 48% 급증했지만 이보다 놀라운 사실은 생성형AI와 데이터 분석을 결합한 기업용 AI 플랫폼인 AIP를 축으로 한 상업 부문의 성과다. 해당 사업 부문의 2분기 매출액이 3억600만달러로, 전년 동기에 비해 93% 급증한 것.

AIP 수요가 급증하면서 고객 수가 64% 늘어났고, 계약 규모가 8억4300만달러로 222% 늘어났다. 뿐만 아니라 팔란티어의 잔여 성과 의무(ROP), 즉 아직 매출액에 포함되지 않은 계약상 의무 매출 규모가 전년 동기 대비 77% 뛴 24억2000만달러를 기록했다.

2분기 실적 발표 자리에서 업체의 경영진은 앞으로도 50% 내외의 매출 성장이 이어질 것이라고 자신했다.

시장 전문가들은 낙관론을 수용하더라도 업체의 밸류에이션이 지나치게 높다는 데 한 목소리를 낸다.

shhwang@newspim.com