성장병목+경쟁압박 위기 직면, 글로벌화 가속화

홍콩 상장 돌파구 마련, 전환점 도래 가능성 주목

이 기사는 5월 20일 오후 4시36분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <홍콩 상장 'CATL'①② 성장병목+경쟁압박 돌파구 될까>에서 이어짐.

◆ 탈(脫) CATL 기류 속 실적∙점유율 압박

닝더스다이(CATL 300750.SZ/3750.HK)는 명실상부 전세계 전기차 배터리 업계 1위 기업이다. 하지만, 리튬 배터리 산업의 조정기가 심화된 가운데 실적둔화와 시장경쟁 압박이라는 전례 없는 도전에 직면해 있다. 이러한 위기를 극복할 수 있는 관건은 글로벌화 전략으로, 이번 홍콩증시 상장의 핵심 배경이 됐다.

업계에서는 CATL의 홍콩 증시 상장이 글로벌화에 대한 야심인 동시에, 성장 병목 현상에서 벗어나기 위한 필연적 선택으로 보고 있다.

지난해 CATL은 A주 상장 이래 처음으로 매출 마이너스 성장을 기록했다.

2024년 순이익은 전년 대비 15% 늘어난 507억 위안을 기록했으나, 영업수익(매출)은 3620억 위안으로 9.7% 하락했다. 2018년 A주 상장 이후 최초의 연간 매출 마이너스 성장이다.

세부 사업별로 살펴보면 핵심 사업 중 동력 배터리 시스템, 에너지 저장 배터리 시스템의 2024년 매출은 각각 전년 대비 11.29%와 4.36% 하락했다. 배터리 소재 및 재활용 사업의 매출 또한 전년 대비 14.59% 줄었다.

현재 CATL의 해외시장과 국내시장 매출 비중은 약 3:7로서, 2024년 기준 해외시장에서 30.48%의 매출을, 국내시장에서 69.52%의 매출을 창출했다. 하지만, 해외시장 매출은 전년 대비 15.77% 하락한 수치로 향후 글로벌화 전략을 통해 CATL이 어느 정도 해외매출 개선세를 이끌어낼 수 있을 지는 관전포인트 중 하나가 될 전망이다.

올해 1분기 영업수익과 지배주주 귀속 순이익은 전년 동기 대비 6.2%와 32.9% 늘어난 847억 위안과 139억6000만 위안을 기록, 다시 플러스 성장으로 전환되긴 했지만 확대된 실적압박에서 완전히 벗어나지는 못했다.

지난해 매출 감소 원인에 대해 CATL은 탄산리튬 등 원자재 가격 하락으로 인해 제품 가격을 조정했고, 이로 인해 매출이 감소했다고 밝혔다. 이밖에 순수 전기 승용차 시장의 판매 속도가 둔화되고, 중국 국내 2선 동력 배터리 제조업체 간의 치열한 경쟁으로 CATL의 시장 점유율이 타격을 받은 것도 그 원인 중 하나가 됐다고 설명했다.

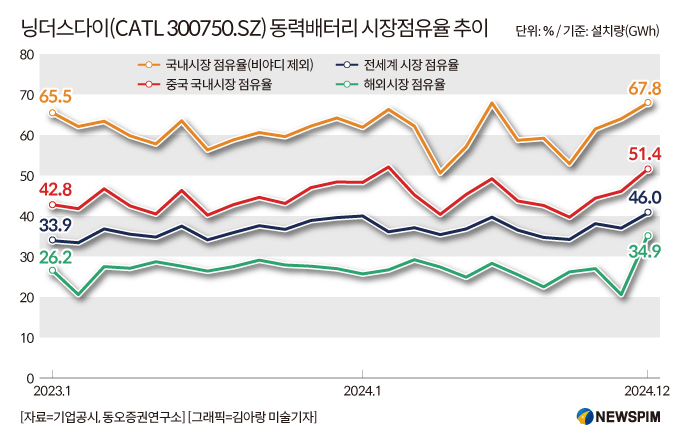

CATL은 지난 수년간 전세계 최대 동력 배터리 선두기업으로서의 타이틀을 이어가고 있다. 8년 연속 전기차용 배러티 설치량 규모로 전세계 1위를 차지하고 있고, ESS 배터리 시장에서도 선도적인 입지를 구축하고 있다.

하지만, 최근 중국 국내 자동차 업계의 '닝더스다이에 대한 의존도 낮추기(去寧化)' 즉, '탈(脫) CATL' 기류가 확산되면서 비야디(BYD 002594.SZ/1211.HK)를 필두로 한 경쟁업체의 추격을 받고 있고, 이로 인해 점유율은 크게 축소됐다.

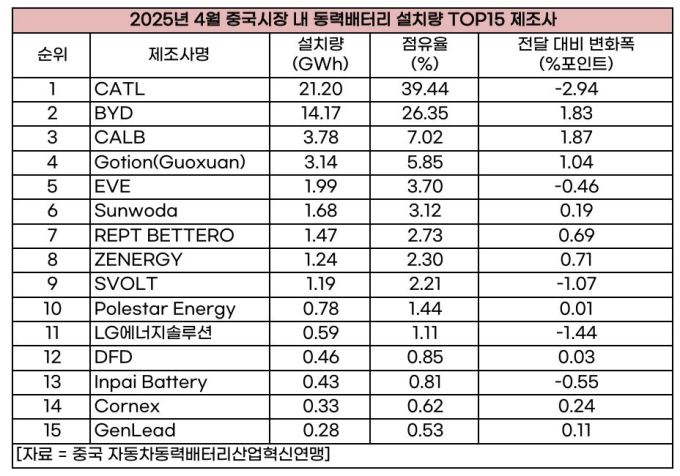

중국 자동차동력배터리산업혁신연맹(中國汽車動力電池產業創新聯盟)에 따르면 올해 4월 CATL의 중국 시장 내 동력배터리 설치량은 21.2 기가와트시(GWh)로 여전히 점유율 1위를 차지했다. 하지만 점유율은 전달 대비 2.94%포인트 낮아진 39.44%로 2023년 11월 이후 18개월만에 다시 40% 밑으로 떨어졌다.

반면, 최대 경쟁업체 비야디의 점유율은 전달 대비 1.83%포인트 오른 26.35%로 지난해 10월 이래 최고치를 경신했다. 이에 따라 CATL과 비야디의 점유율 격차는 13.09%로 눈에 띄게 축소, 18개월래 최저 수준을 기록했다.

2022년 2분기 CATL을 시작으로 배터리 제조업체들은 제조비용 압박을 줄이기 위해 속속 배터리 제품 가격 인상에 나섰고, 이는 결국 다운스트림 전기차 제조업체의 부담으로 이어졌다. 이는 중국 자동차 제조업계에서 탈 CATL 기류가 확산되고 있는 핵심 배경이 됐다.

당시 광저우자동차그룹(廣汽集團·GAC) 쩡칭훙(曾慶洪) 회장은 '2022년 세계 EV&ES 배터리 컨퍼런스'에서 "동력 배터리 비용이 전기차 제조비용에서 차지하는 비중은 40%, 50%, 60%로 점차 늘어나고 있다면서 우리가 CATL에서 아르바이트 하는 셈이 아닌가?"라며 완성차 제조업체가 받고 있는 제조비용의 압박을 드러내기도 했다.

◆ 장기적 발전 '긍정론', 배당매력도 포인트

CATL이 적지 않은 압박에 직면해 있긴 하지만, CATL이 보유하고 있는 높은 기술경쟁력과 시장영향력, 여기에 홍콩증시 상장을 통해 글로벌화 전략에 더욱 속도를 내게 될 것이라는 점을 고려해 다수의 기관은 CATL의 장기적 발전에 대한 긍정론을 내놓는다.

투자자의 입장에서는 CATL이 주주환원과 자사주 환매(매입)에 적극적으로 나서고 있다는 점 또한 투자매력 포인트로 꼽힌다.

2023년과 2024년 CATL의 배당률은 50%에 달해 업계 내에서 고배당 정책을 선도하고 있다.

여기에 자사주 환매를 통한 회사의 미래 성장성에 대한 자신감도 드러내고 있다. 자사주 환매 또는 소각은 대표적인 주가 방어 수단이다. 자사주를 환매할 경우 유통되는 주식 물량이 줄어들게 되고 이를 통해 주주가치 제고 및 기업주가 상승 등을 기대할 수 있다. 이는 기업의 지속적인 성장성에 대한 자신감을 표현하는 것으로 해석된다는 점에서도 주가에 긍정적 영향을 미친다.

CATL은 적극적인 자사주 매입을 추진하고 있으며, 4월 30일 기준 누적 664만 주의 자사주를 매입한 것으로 나타났다. 이는 현재 총 발행 주식의 0.1508%에 해당하고, 총 거래 금액은 15억5000만 위안에 달한다.

다수의 기관은 홍콩증시 상장을 앞두고 발표한 최신 보고서를 통해 CATL의 목표가를 상향 조정하며 '매수' 의견을 내놨다.

대표적으로 교통은행국제(交銀國際)가 평가한 CATL의 A주 최신 목표가는 314.11위안으로, CATL A주의 5월 19일 최신 종가(260위안) 대비 21%의 상승여력이 있는 것으로 해석할 수 있다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com