침체까지 겹치면 '재난'

부채 GDP 214%까지 뛸 수도

[서울=뉴스핌] 황숙혜 기자 = 미국 하원 예산위원회가 도널드 트럼프 대통령의 감세안을 통과시킨 가운데 미국의 재정 위기 가능성을 경고하는 목소리가 꼬리를 물고 있다.

국제 신용평가사 무디스의 신용등급 강등과 투자자들의 미 국채 및 달러화 '팔자'가 트럼프 행정부의 상호 관세 유예 및 중국과 무역 협상 이후 훈풍을 내는 뉴욕증시에 적신호를 보내고 있다.

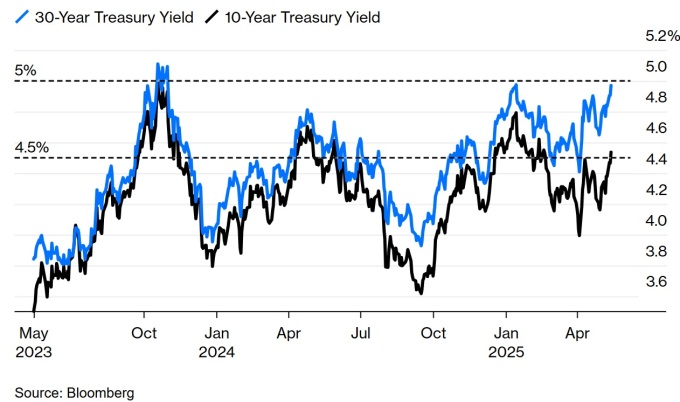

미국 30년 만기 국채 수익률이 최근 5%를 '터치'하면서 월가의 긴장 수위가 높아진 가운데 하원의 감세안 통과가 '재정 재난'을 불러올 것이라는 주장이 제기됐다.

◆ '리즈 사태 재연' 또 경고 = 미중 관세 협상에 축포를 터뜨린 뉴욕증시와 달리 국채시장의 투자자들은 인내심을 잃는 모양새다.

미국 재정 적자가 영속 가능한 수위를 넘었다는 우려와 함께 지난 2022년 영국의 이른바 '리즈 사태'와 흡사한 국채시장의 '미니 위기'가 발생할 수 있다는 경고가 고개를 들었다. 당시 리즈 트러스트 전 총리가 대대적인 재정 완화에 나섰다가 채권 자경단의 출몰과 국채 수익률 급등에 곤욕을 치른 뒤 사퇴한 바 있다.

미국 30년 만기 국채 수익률이 5% 선까지 오른 뒤 소폭 후퇴했지만 4.97% 선에서 등락, 2023년 가을 단기적인 수익률 상승을 제외하면 2007년 금융위기 이후 최고치를 나타내고 있다.

미 하원 예산위원회의 감세안 통과 소식에 국채 수익률을 둘러싼 불안감이 더욱 커지는 모습이다. 감세로 인해 재정 적자가 늘어나고, 이는 결국 국채 발행 물량 증가로 이어져 국채 가격을 떨어뜨릴 것이라는 논리다.

유엔연방신용연합(UNFCU)의 크리스토퍼 설리번 최고투자책임자는 월스트리트저널(WSJ)과 인터뷰에서 "재정 적자가 위험 수위로 불어난 상황에 경기 침체가 발생하면 어떤 결과가 초래될 것인지 아찔하다"고 말했다.

신문에 따르면 미 연방정부의 공공 부채 규모는 약 29조달러에 이른다. 지난 2017년 트럼프 행정부 1기가 감세안을 시행했을 때보다 두 배 늘어난 수치다.

악시오스에 따르면 예일예산연구소는 이번에 하원을 통과한 감세안이 예정대로 2028년과 2029년 만료되면 앞으로 10년간 재정 적자가 3조4000억달러 불어날 것으로 예상한다. 감세안이 연장될 경우 늘어나는 적자 규모는 5조달러에 이를 전망이다.

이와 별도로 워싱턴 소재 싱크탱크 책임있는연방예산위원회(CRFB)는 국채 이자 비용이 GDP(국내총생산)의 4%를 상회, 2조달러에 이를 수 있다고 경고한다. 수치는 지난 2021년 1.5%에서 2024년 3.1%로 뛰었다.

◆ 침체 겹치면 '재정 재난' = 제이미 다이먼 모간 스탠리 최고경영자(CEO)가 침체 리스크를 재차 경고한 가운데 이 경우 말 그대로 '재정 재난'이 발생할 수 있다는 주장이 나왔다.

구겐하임의 짐 밀스타인 공동 회장은 블룸버그TV에 출연해 "미국 경제가 침체에 빠지면 GDP의 6.4%까지 늘어난 재정 적자가 쉽게 4조달러까지 늘어날 것"이라며 "공화당의 세금 패키지는 지속적인 경제 성장을 가정하고 있지만 침체가 발생하면 세수는 줄고 지출을 늘어나면서 재정 적자가 폭발적으로 뛸 수 있다"고 말했다.

버락 오바마 전 대통령 시절 재무부 금융안정국에서 일했던 그는 "10년물 국채 수익률이 상승하는 이유도 연방정부의 재정 불균형과 앞으로 조달해야 하는 천문학적인 규모의 자금 때문"이라며 "엄청난 양의 국채가 발행될 것"이라고 내다봤다.

미국 경제가 경기 침체에 빠지지 않을 경우 10년물 국채 수익률은 추가 상승할 가능성이 높다는 데 월가는 입을 모은다. 수익률이 3% 선으로 떨어지기보다 4.5~5.5% 영역에 머물 여지가 높다는 판단이다.

미국 금융 매체 포춘에 따르면 미 의회예산국(CBO)은 트럼프 대통령의 감세안이 영구적으로 연장될 경우 수 십년 후 미국의 공공 부채가 GDP의 200%까지 상승할 수 있다고 경고한다. 2054년 부채 규모가 GDP의 214%에 이를 것이라는 전망이다.

악화되는 재정 상황 속에 차입 비용이 추가로 1% 상승한다고 가정하면 부채는 2047년 GDP의 204%까지 상승하고 2054년에는 250%를 초과할 것이라고 CBO는 전했다.

미국의 총 부채가 36조달러까지 늘어났고, 공공 부채가 29조달러에 이른 데 따라 미국의 부채 상환 비용은 연간 1조달러를 상회, 국방부 예산을 넘어선 상태다.

피터 G. 피터슨 재단은 거시경제 측면의 피드백 효과가 금리를 더욱 상승시켜 재정 상황을 더욱 악화시킬 것이라고 경고한다. 국가 재정이 차입 비용에 얼마나 민감한가를 보여주는 단면이라는 얘기다.

◆ 주식시장 '셀 아메리카' 재점화 = 악사 자산운용의 니콜라스 트린데일 펀드매니저는 영국 파이낸셜타임스(FT)와 인터뷰에서 "무디스의 신용등급 강등은 미국이 대규모 재정 적자에도 비교적 낮은 금리에 국채를 발행할 수 있는 상황을 당연시 여겨서는 안 된다는 일침"이라고 말했다.

신용등급 강등과 국채 수익률 상승이 주식시장의 상승 탄력을 꺾어놓지 못했다. 하지만 주식시장이 국채시장과 엇박자를 지속하기는 어렵다는 의견에 힘이 실린다.

사실 연초부터 상당수의 애널리스트가 2025년 주식시장의 가장 큰 리스크로 공화당의 감세안에 따른 국채 수익률 상승을 꼽았다.

감세안은 지난 주말 하원 예산위원회를 통과한 데 이어 이르면 이번 주 중 하원 본회의 투표에 부쳐질 전망이다.

시장 전문가들은 본회의에서도 감세안이 통과되면 이른바 '셀 아메리카(Sell America)'가 재점화될 수 있다고 말한다.

스테이트 스트리트 글로벌 어드바이저스의 마이클 아론 최고투자전략가는 월스트리트저널(WSJ)과 인터뷰에서 "투자자들은 금리 움직임과 정치권 상황을 면밀히 지켜보고 있다"며 "재정 적자 우려가 커지면 외국인들의 미국 자산 매도가 또 한 차례 벌어질 수 있다"고 말했다.

밀스타인은 1990년대 채권시장이 금리를 급격하게 끌어올려 미국 정치인들의 재정 적자 축소를 재촉했던 상황이 벌어지기를 기대한다고 말했다.

누구도 정치인들을 견제할 수 없기 때문에 금융시장의 '채찍'이 단기적으로 공포를 일으킬 수 있지만 궁극적으로 가치 있는 일이 될 것이라는 얘기다.

shhwang@newspim.com