지방 준공 후 미분양 주택 2만가구...건설사 분양 대금 회수 타격

올해 부실 징후 건설사 15곳...지방 비중 큰 중견사도 사정권

건설사 수익성 중심 수주...지방 부동산시장 장기적 공급 부족 가능성

지방을 중심으로 '불 꺼진 아파트'가 빠르게 늘고 있습니다. 미분양이 확산되고 부동산 프로젝트파이낸싱(PF) 부실이 중견·중소 건설사 전반으로 번지면서 건설업 전반이 구조적 위기에 직면하고 있습니다. 4월 위기설이 불안감을 키우는 가운데 7월에는 총부채원리금상환비율(DSR) 규제 강화와 건설비 상승 요인이 겹치며 대형사 붕괴설까지 고개를 들고 있습니다. 미분양 해소를 위한 정부 대책은 실효성을 얻지 못하고 지역경제 슬럼화 우려마저 제기되고 있습니다. 건설업계와 분양시장 현장의 위기를 짚고 해법을 모색해봅니다.

[서울=뉴스핌] 조수민 기자 = 건설경기 악화로 시중에 자금이 마르는 '돈맥경화'가 본격화하면서 건설업계에 위기감이 고조되고 있다. 지방에서 대규모 미분양이 벌어지며 프로젝트파이낸싱(PF) 우발채무가 확대되고 공사금 회수에 어려움을 겪으면서다.

특히 신동아건설, 삼부토건 등 올해 들어 건설사 10여 곳이 법정관리를 신청하며 중견·중소사들을 중심으로 도산 공포가 확산하고 있다. 이에 부채비율을 관리하기 위해 건설사들이 사업 계획을 보수적으로 설정하며 주택 공급난이 우려되는 상황이다.

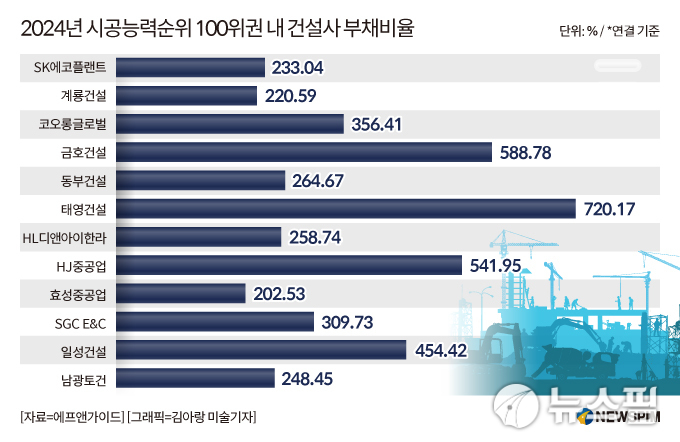

◆ 시공순위 100위 내 건설사 중 12곳 부채비율 200% 넘어

19일 금융정보제공업체 에프앤가이드에 따르면 시공능력순위 100위권 내 건설사 중 지난해 연간 부채비율(연결 기준)이 200%를 넘긴 곳은 12개사로 나타났다. SK에코플랜트(233.04%), 계룡건설(220.59%), 코오롱글로벌(356.41%), 금호건설(588.78%), 동부건설(264.67%), 태영건설(720.17%), HL디앤아이한라(258.74%), HJ중공업(541.95%), 효성중공업(202.53%), SGC E&C(309.73%), 일성건설(454.42%), 남광토건(248.45%) 등이다.

통상 부채비율이 200%를 넘으면 재무 관리가 필요한 것으로 평가된다. 300%를 넘기면 재정이 위험한 수준으로, 400%를 초과할 경우 부도 위험이 높아진 상태로, 500% 초과 시 부도 위험이 현실화할 가능성이 매우 높은 단계로 알려진다. 현재 재무 관리가 필요한 건설사가 6곳, 재정이 위험한 건설사가 2곳, 부도 위험이 높은 건설사가 1곳, 부도 현실화 가능성이 매우 높은 건설사가 3곳 존재하는 것이다.

한 건설업계 관계자는 "부채비율이 높다고 해서 반드시 기업의 재무 상태가 나쁘다고 단정할 수는 없다. 사업장이 많거나 우량 사업을 맡은 대형사의 경우 차입금 확대에 따른 일시적 부채 증가일 수 있다"면서도 "중견·중소건설사 중 수익성이 좋은 사업을 확보하지 못했거나 미분양을 겪고 있는 곳의 높은 부채비율은 경영 위기로 볼 수 있을 것"이라고 말했다.

◆ 지방 미분양...건설사 PF 원리금 상환 부담 확대

이처럼 재무상태가 흔들리는 건설사가 증가하는 것은 지방 사업장을 중심으로 대거 미분양이 발생한 영향으로 분석된다. 지난 2월 국토교통부 주택통계에 따르면 전국의 준공 후 미분양 주택은 총 2만3722가구다. 이중 지방이 80.8%(1만9179가구)를 차지한다. 부동산 활황기에 착공이 늘어나며 확대된 물량에 대해 2023년과 지난해 본격적으로 분양을 시작했지만 지방의 인구 유출이 심화되며 공급 과잉이 벌어진 탓이다.

이로 인해 대형건설사와의 경쟁이 적은 비수도권 위주로 포트폴리오가 형성된 중견·중소사들은 큰 타격을 입은 것으로 보인다. 미분양 물량이 누적되면서 분양 대금 회수가 지연되고 자금 유동성이 악화되며 PF 우발채무가 확대된 것이다.

김대명 대구과학대 금융부동산과 교수는 "사업이 원활히 진행돼야 건설사가 공사비를 회수할 수 있지만 경기 침체로 인해 지방 사업장을 중심으로 사업 지연이 빈번히 발생하며 건설사의 PF 부담이 커졌다"며 "대형사는 자금 조달에 있어 자기자본 비율이 높은 경우가 많지만 중견·중소사들은 사업 자금을 PF에 의존하는 경우가 많아 원리금 상환 부담을 견디기 힘든 상황"이라고 설명했다.

◆ 올해 건설사 10여곳 법정관리행...유동성 위기 이제 시작

올해 들어 법정관리를 신청한 건설사는 대저건설, 삼정기업, 이화공영, 벽산엔지니어링 등 10여 개다. 특히 시공능력평가순위 58위 신동아건설, 71위 삼부토건, 83위 대우조선해양건설 등 100위권 내 중견사들도 기업회생 절차를 밟으며 건설사 줄도산 공포가 확산하고 있다.

법정관리 신청을 넘어 폐업에 이른 건설사도 다수다. 건설산업지식정보시스템에 따르면 올해 1월 1일부터 이달 16일까지 폐업을 신고한 종합건설업체는 186곳이다. 2022년 87곳, 2023년 139곳, 2024년 156곳에 이어 지난해에도 폐업이 늘어난것이다. 전문건설업체까지 합산하면 지난해 폐업 건수는 총 1081건에 달한다.

김태준 대한건설정책연구원 연구위원은 "주택 시장의 침체로 최근 2년 새 발주 부진이 이어지고 있다. 고금리로 인한 자금 조달 부담, 건축자재 비용 상승 등으로 기대 수익이 하락함에 따라 신규 공사가 감소하고 있다"며 "이에 일감이 없어진 건설사들이 폐업을 하는 것"이라고 밝혔다.

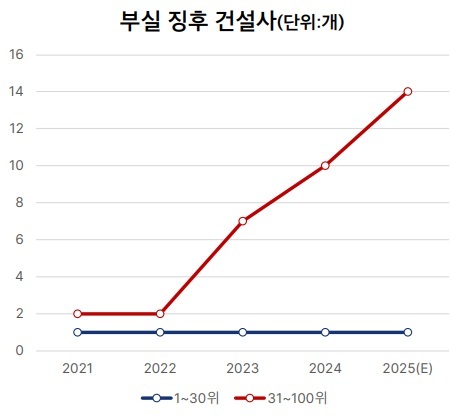

올해 유동성 위기를 겪는 중견·중소사는 증가할 전망이다. 지난 9일 나이스신용평가의 '심화되는 부동산 양극화, 확대되는 건설사 리스크' 보고서에 따르면 시공능력순위 100위권 내 건설사 중 올해 부실 징후를 보이는 곳은 15개로 나타났다. 2021년 3개·지난해 11개에서 상승한 수치다.

정성훈 나이스신용평가 기업평가4실장은 보고서를 통해 "서울·수도권 분양 물량의 상위 10개 건설사 집중도가 높아지는 상황이며 중견 건설사는 지방 사업 노출도가 상승하면서 사업기반이 약화되고 있다"며 "지방 부동산 시장 침체 지속 시 지방 노출도 높은 중견 건설사를 중심으로 잠재 부실 우려가 상승할 것"이라고 분석했다.

◆ 건설사 리스크 관리 총력...주택 공급 부족 우려 제기

부채비율이 치솟자 건설사들은 사업 계획을 보수적으로 설정하는 모습이다. 일정 수준 이상 수익성이 보장된 사업장 위주로 신규 수주를 추진하고 안정적인 자금 회수가 가능한 도급 공사 위주로 관심을 갖는 것이다.

한 건설업계 관계자는 "최근 건설사들은 수익성을 최우선으로 사업을 평가한 후 수주를 결정하고 있다"며 "주택 사업은 강남권 위주로 진행하고 비수도권 등 분양 성적이 좋지 않을 것으로 예상되는 지역에는 보수적으로 접근하고 있다"고 말했다.

이에 민간주택 공급난 우려가 제기된다. 부동산R114가 25개 주요 건설사의 올해 분양 물량을 조사한 결과 전국 158개 사업장에서 총 14만6130가구(민간아파트 분양 기준·임대 포함)가 분양될 예정이다. 조사 이래 최저치였던 2010년(17만2670가구)보다도 낮은 수치다.

특히 장기적으로 지방 부동산시장의 민간주택 공급부족이 가시화될 것이라는 예상이 많다. 부동산R114 자료에 따르면 올해 권역별 분양 계획은 수도권이 59%(8만5840가구), 지방이 41%(6만290가구)다. 지난해 수도권 분양 물량 비중이 57%로 조사된 가운데, 올해도 분양의 수도권 쏠림 현상이 발생할 전망이다.

김 교수는 "수도권은 꾸준히 주택 수요가 증가하지만 지방 부동산은 투자 매력이 저하됨에 따라 건설사들이 사업을주저하고 공급위축이 발생하고 있다"며 "현재는 정부나 기업이 지방의 준공 후 미분양 물량 해소에만 집중하고 있지만 각 지역에는 적정 공급량이 존재한다. 공급 정체가 지속될 시 현재의 미분양 물량이 소진되는 순간 공급부족이 나타날 것"이라고 내다봤다.

blue99@newspim.com