기재부, 개인연금 세제 인센티브 검토…"조만간 정부안 국회 제출"

[세종=뉴스핌] 이정아 기자 = 정부가 개인연금에 적용되는 세액공제 한도와 저율과세 기준을 확대하는 방안을 검토하고 있는 것으로 확인됐다. 공적연금 체계로는 국민의 노후를 책임지기에 역부족이라는 판단에서다.

◆ 연금소득 과세 포인트 '세액공제'·'저율과세'

29일 정부에 따르면 세제당국인 기획재정부는 개인연금에 부여되는 세제 인센티브 확대 방안을 검토하고 있다.

연금에 대한 세제는 납입, 운영, 수령 등 세 단계로 나뉘어 있다. 세제당국은 이 세 단계에서 언젠가 한 번은 연금소득에 대해 과세하게 된다. 과세를 언제, 어떻게 할 것인가가 연금 세제의 기본 뼈대다.

먼저 현행 소득세법상 개인연금을 납입하는 단계에서는 세액공제를 통해 과세하지 않는다.

|

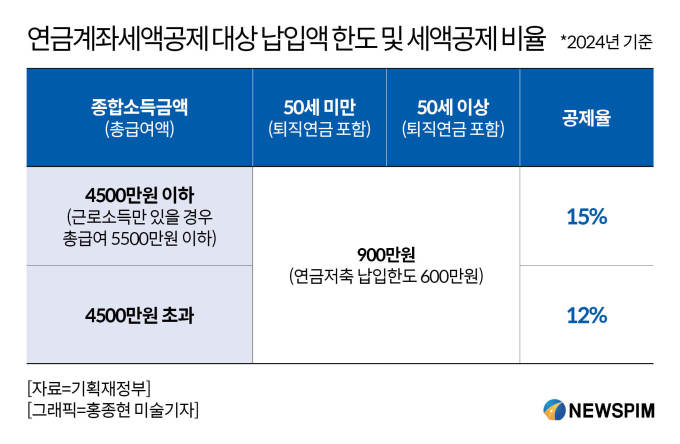

세제당국은 종합소득이 있는 거주자가 연금계좌에 납입한 금액이 있는 경우 해당 과세기간의 종합소득산출세액에서 연금계좌납입액의 일정 비율에 해당하는 금액을 세액공제해준다.

일례로 종합소득금액이 4500만원 이하(근로소득만 있는 경우에는 총급여액 5500만원 이하)인 거주자는 세액공제 대상 연금계좌 납입액의 15%를 산출세액에서 공제한다. 이를 초과하면 12%의 공제가 적용된다.

세액공제 대상 연금계좌 납입액은 연금저축계좌 납입액과 퇴직연금계좌 납입액의 합계로 계산하며 지난 2022년 세법개정을 통해 연금계좌 세액공제 대상 납입한도는 연 900만원(연금저축 600만원)으로 상향됐다.

중간 단계인 연금을 운영하는 과정에서도 과세는 하지 않는다. 세제당국은 연금을 납부한 이들이 수령할 때가 되면 그제야 과세하게 되는데, 이마저도 저율의 분리과세 혜택을 부여한다.

연금소득은 원칙적으로 공적연금소득과 사적연금소득 모두 종합소득과세표준에 합산해 과세하므로 기본세율이 적용되지만 사적연금소득의 경우 합계액이 1500만원 이하인 경우 분리과세를 신청할 수 있다.

여기에 연금 소득자의 연령(만 70세 미만~80세 이상) 등에 따라 3~5%의 저율과세가 적용된다. 구체적으로 만 50~69세는 5%, 만 70~79세는 4%, 만 80세 이상은 3%가 적용된다.

특히 지난해 세법개정을 통해 사적연금소득이 연 1500만원을 초과하는 경우에도 15%의 세율 분리과세 또는 종합과세 중 선택이 가능해졌다. 개인연금에 대한 혜택을 부여하자는 취지다.

◆ 세제당국 "개인연금 인센티브 방안 조만간 정부안 제출"

다만 세제당국은 현재 설계된 개인연금 세제 인센티브를 더 확대하는 방안을 내부적으로 검토하고 있다.

앞서 이날 윤석열 대통령도 용산 대통령실에서 국정브리핑을 생중계로 중계하면서 "개인연금의 세제 혜택 등 인센티브를 확대하겠다"며 "이런 내용을 포함한 연금개혁안을 이른 시일 내 발표하겠다"고 밝혔다.

정부가 개인연금 보장을 강화하려는 배경에는 약화된 공적연금이 있다. 통계청의 '2022년 연금통계결과'에 따르면 지난 2022년 기준 국민 10명 중 1명은 연금 수령액이 0원인 것으로 나타났다. 월평균 연금 수급액은 65만원이었다.

공적연금이 노후를 충분히 보장하지 못하고 있다는 지적이 제기되면서 개인연금 등 사적연금을 활성화해야 한다는 의견이 나왔다.

특히 국회예산정책처는 '노후소득보장 강화를 위한 사적연금 세제 논의 동향' 보고서를 통해 연금개혁을 추진한 해외 주요국은 공적연금의 노후보장 기능이 약화함에 따라 사적연금에 대한 세제혜택과 정부보조금을 지원했다고 강조했다.

대표적인 예시로는 독일의 리스터연금, 미국 예금자 세액공제, 호주 슈퍼애뉴에이션 등을 제시했다. 업계에서도 개인연금 등 민간연금에 대한 세제 인센티브가 확대될 필요가 있다고 입을 모은다.

일례로 현재 연금저축 세액공제 납입한도를 연 600만원에서 900만원으로, 연금계좌 세액공제 대상 납입한도는 연 900만원에서 연 1200만원 수준으로 점진적으로 올려야 한다고 주장한다.

세제당국도 세액공제와 세율을 두고 다양한 방안을 검토하고 있다.

기재부 고위 관계자는 "개인연금에 대한 인센티브는 내부적으로 논의가 된 사항"이라며 "개인연금에 대한 인센티브는 공적연금의 부담을 줄이겠다는 취지보다는 노년층에 대한 상호 보완적이면서도 다각적인 연금체계를 설계할 수 있다는 차원으로 봐야 한다"고 설명했다.

이 관계자는 "현재 논의 중인 여러 방안을 토대로 조만간 정부안을 마련해 국회에 제출할 것"이라고 말했다.

plum@newspim.com