인건비 통제 및 인력 효율화 계획 진행

글로벌 시장 확장 위한 투자 지속

[서울=뉴스핌] 송은정 기자 = 카카오게임즈가 흥행 신작 부재 여파로 2분기 시장 전망치를 크게 밑도는 실적을 기록했다. 이에 비용 효율화 및 재무 안정성을 높이기 위한 '선택과 집중'을 택했다. 카카오게임즈는 글로벌 시장 중심의 중장기 성장을 위해 PC·콘솔 등 플랫폼 다각화 및 장르 다각화를 추진한다는 방침이다.

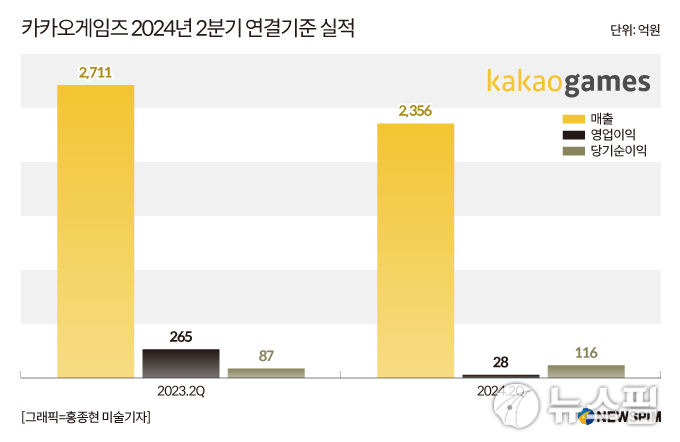

카카오게임즈는 2분기 매출액은 약 2356억원으로 전년 동기 대비 약 13%, 전분기 대비 약 4% 감소했다고 7일 밝혔다. 영업이익은 약 28억원으로 전년 동기 대비 약 89%, 전분기 대비 약 77% 감소했다.

회사 측은 " 2분기 연결 영업이익은 신작 게임의 부진에 카카오 VX의 적자가 이어졌다"고 설명했다.

모바일 게임은 전년 동기 대비 약 22%, 전분기 대비 약 17% 감소한 약 1345억원의 매출을 기록했다. PC온라인 게임은 전년 동기 대비 약 37%, 전분기 대비 약 5% 증가한 약 163억원의 매출을 달성했다.

골프 및 스포츠 레저 통신 사업 등을 포함한 기타(비게임 부문) 매출은 전년 동기 대비 약 3% 감소, 전분기 대비 약 22% 증가한 약 848억원을 기록했다.

2분기 연결 영업 비용은 전년 동기 대비 5%, 전분기 대비 1% 감소한 2328억원이 발생했다. 주요 항목별로 인건비는 다수의 신작 준비에 따른 증가 요인이 있었으나 생산성 향상과 인력 재배치 등의 노력을 통해 전년 동기 대비 3%, 전분기 대비 5% 감소한 520억원이 발생했다.

회사 측은 "하반기에도 신작 준비 외에 인력 채용은 통제 기조를 유지하는 가운데 인력 효율화 계획이 예정대로 진행되고 있어 인건비는 유사한 수준을 유지할 수 있을 것으로 예상하고 있다"고 설명헀다.

마케팅비는 전년 동기 대비 41% 감소, 전분기 대비로는 8% 증가한 122억원이 발생했다.

회사 측은 "2025년 대작들의 프로모션, 영상 제작 등 사전 마케팅 계획에 따라 하반기 마케팅비는 다소 증가하겠으나 올해에도 매출액 대비 비중은 6% 내외에서 집행해 나갈 것"이라고 밝혔다.

지급 수수료는 게임 매출의 변동에 따라 전년 동기 대비 2% 증가, 전분기 대비로는 8% 감소한 942억원이 발생했다.

회사 측은 "7월에도 배틀그라운드의 대형 콜라보 상품 판매 호조로 인해 개발사 지급 수수료는 증가할 것으로 예상되나 그동안 준비해 왔던 인프라 비용 효율화 작업이 계획대로 3분기부터 점차 확대 적용됨에 따라 지급 수수료 증가분을 상쇄할 수 있을 것으로 기대하고 있다"고 설명했다.

상각비는 지난해 말의 무형자산 손상 효과로 전년 동기 대비 24% 감소했다. VX 신제품에 적용되는 기술의 무형자산 상각비가 소폭 발생하며 전분기 대비로는 1% 증가한 163억원이 발생했다.

카카오 VX와 세나 테크놀로지의 매출 원가 등으로 구성된 기타 비용은 기타 매출의 증가로 전년 동기 대비 2%, 전분기 대비 18% 증가한 581억원이 발생했다.

앞서 카카오게임즈는 크래프톤 주식을 활용한 2700억원 규모의 교환사채 발행을 결정했다. 재무안정성을 유지하면서 대형 신작 지식재산권(IP) 확보와 글로벌 시장 확장을 위한 투자 등에 활용하기 위함이다. 카카오게임즈는 신작 부진에 카카오VX와 세나테크놀로지 등 자회사 부진까지 이어지면서 실적 부담이 가중되고 있다.

카카오게임즈는 이에 대해 "안정적인 재무 구조를 유지하는 가운데 지속적인 투자 여력을 확보하고자 보유 중인 타 회사 지분을 기초자산으로 한 교환사채 발행을 결정했으며, 미래 성장 가능성이 높은 프로젝트와 글로벌 성과 확장을 위한 투자는 대내외 상황을 주시하며 이어가도록 하겠다"고 설명했다.

또한 "올해 초부터 선택과 집중이라는 기조 하에 비핵신 사업과 프로젝트를 정리를 검토해 왔다"며 "그동안에는 자로 사업이었어도 핵심 역량이나 미래 성장 동력의 기회를 모색할 수 없는 경우에는 신중하고 면밀한 검토를 진행하고 있다"고 덧붙였다.

카카오게임즈는 "복잡하고 어려운 과제이긴 하나 3분기부터 순차적으로 정리해 나갈 계획이며 몇 분기에 걸쳐 진행될 수도 있는 만큼 흔들림 없이 기업 가치 제고를 최우선을 기준으로 하여 실행해 나가고자 한다"고 밝혔다.

카카오게임즈는 자사 및 산하 개발 자회사를 통해 신작 모바일 게임뿐 아니라 PC 온라인 및 콘솔 플랫폼 기반의 RTS(Real Time Strategy), 핵앤슬래시, 로그라이크, SRPG(Simulation Role-playing Game), 루트슈터 등 다양한 장르의 신작들을 순차 공개하며 탄탄한 라인업을 구축해간다는 전략이다.

오는 14일 신작 RTS '스톰게이트'의 국내 이용자 대상 스팀 앞서 해보기(얼리 액세스) 서비스를 시작으로 최근 역대 스팀 동접 최고 기록을 경신한 PC 핵앤슬래시 액션 RPG '패스 오브 엑자일'의 후속작인 '패스 오브 엑자일2'를 4분기 국내 시장에 앞서 해보기 형태로 선보인다.

또, 이달 독일 쾰른에서 열리는 세계 최대 게임쇼 '게임스컴 2024'에서 글로벌 개발 자회사 오션드라이브 스튜디오를 통해 '로스트 아이돌론스: 위선의 마녀', '섹션13', '갓 세이브 버밍엄' 등 콘솔 플랫폼 기반의 프리미엄 인디 게임 신작 3종을 선보일 예정이다.

다방면으로 축적한 PC온라인 및 콘솔 게임 글로벌 직접 서비스 노하우를 바탕으로 내년부터 AAA급 대작인 '크로노 오디세이', '아키에이지2', '검술명가 막내아들(가제)' 등의 출시를 가시화하며 장기적인 모멘텀을 확보해나갈 계획이다.

한상우 카카오게임즈 대표는 "'크로노 오디세이'는 내년 1분기 중 비공개 베타테스트(CBT)를 진행하고, '아키에이지 2'와 함께 (2025년) 8월 중 게임스컴 출품 계획을 가지고 있다"며 "아키에이지 2는 게임스컴 출품 후 CBT를 거쳐 내년 말 또는 2026년 초 정도를 상용화 목표 시점으로 잡고 있다"고 강조했다.

이어 "개발 단계에서의 생성형 AI 활용하는 방안을 최대한 적극적으로 검토하고 있다"며 "게임 서비스 면에서는 인공지능(AI)을 활용해 다양한 이용자의 선호도를 고려한 맞춤형 마케팅을 제공할 수 있을 거라 본다"고 덧붙였다.

한 대표는 "글로벌 서비스를 대응하는 데 있어서 AI 활용이 필수적이라고 생각해 준비하고 있다. 머신 러닝 기법으로 다양한 언어나 문화, 소비 배경을 갖고 있는 글로벌 시장 특성을 빠르게 분석해 여러 콘셉트 마케팅을 진행할 수 있을 것"이라며 "향후에는 필수적인 사업적인 프로세스가 될 것"이라고 예상했다.

yuniya@newspim.com